【最新版】相続税の無申告は逃れられない!税務調査とペナルティ税

- 相続税

「配偶者には相続税はかからないって聞いたから申告も必要ないわ。」

「亡くなったお父さんには、相続税がかかるほどの財産はないと思うから申告しなくて大丈夫よね…。」

相続税は、亡くなられてから10ヶ月以内の申告期限までに申告納税をしないと無申告になります。

「うちは相続税がかからない!」と思っていても、相続手続きを進めている中で、申告が必要なのではないか、あるいは無申告だったことが後から分かったらどうなるのだろうかとご心配ではありませんか。

税務署の税務調査で無申告が発覚すると、ペナルティ税の支払いが必要になります。

本記事では、相続税が無申告の場合のリスクと、無申告の場合の対応方法についてご説明いたします。

1.相続税の無申告は必ずバレる

相続税の無申告とは、亡くなられてから10ヶ月以内の申告期限までに申告と納税をしないことです。

相続人が財産を把握せずに無申告であった場合も含め、相続税の無申告は、税務調査がおこなわれると必ず発覚します。

税務署は不動産や税金の納税履歴から相続税の対象者を探します。相続税の申告が必要だと想定される場合には、税務署から申告期限内に「相続のお尋ね」が送られてくる場合もあります。

税務調査で無申告を指摘されると、相続税に重いペナルティ税が課されます。もし、期限を過ぎてしまっている場合には、すぐに相続税の申告をしましょう。

図1:相続税の無申告はバレる

※税務調査について詳しくは、こちらを参考にしてください。

※相続のお尋ねについて詳しくは、こちらを参考にしてください。

2.相続税の無申告に課される3つのペナルティ税

相続税の無申告はデメリットしかありません。税務調査の対象となり、無申告が見つかると大きなペナルティ税を支払うことになります。

次のようなケースでは、注意が必要です。

・把握していない財産があった

・名義預金をしていた

・遺産分割協議がまとまらないから申告していない

・亡くなる前3年内に贈与したが相続時に申し出ていない

・意図的に隠している財産がある

2-1.納税するまでの日数に応じて延滞税がかかる

延滞税は、申告期限から相続税を納付した日までの日数分かかります。延滞税の税率は、申告期限から2ヶ月以内であれば「年7.3%」または「延滞税特例基準割合+1%」のいずれか低い方、納期限から2ヶ月を経過した日以降は「年14.6%」または「延滞税特例基準割合+7.3%」のいずれか低い方が適用されます。

図2:相続税の延滞税の税率は2段階

令和6年1月1日から令和6年12月31日までの期間の税率は次の通りです。

納期限から2ヶ月以内:年2.4%

納期限から2ヶ月超 :年8.7%

※延滞税について詳しくは、こちらを参考にしてください。

2-2.申告期限までに申告しないとき無申告加算税がかかる

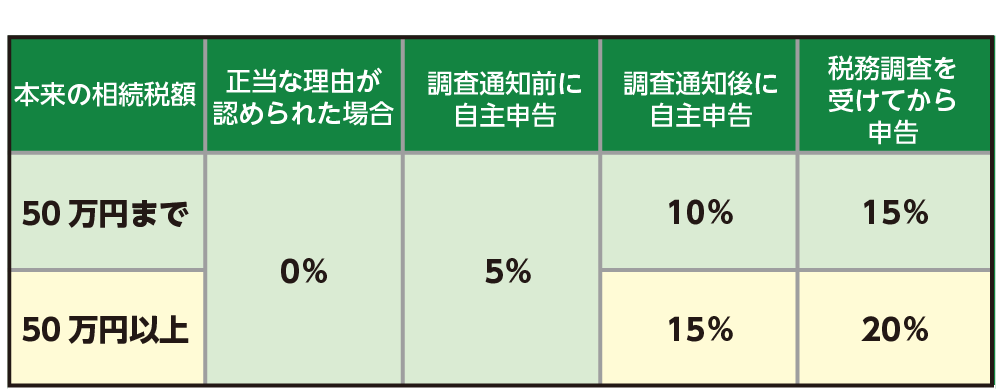

申告期限を過ぎてから、相続税の申告を行う場合には本来支払う相続税に加えて「無申告加算税」を支払わなければなりません。

災害などのやむをえない理由を除き、無申告後のすべての申告に加算されます。税務署からの指摘を受ける前に自ら申告した場合は加算税は軽減されます。税務調査の連絡が来る前に1日でも早く申告をしましょう。

表1:無申告加算税の税率表

2-3.悪質な無申告には重加算税がかかる

財産を隠したり証拠となる書類を偽造した場合など、申告の必要性を理解していたにも関わらず、意図的に相続税を逃れようとして申告納税をしなかった場合、最も重い重加算税が課せられます。無申告重加算税は、本来の相続税額に対して40%が加算されます。

※重加算税について詳しくは、こちらを参考にしてください。

3.相続税が無申告でよいかの判断基準

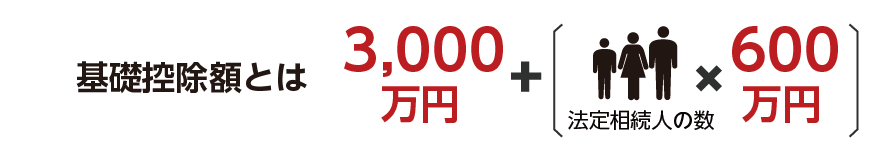

相続税の申告はすべての方が必要なわけではありません。申告の有無は、遺産の総額が基礎控除額(3,000万円+600万円×相続人の数)を上回るかどうかで決まります。また、相続税を減額できる特例を適用する場合は必ず申告が必要です。

図3:相続税の基礎控除額の計算式

図4:配偶者の税額軽減で相続税0円でも無申告ではダメ

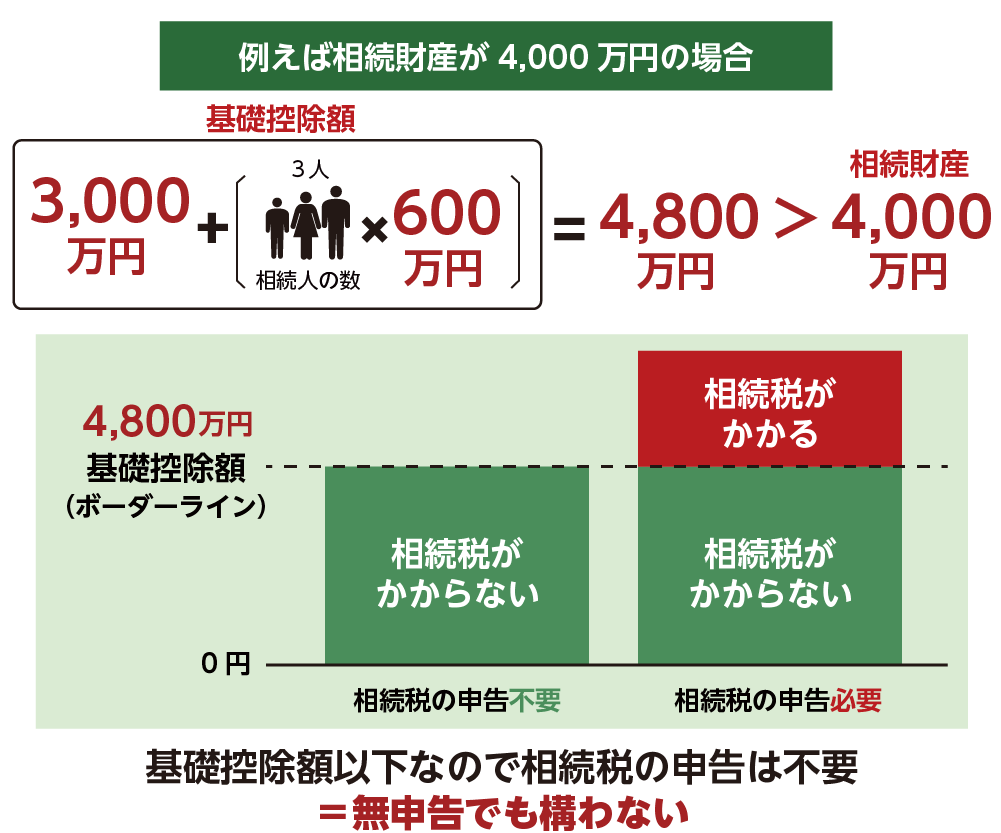

3-1.遺産の総額が基礎控除以下のときは無申告でよい

遺産の総額が基礎控除以下のときは、相続税はかかりませんので申告は不要です。申告義務がない場合は、無申告のままで問題ありません。

図5:基礎控除額の考え方

※相続税の申告対象かどうかの判断基準について詳しくは、こちらを参考にしてください。

3-2.相続税を減額できる特例を適用するときは無申告ではダメ

相続税を減額できる特例(小規模宅地等の特例)や配偶者の税額軽減を適用して相続税が0円になるときでも相続税申告が必要です。期限内に申告することが特例を適用する要件となっているからです。

図6:配偶者の税額軽減を適用する場合は申告が必要

※配偶者の税額軽減について詳しくは、こちらを参考にしてください。

※小規模宅地等の特例について詳しくは、こちらを参考にしてください。

※相続税がゼロ円でも申告が必要な場合について詳しくは、こちらを参考にしてください。

4.まとめ

無申告とみなされて税務署から指摘された場合のリスクをご理解いただけましたでしょうか。

申告義務がある方は、申告期限が過ぎると理由を問わずに全員が無申告の状態になります。

また、申告をしないまま税務調査で無申告だと指摘された場合は、一番重いペナルティ税が課されます。

もし、申告期限を過ぎているが「申告義務があったことを知らなかった」「意図的に申告していなかったがやっぱり申告をしよう・・・」と思われた場合には、速やかに申告の準備を始められることをおススメします。

相続の手続き、相続税の申告は高度な知識が必要となるため1日でも早く申告書を提出できるよう、相続の経験豊富な税理士にすぐに相談しましょう。延滞税は日ごとに増えていきますので、この点もご注意ください。