相続が初めての方へ

相続税の納税額は、その申告書を作成する税理士により、大きな差が生じます。

例えば、一つの相続税申告手続きを複数の税理士が別々におこなったとしましょう。同一案件ですから、当然、遺産も同じ、相続人も同じ、その他諸々条件はすべて一緒であるにもかかわらず、ただ一点「税理士が違う」というだけで、相続税の納税額に明らかな差がでてくるのです。そのため、経験豊富な相続専門の税理士に依頼することは重要です。

相続が発生したらまずは無料面談で状況をお聞かせください。

相続のプロがお客様ごとに最適な提案をいたします。

初めての

相続申告のポイント

相続の手続きは複雑ですが、信頼できる相続専門の税理士に相談をして、焦らずポイントをおさえて進めましょう。

-

point 01

相続全体の流れを

把握しておく -

point 02

損をしないために

相続専門の税理士に依頼 -

point 03

未来の二次相続を

見据えた対応を行う

-

point 01

相続全体の流れを

把握しておく相続税申告は相続発生から約10カ月の期限があることや、それまでの間にもさまざまな準備や手続きがありますので、全体の流れを把握することが大切です。

-

point 02

依頼する税理士によって

納税額が大きく変わる -

point 03

未来の二次相続を

見据えた対応を行う

遺産分割は最初の相続だけでなく、未来の相続(二次相続)も視野に入れることが重要になります。二次相続とは、例えばご夫婦でご主人が先に他界された場合には、ご主人のご相続を一次相続、奥様の相続を二次相続といいます。初めての相続の際に、次の相続も考慮した相続税対策をご提案いたします。

二次相続に向けた対策の例

-

01一次相続の数字に基づいた二次相続の試算を実施

二次相続が発生するまでの対策として、まず現状の財産状況を知ることがとても大切です。OAGではお客様のお話をお伺いして財産状況の把握をしたうえで二次相続の試算を行っています。試算に基づき予想される税額から、不動産の状況などを踏まえ、様々な対策をご提案することが可能です。

-

02生前贈与による対策

そのまま所有すれば相続財産として課税される財産も、生前贈与による対策で、大切なご家族に無理なく財産をお渡しすることが可能です。二次相続試算を行えば、生前贈与の時期や金額について、より明確に検討していくことができます。必要に応じて贈与税の申告書も作成します。

-

03保険契約の検討

「500万円×法定相続人の数」まで認められる死亡保険金の非課税枠を活用すれば、相続税の負担を軽減することができます。また、二次相続試算の結果から、財産のバランスをみて、保険契約の見直しが必要になってくる場合もあります。保険も含めてOAGグループ全体でサポートします。

-

初めての相続を

OAGに依頼するメリット

35年の信頼と実績。元国税庁OBが立ち上げた日本最大級の税理士法人です。

Merit 01

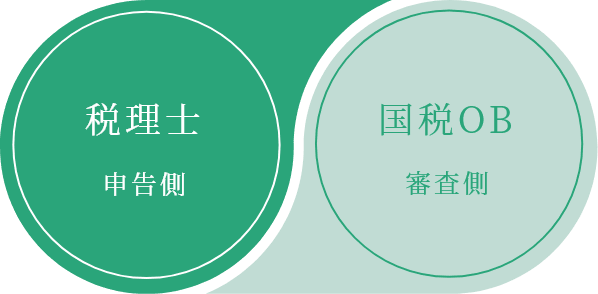

税理士と国税OB双方の視点だからこそ最良の相続申告ができる

国税OBは、税法や税務審査のプロセスを深く理解しているので、確実な法令遵守の上で最良の相続税申告を実施できます。

相続税申告は、不動産の評価や事業承継、海外資産の扱いなど、難易度が高い課題も多いです。そのような課題も国税OBであれば、国税局での経験と豊富な知識を活かし、適切に対応することが可能です。複雑な相続であっても必ずお客様をベストな選択へ導き、最良の相続税申告を行います。

社外取締役

元国税庁長官

可部 哲生氏Kabe tetsuo

これまでの豊富な経験や知識はもとより、弁護士としてもご活躍されている

可部哲生氏を社外取締役として招聘しています。

経歴

詳しく見る

1985年に東京大学卒業後、財務省(旧大蔵省)に入省し、米国留学(ハーバード・ロー・スクール修了、サリバン・クロムウェル法律事務所勤務)、証券局、税務署長、総理大臣秘書官室、銀行局、国税局、主計局、国際局等を経て、2002年には外務省在アメリカ合衆国日本国大使館参事官、以後、総務省行政管理局管理官、主計局主計官、大臣官房審議官、主計局次長、大臣官房総括審議官、理財局長等を歴任されました。また、2020年には国税庁長官に就任し、退職後は財務省顧問となり、現在は弁護士、ニューヨーク州弁護士および米国公認会計士として、東京大学大学院ビジネスロー・比較法政研究センター客員教授等を務めています。

(皆さまへ)

厚生労働省の統計によると、2022年の国内の死亡者数は158万人を超え、日本は、「大相続時代」を迎えました。

総務省の調査では、東京都の総世帯の平均家計資産総額は、4700万円を超え、相続人が2人までの場合、相続税の基礎控除額である4200万円を超えることになり、誰もが相続税を身近な存在と考えざるを得ない状況となっています。このような中、親世代にとっては、できるだけ先送りしたい事柄かもしれませんが、子世代にとっては、適切な相続税対策は避けて通れない課題となっています。その相続税対策を誰に依頼するかが難しいのが、現実です。

「税」に関する対策ですので、本来は、税理士に相談することがベストな選択だと理解はしていても、税理士との接点がない方々も少なくありません。このため、不動産コンサルタント、生命保険のアドバイザー、金融機関の方々など身近な人たちに相談するケースもあります。しかし、相続税に関する相談については、きっかけは様々だとしても、最終的には「相続」専門の税理士に依頼するという選択肢を忘れないでいただきたいと思います。

なぜ「相続」専門の税理士に依頼することが有効なのか、その理由は幾つかあります。まず一つ目は、「相続」のあらゆる場面に直面している経験回数が多いことです。「相続」は、過去に対応した「相続」と全く同じケースは絶対にありません。過去に対応した「相続」の経験から、今回の「相続」に対する対応を考えていく、そのようなお客様対応力を持っているのが「相続」専門の税理士です。二つ目は、相続税法は年々課税が強化される傾向にあることに加えて、個々の「事実認定」や「租税回避行為」の否認といった抽象的な基準によって課税関係が左右される面があります。このため、正確な申告を行うためには、相続専門税理士の過去の経験に基づいた専門的な知識が必要となります。

最後に、過去の経験に基づいた適切なアドバイスを受けることにより、税務調査に対してあらかじめ十分に備え、無用な紛争を未然に防ぐことができるというメリットもあります。相続税対策をできるだけ先送りしたい親世代の気持ちを理解することももちろん大切ですが、子世代にとっては、大相続時代に備えることが必要不可欠になっています。

一人一人が安心して相続を迎えるために、親世代がご自身と子世代の将来に向けた会話を始めれば、子世代は忙しい仕事の合間に相談相手を探し始めることができます。相談相手に選ばれれば、専門家として全力でサポートしていくことが税理士の仕事となります。専門家の知識を活用し、ご自身と子世代にとって、より良い未来を迎えるには、「思い立ったが吉日」です。

Merit 02

申告実績グループ累計11,700件以上、

申告実績300件以上のスペシャリストも在籍

9拠点、グループ600名の規模のあらゆる相続の専門家が連携して多くの相続案件を対応してきました。現在、グループ累計11,700件を超える相続申告件数を実現しています。膨大な申告実績の経験やノウハウを活かし、最良の相続税申告を行います。

また、相続専門の税理士が多数在籍しており、中には300件以上の申告実績を持つ税理士もいます。

Merit 03

相続周りのあらゆるご依頼について

グループ内の各士業専門家で

ワンストップ対応

グループ内の各士業や相続関連の事業会社が連携し、お客様の相続にきめ細やかに対応します。

Merit 04

初めての相続でも安心、

無料面談で丁寧にご説明いたします

経験豊富な税理士、スタッフが面談。初めての相続の方にも、丁寧でわかりやすいサポートを行います。

相続申告は相続の

専門家に依頼

担当税理士の知識・知恵・

ノウハウの差が

納税額に大きく影響します

OAGには、国税OBのベテランが数多く常駐し、常にお客様の視点と税理士の視点、および税務署の視点という3つの視点を考慮した最適な判断を実施しています。また、設立35年を超える歴史があり、豊富な経験とノウハウがあります。