遺産相続の話し合いをする時期は四十九日の法要で集まる頃を目安に!

- 相続手続き

「父の葬儀が終わったばかりだけど、誰も遺産相続の話をしない。いつ話し合うのだろう。」

「葬儀が終わったばかりで遺産相続の話をしたら、家族に嫌な顔をされそうだ。」

「何日も経っているのに相続の話し合いが進まない。相続税の申告には期限があるはずだけど大丈夫なのか。」

いざ相続となると、悲しみに暮れる中でも、葬儀の手配をはじめ、しなければならない相続手続きが多々あります。さらに「遺産相続をどうするのか」について、話し合わなければ・・・と気になっていることでしょう。相続人全員が集まる機会はそう多くもないので「早く話し合いたい」と思いつつも、亡くなられたばかりで遺産相続の話を切り出すのは気が引けるものです。

仲の良かったご家族や親族の間でも、トラブルに発展しかねないのが遺産相続の話し合いです。スムーズに進めるためには、タイミングと事前準備が大切です。

本記事は、遺産相続の話し合いをする時期はいつ頃が良いのか、話し合いの前に準備しておくこと、話し合いの進め方などのポイントをご紹介しますので、ぜひ参考になさってください。

目次

1.遺産相続の話し合いの時期は「四十九日法要」が目安

遺言書が残されていた場合は、その内容が最優先事項であると相続人の方は受け止め、遺産を分けることになりますので、遺産分割協議のような話し合いは、原則不要です。遺言書を提示することで相続手続きを進めることができます。また、相続人の方がお1人の場合も、必要な手続きをお1人の判断で順に進めていくことになります。

遺言書がなく、そして相続人の方が2人以上いらっしゃる場合には、「遺産をどなたが、どのように引き継ぐのか」について、相続人全員が納得し、同意するまで話し合い(分割協議)、分割内容を決めていかなければなりません。また、遺産相続には、公的な手続きから私的な手続きまで様々あり、期限が設けられている手続きがありますので注意が必要です。

手続きによっては、相続が発生してから数ヶ月以内に期限がきれてしまう場合がありますので、遺産相続の話し合いを始めるタイミングは、遅くとも四十九日の法要の頃を目安に始められるとよいでしょう。相続人の方々が集まる貴重な機会を利用しながら、遺産相続に関する話し合いを徐々に進めていただければと思います。

図1:遺産相続の話し合いは四十九日の法要を目安に

2. 必要な相続手続きの期限に間に合うように進める

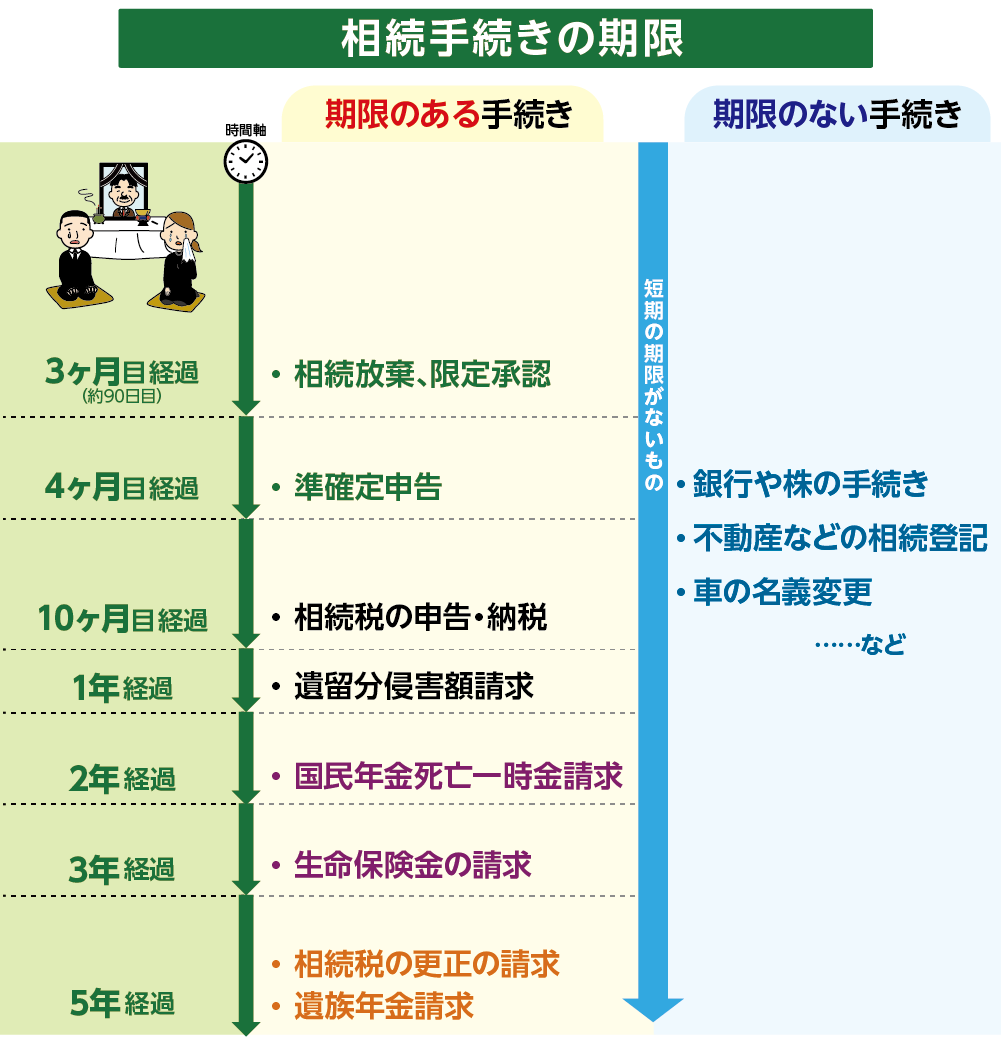

遺産を引き継ぐ際には相続手続きが必要です。必要な相続手続きは、遺産の引き継ぎ方や遺産の内容により異なりますが、期限が設けられているものがありますので、それらに間に合うように話し合いを進めていきましょう。期限のある主な相続手続きは以下に示すものとなります。

<期限のある主な相続手続き>

・相続放棄の申述手続き(家庭裁判所にて)

・故人の確定申告となる準確定申告手続き(税務署にて)

・遺産に対する相続税の申告と納税手続き(税務署にて)

図2:主な相続手続きの期限

※遺産相続の手続きと期限について詳しくはこちらをご覧ください。

2-1相続放棄の期限は3ヶ月

相続放棄とは、相続人が借金などのマイナスの財産だけではなくプラスの財産を含む全ての財産を引き継ぐことを放棄することです。

亡くなられた方に多額の借金があるなどの理由で相続放棄をする場合、亡くなられたことを知った日の翌日から3ヶ月以内に家庭裁判所へ必要書類とともに、「相続放棄の申述書」を提出する必要があります。

※相続放棄について詳しくはこちらをご覧ください。

2-2準確定申告の期限は4ヶ月

準確定申告とは、亡くなられた方の今年度分の確定申告です。

1月1日から亡くなられた日までの所得を計算し、亡くなられたことを知った日の翌日から4ヶ月以内に、亡くなられた方に変わって相続人の方が申告手続きをおこないます。

通常の確定申告とは期限(時期)が異なりますので注意してください。還付される申告であれば大きな問題はありませんが、納税が必要な場合だと、準確定申告の期限を過ぎてしまうと、延滞税などのペナルティが課せられる場合がありますので、期限内に必要書類を集めて申告できるようにしてください。

申告手続き自体は、申告書を作成し、相続人が連名で提出する、もしくは別々に申告書を作成して提出することもできます。別々に申告、提出する場合には、作成する申告内容が其々異ならないように、十分に情報共有、連携しながら申告を作成する必要があります。

※準確定申告について詳しくはこちらをご覧ください。

2-3相続税の申告・納税期限は10ヶ月

相続税は引き継いだ相続財産のすべてに対してかかる税金ではなく、基礎控除を超えた部分に対してのみ、課税される税金です。

相続税がかかると判断されたら、申告・納税の準備を期限内に整えるためにも、遺産相続の話し合いを急がなければなりません。申告・納税期限は亡くなられた日の翌日から10ヶ月以内であり、亡くなられた方の最後の住所地を管轄する税務署に対し、申告・納税をおこないます。相続税の申告・納税が遅れると、延滞税などのペナルティが課せられますので十分注意しましょう。

また、相続税を減額することができる特例制度などは、原則、期限内に申告・納税をしなければ、適用が認められない可能性があります。配偶者の税額軽減制度や、小規模宅地等の特例制度をご利用の場合には、10ヶ月という期限を守ることを意識していただければと思います。

※相続税の申告手続きについて詳しくはこちらをご覧ください。

3. 遺産相続の話し合いの前に準備しておくこと

亡くなられた方の遺産をどのように分けて、引き継ぐべきかを相続人全員で話し合い、決めることを、相続では「遺産分割協議」といいます。四十九日の法要で集まる機会などを利用して、遺産分割協議を進めるために、事前に確認しておくとよい3つのことをご紹介いたします。話し合いや、今後の相続手続きをスムーズに進めるためにも、とても大切なこととなります。

3-1相続人と遺産内容の確認をしておく

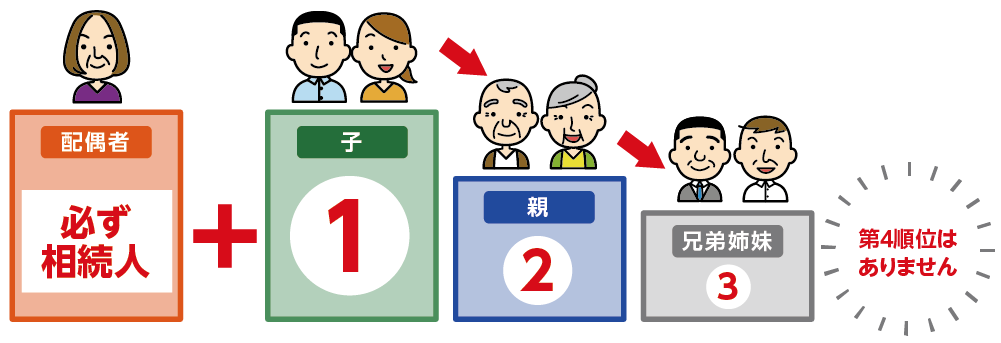

「どの遺産をどなたが引き継ぐのか」を決める話し合いですので、必ず事前に相続人(法定相続人)の確認と、相続財産の内容をできるだけ確認しておきましょう。

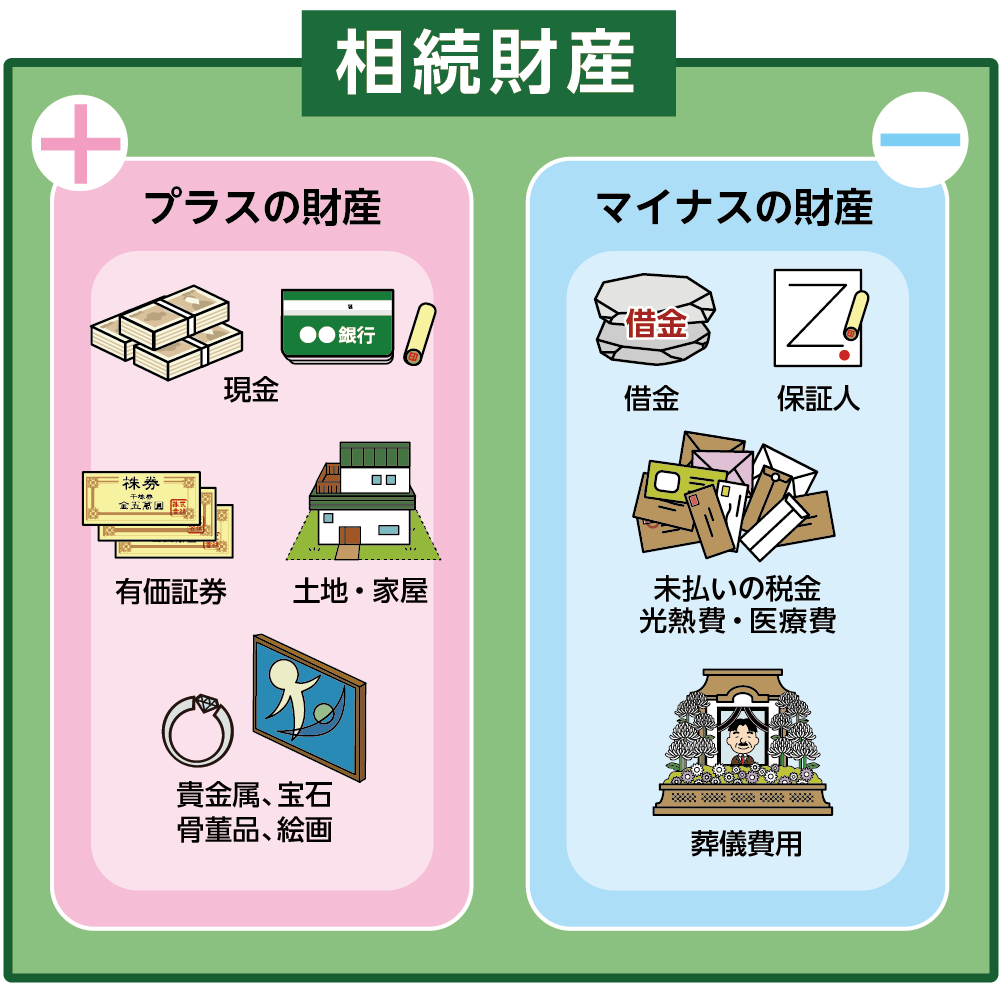

相続人の確認は、亡くなられた方の出生から亡くなられるまでの戸籍(除籍謄本など)を辿って確認することができます。相続財産の確認は、預金や不動産などのプラスの財産だけではなく、必ず借金などのマイナスの財産の有無まで確認されておくことをお勧めいたします。

特にマイナスの財産などは、後から判明した場合、相続人間でトラブルになりやすい上に、負債額が大きくても相続放棄の期限に間に合わない可能性などが心配されますので、きちんと確認されておくことをお勧めいたします。マイナスの財産などは、亡くなられた方宛に送られてくる郵便物(督促状)や、契約書の写し、通帳の履歴などから判明する可能性があります。

図3:相続人の確認

図4:相続財産の確認

※相続人について詳しくはこちらをご覧ください。

※遺産の調査について詳しくはこちらをご覧ください。

3-2話し合う内容を決めておく

遺産分割協議で話し合いをする際に基準となる相続割合を「法定相続分」といいます。

法定相続分は民法で定められているものの、基準となる割合であって、相続人全員の合意があれば自由に分割することができます。法定相続人と相続財産の総額をもとに、相続人其々がどの財産をどのように引き継ぎたいのかを予め考え、話し合う内容を決めておきましょう。

図5:予め話し合う内容を決めておく

※法定相続分について詳しくはこちらをご覧ください。

4.遺産分割協議を行う

相続する内容が明確になったら、相続人全員で相続財産の総額をもとに、財産をどのように分けるのか、もしくは売却などの処分をするのか、細かく話し合いをおこないます。これを遺産分割協議といいます。

遺産分割協議は、相続人全員の合意がなければ「成立」しません。全員の合意を得るために、亡くなられた方に対する生前の貢献や、贈与などをふまえ、相続人其々の要望や状況を考慮し、引き継ぎ方を決めるのです。

4-1.遺産分割協議書を作成する

遺産分割協議の内容を書面にしたものを「遺産分割協議書」といいます。遺産分割協議が整ったら作成します。遺産分割協議書は、不動産や預金の相続手続きで必要になります。

遺産分割協議書を作成するのに決められた期限はありませんが、相続税の申告・納税が必要な場合は、遅くとも相続発生後6ヶ月以内を目途に作成できるよう、協議を進めていきましょう。

※遺産分割協議書について詳しくはこちらをご覧ください。

4-2.遺産分割協議がまとまらない場合

協力的でない相続人の方がいる場合や、話し合いがどうしてもまとまらない場合には、弁護士や税理士などの相続の専門家に早めに相談することをお勧めいたします。どうしてもまとまらない場合には、家庭裁判所において、調停や審判の判断を受ける事態に最悪なってしまう可能性があります。

5.遺産相続の話し合いは早めに完了させる

相続放棄や相続税の申告・納税などの期限のある相続手続きが必要な方はもちろんですが、期限は特にないという方でも、遺産相続の話し合いは早めに完了させておくことが、後のトラブルを回避するためにも大切です。早めに話し合いを完了させておく方がよい理由が2つあります。

5-1.控除や特例が適用され節税対策ができる

相続税には様々な控除や特例が設けられており、適用することで相続税を減額することができます。

例えば配偶者控除(配偶者の税額軽減の特例)の場合、配偶者が相続する財産が1億6千万円以下、あるいは法定相続分以下のいずれかに当てはまる場合、配偶者の相続税はかからず、0円となります。

また、亡くなられた方が所有されていた土地に対して、その評価額を最大80%減額することができる小規模宅地等の特例制度などもあります。このような特例の適用を受けるためには、相続税申告期限までに遺産分割協議が成立していることが必要です。

※配偶者控除について詳しくはこちらをご覧ください。

※小規模宅地等の特例について詳しくはこちらをご覧ください。

5-2.速やかな遺産分割でトラブル回避

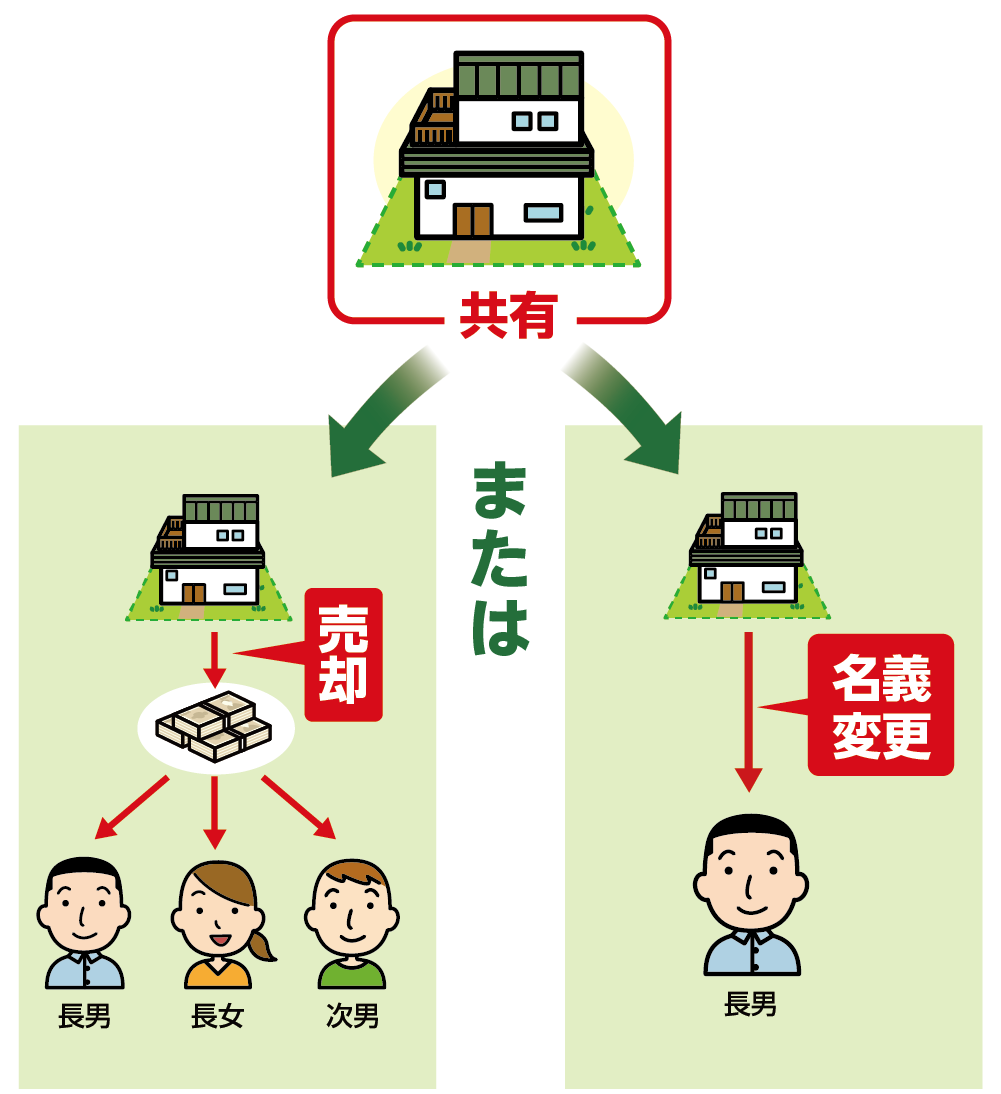

亡くなられた時点でその方の遺産は、相続人全員の共有名義となります。

相続放棄も相続税の申告も必要ないからといって、遺産分割を先延ばしにして、共有財産のままで放置しておくと、思わぬトラブルに発展する可能性があります。

例えば、自動車や不動産などを売却しようとした場合、相続人全員の同意が必要になるため自己判断では勝手にできません。また共有名義の自動車で事故を起こした場合や、空き家で起きた近隣トラブルや火災なども、相続人全員の連帯責任となりかねません。

さらに共有名義人のうちの一人の方が亡くなられると、亡くなられた方の相続人が新たに共有名義人として加わり、相続関係がどんどん複雑化していきます。このようなトラブルを防ぐためにも、何年も放置せずに遺産を引き継ぐ相続手続きを、早めにおこなって完了しておきましょう。

図6:共有財産は早めに相続手続きを済ませる

6.まとめ

遺産相続の話し合いの時期は、様々な相続手続きの期限も踏まえると四十九日の法要を目安に開始するのが良いでしょう。

話し合いの前には相続人の確認や相続財産の内容を確認して、相続人各人がそれぞれどのように遺産を分けるのが良いかを予め考えておくと話し合いも円滑に進みます。相続税の申告が不要な方は、遺産相続の話し合いを成立させる期限は特になく、慌てる必要はありません。しかし、相続財産は相続手続きをおこなわなければ、相続人全員の共有財産のままとなり、そのままの状況ではトラブルに発展してしまう可能性があります。なるべく速やかに遺産相続の話し合いを進めて、引き継がれておく方が良いでしょう。

相続手続きや遺産分割についてご不明な点などがありましたら、OAG税理士法人にお気軽にご相談ください。