亡くなった人の準確定申告とは?手続き方法を4ステップで解説!必要書類と書き方までわかりやすく紹介

- 所得税

「亡くなった父は毎年確定申告をしていたが、亡くなった後も申告が必要なのだろうか?」

亡くなられた方が生前に収入を得ていた場合、所得税の確定申告が必要なため、亡くなられた方の代わりに相続人が申告を行う必要があります。これを 「準確定申告」 といいます。

本記事では、準確定申告の概要や必要なケース、手続きの流れを 4ステップ で解説します。準確定申告の期限は、 亡くなられた日の翌日から4ヶ月以内 です。期限を過ぎるとペナルティが発生するため、早めに準備を進めましょう。

目次

1.【亡くなった人の確定申告】準確定申告とは

準確定申告とは、亡くなられた方の所得税の確定申告のことです。亡くなられた年の1月1日から死亡日までの所得を相続人が代わりに申告します。

亡くなられた方が個人事業主だった場合や、不動産所得があった場合には、準確定申告が必要です。給与所得者であっても、雑所得や不動産所得がある場合は申告が求められます。申告は亡くなられた方の住所を管轄する税務署に対して、亡くなられてから4ヶ月以内に行います。

1-1.準確定申告と確定申告の違い

確定申告は、ご本人が自らの所得に基づいて税務署に申告を行う手続きです。通常、1月1日から12月31日までの所得を対象に、翌年の2月16日から3月15日までの間に申告を行います。

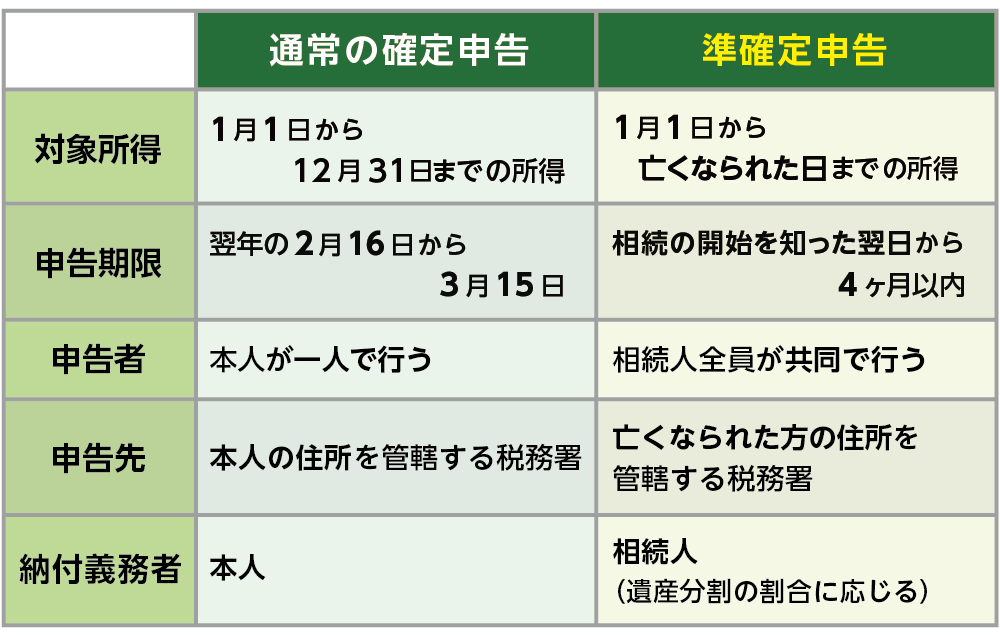

準確定申告と確定申告の違いを以下の表にまとめました。

1-2.亡くなられた時期により準確定申告書が2回分必要

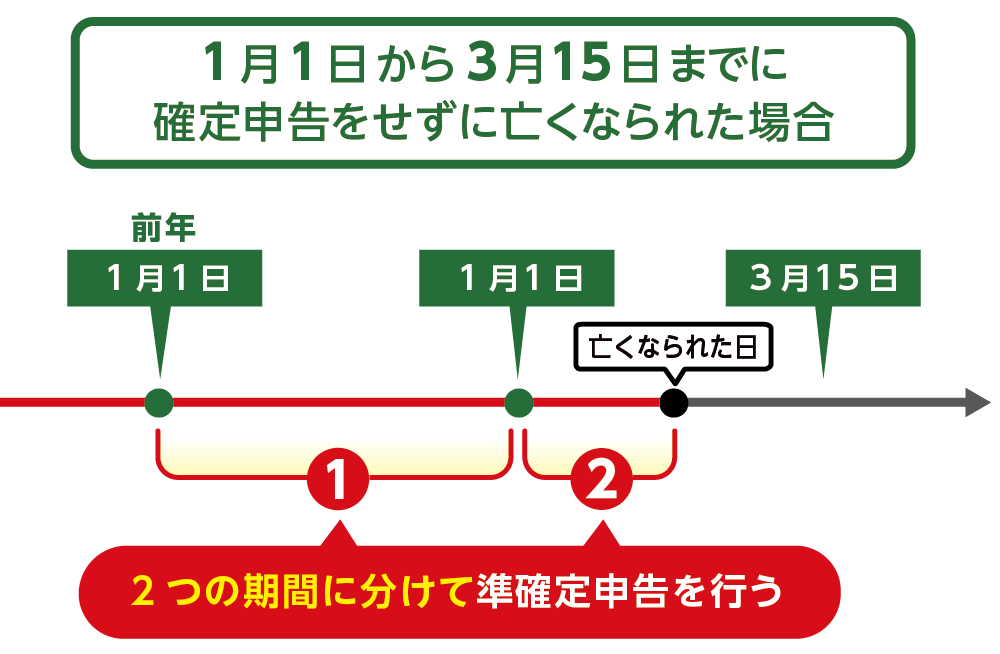

準確定申告は、1月1日から3月15日までに確定申告をせずに亡くなられた場合には、以下の2つの申告書が必要になります。

①亡くなられた年の前年分の申告書

②亡くなられた年の1月1日から亡くなられた日まで期間の申告書

図1:1月1日から3月15日までに確定申告をせずに亡くなられた場合は2つの申告書が必要

2.準確定申告が必要な人・不要な人の判断基準

準確定申告は、すべての相続人に必要な手続きではありません。必要かどうかの判断基準は確定申告と同じです。

また、準確定申告が不要な場合でも、申告することで還付金が返ってくる可能性があります。ただし、還付金は相続税の課税対象となるため注意が必要です。

2-1.準確定申告が必要なケース

以下のいずれかに該当する場合は、準確定申告が必要です。

①自営業または個人事業主だった場合

②不動産所得があった場合(賃料収入など)

③年金収入が400万円を超えていた場合

④給与所得や退職所得以外の所得が年20万円を超えた場合

⑤2か所以上から給与を受け取っていた場合

⑥給与所得が2,000万円を超えていた場合

⑦生命保険や損害保険などの満期金・一時金を受け取っていた場合

⑧高額な医療費を支払っていた場合(医療費控除を適用する場合)

⑨ふるさと納税で5市区町村以上に寄付していた場合(寄附金控除を適用する場合)

⑩不動産を売却した場合(譲渡損の場合には申告不要。特例の適用を受ける場合や損益通算をする場合等は申告要)

2-2.準確定申告が不要なケース

以下に当てはまる場合は、準確定申告は不要です。

①給与所得者で収入金額が2,000万円以下だった場合(年末調整が行われるため)

②年金収入が400万円以下で他の所得がない場合

③相続人が相続放棄した場合

3.準確定申告の手続きの流れ4ステップ

準確定申告の手続きの流れとして、必要書類の準備から申告書の書き方、提出方法まで解説します。

3-1.【ステップ1】準確定申告の代表相続人を選定する

相続人が複数いる場合の準確定申告の申告方法は、次の①、②のとおり2つあります。

①相続人が個々に申告する

②代表相続人を選定して申告書1枚に連署して申告する

相続人が個々に準確定申告を行う場合は、ほかの相続人と連携して申告書の内容を一致させなくてはなりません。代表相続人を選定して手続きを行う方法ですと、書類の整理や税務署とのやり取りがスムーズになるためおすすめです。

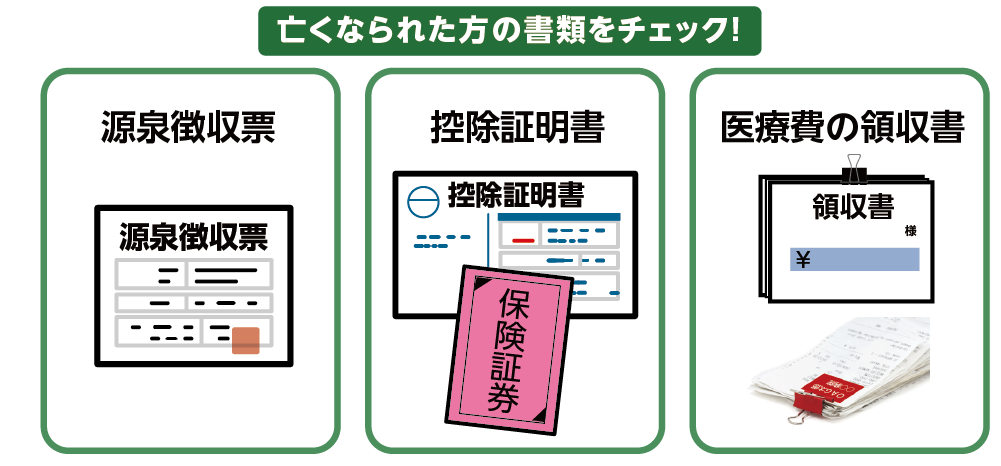

3-2.【ステップ2】準確定申告の必要書類を収集する

準確定申告に必要な情報は、亡くなられた方の1月1日から亡くなられた日までの収入や、本人が支払った医療費や保険料の金額です。

(準確定申告の必要書類一覧)

①確定申告書

②亡くなられた方の源泉徴収票

③亡くなられた方の控除証明書

④所得税および復興特別所得税の確定申告書付表(相続人が複数の場合)

⑤亡くなられた方の医療費等の領収書

⑥委任状(還付金がある場合、代表相続人が還付を受けるには 相続人全員の委任状が必要)

図2:亡くなられた方の所得状況等が分かる書類

3-3.【ステップ3】準確定申告の申告書を作成する

準確定申告書の書き方は、通常の確定申告と基本的に同じですが、「相続人が1人の場合」と「相続人が複数いる場合」で異なります。相続人が複数いる場合は、申告書に確定申告書付表の添付が必要です。

※付表の書式は国税庁のホームページからダウンロードができます

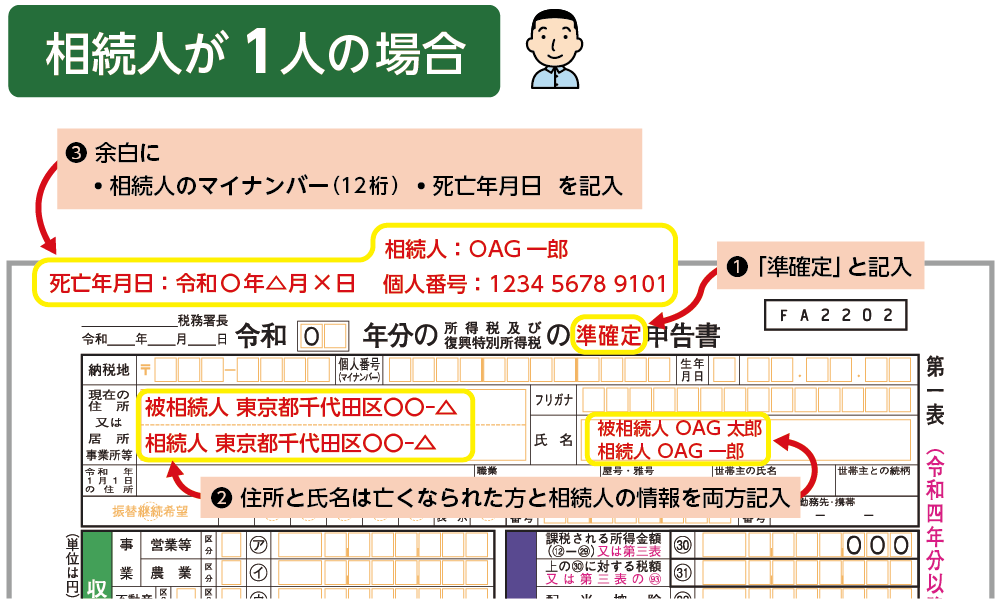

【相続人が1人の場合】

① 申告書に「準確定」と追記

② 住所と氏名は亡くなられた方と相続人の情報を両方記入

③ 余白に相続人のマイナンバー(12桁)と死亡年月日を記入

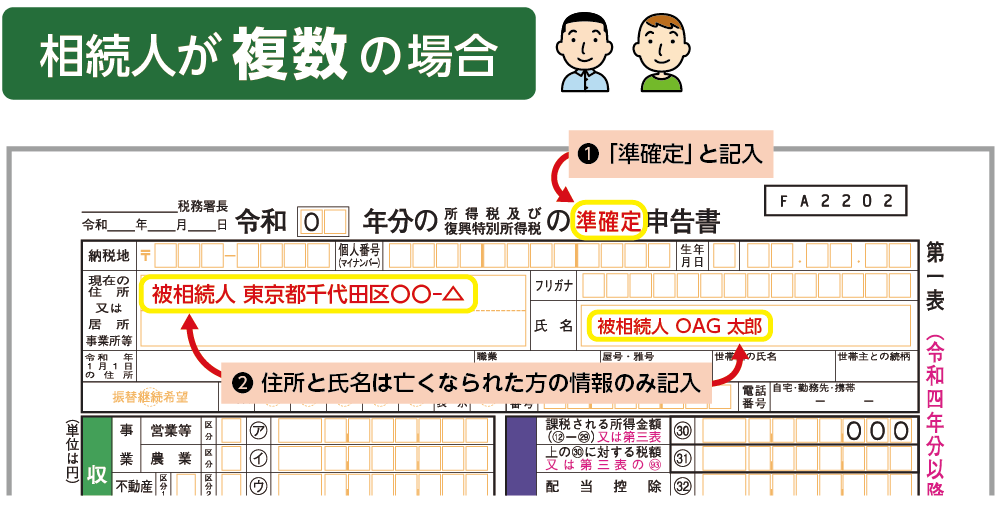

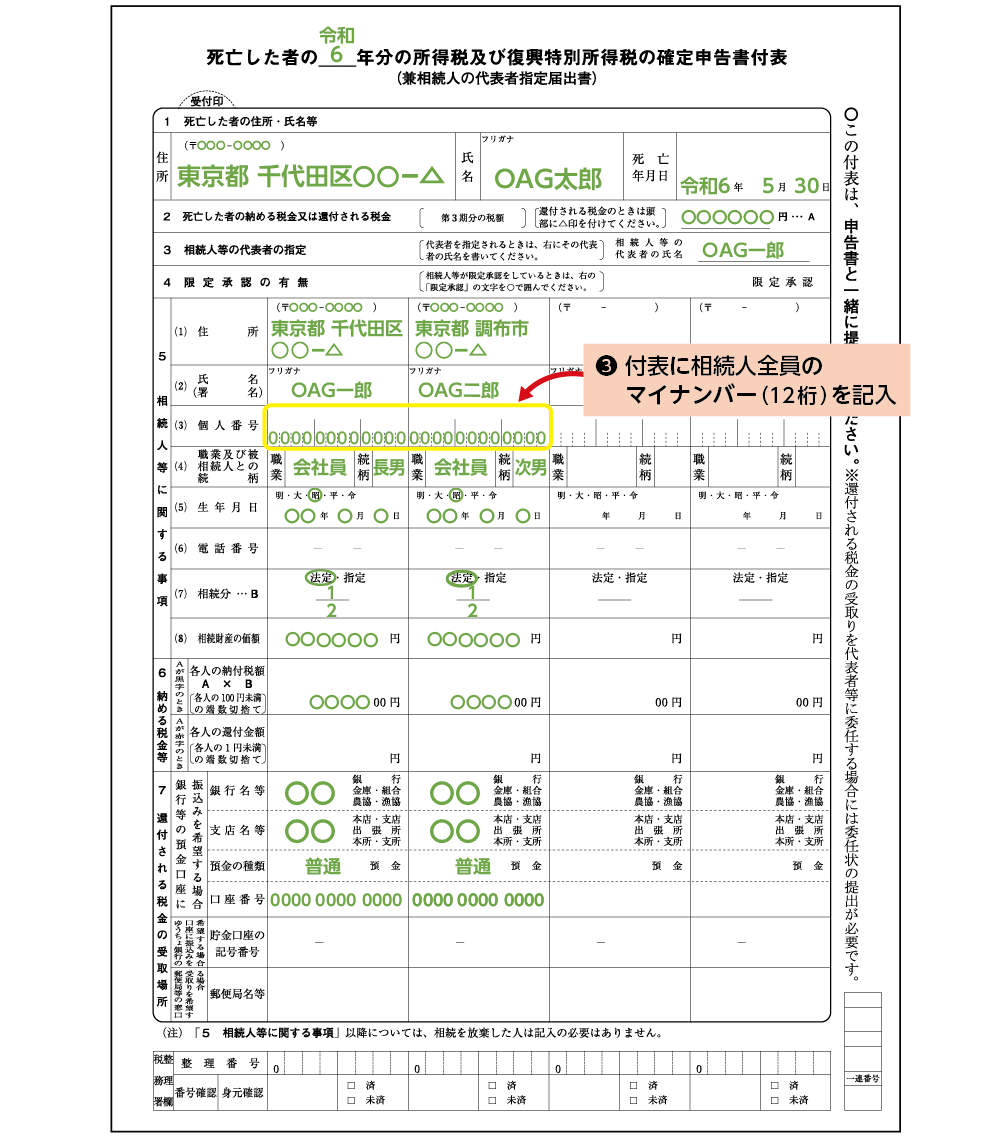

【相続人が2人以上の場合】

① 申告書には「準確定」と追記

② 住所と氏名は亡くなられた方の情報のみ記入

③ 「付表」に相続人全員のマイナンバー(12桁)を記入

図4:相続人が複数いる場合の準確定申告書の書き方

図5:付表の書き方

3-4.【ステップ4】準確定申告の申告書を提出する

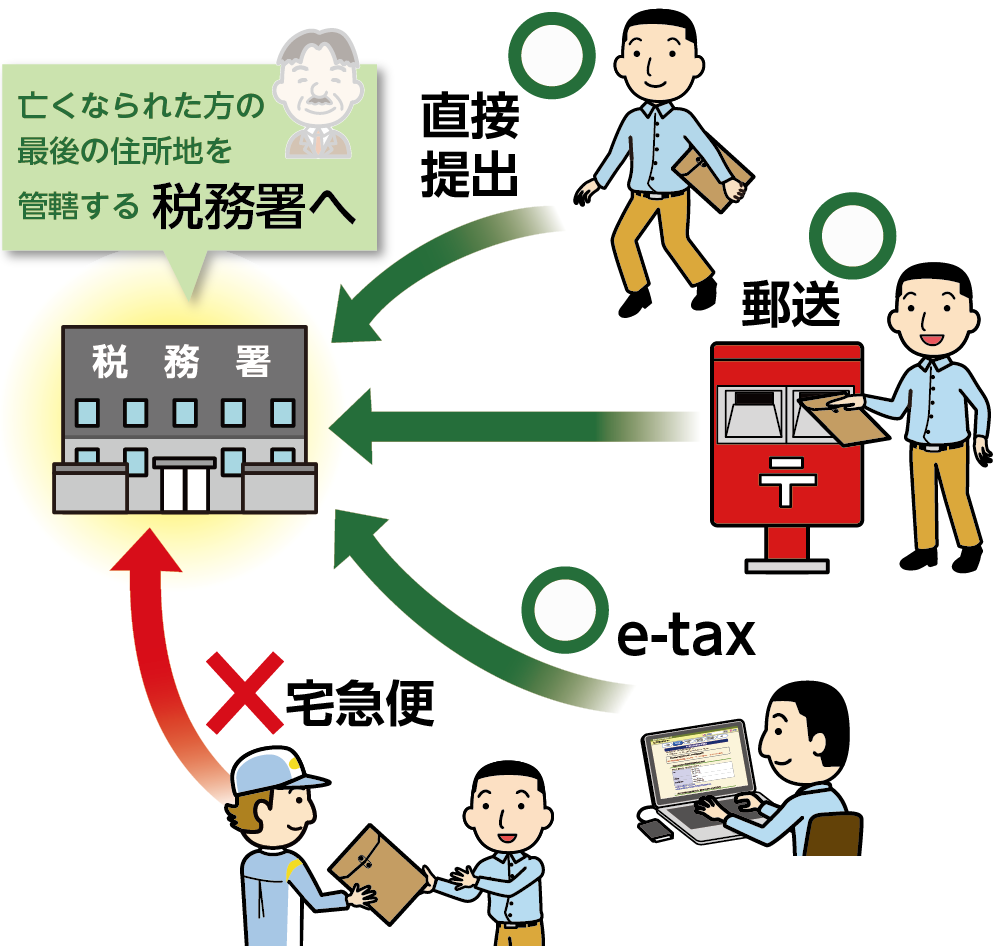

申告書類の準備ができたら、亡くなられた方の住所を管轄する税務署に提出します。提出方法は3つです。

①税務署の窓口に直接持参

②郵送

③電子申告(e-tax)

準確定申告をe-Taxで行う場合は、相続人がそれぞれ手続きを行うことができないため、代表相続人がまとめて手続きを行います。その場合は、電子証明書の添付が必要です。

4.準確定申告の期限を過ぎたらペナルティがある

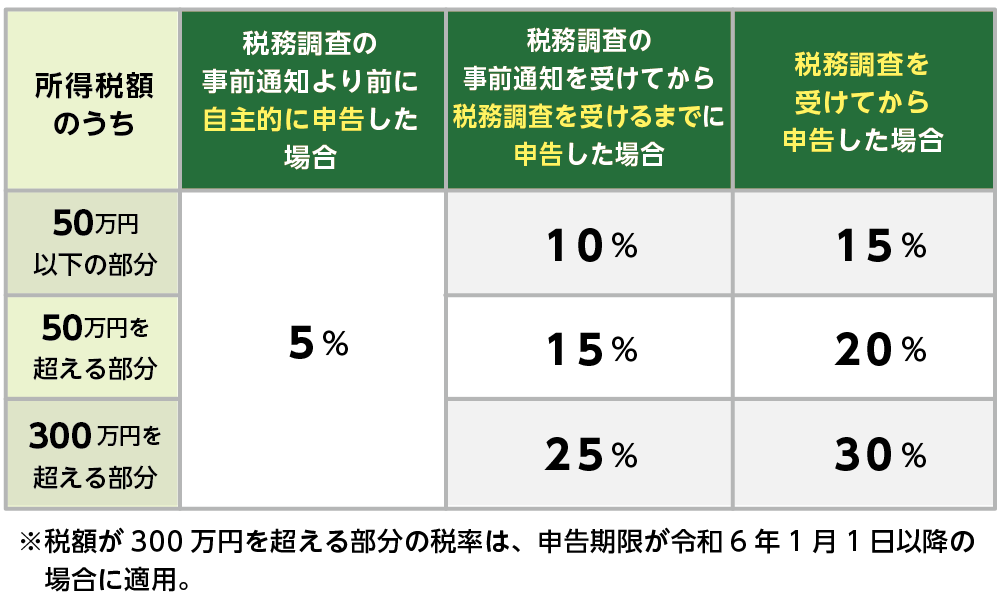

準確定申告の申告期限は、亡くなられたことを知った日の翌日から4か月です。期限に遅れると、以下のペナルティが課される可能性があります。

・無申告加算税(期限までに申告しなかった場合に課されます)

・延滞税(納税が遅れた場合に課されます)

無申告加算税は申告期限を過ぎてから自主的に申告した場合と、税務調査の指摘により申告した場合とで税率が変わります。

延滞税は、法定納期限の翌日から実際に納付する日までの日数に応じて計算されます。

5.まとめ

準確定申告は、亡くなられた方の確定申告のことです。相続人全員に申告義務がありますが、代表相続人を選定することで手続きを効率化できます。

また、申告期限は亡くなられてから4ヶ月以内と短いため、早めの準備が必要です。期限を過ぎるとペナルティが発生するため、注意しましょう。

手続きが複雑に感じる場合は、税理士に相談することでスムーズに進めることができます。また、相続税の申告が必要な場合には、準確定申告と合わせて専門家に依頼することで、より適切な対応が可能となります。

- 監修者情報

- OAG税理士法人 相続チーム 部長奥田 周年

専門分野:相続税、事業承継

(東京税理士会:登録番号83897) 1994年OAG税理士法人に入所。承継相続分野における第一人者として、相続を中心とした税務アドバイスを行うほか、事業承継や相続関連で多数の著書を執筆、監修するなど、幅広く活躍している。