相続税はクレジットカード納付が可能!直前であわてないための注意点

- 相続税

「相続税の納税をしないといけないけど、期限まであまり時間も無いし仕事も忙しいからどうやって納税しようかなぁ。税金をクレジットカードで納付できるって聞いたけど相続税はどうだろうか・・・?」

税理士に依頼して相続税の申告書を作成してもらっているけれど、納税はどうしようかお悩みのことと思います。

相続税の納税は亡くなられてから10ヶ月という期限がありますので、申告書が完成したあとに税務署や銀行などに出向いて納税をしようと思うと、仕事などスケジュール調整が大変ですよね。

限度額の設定はありますが、2017年1月から相続税もクレジットカードで納付ができるようになりました。通常の支払いと同じようにクレジットカードのポイントをもらえる場合もあります。

本記事ではクレジットカードでの納付方法、メリットと注意したいデメリットについてご説明いたします。

1.相続税のクレジットカード納付は専用サイトから手続き可能

クレジットカードで相続税の納付をする場合は、「国税クレジットカードお支払サイト」という専用のサイトを利用します。

税務署や金融機関の窓口、コンビニに納付書を持って行っても、クレジットカードを利用した納付はできませんのでご注意ください。

専用サイト:「国税クレジットカードお支払サイト」はこちら(外部サイト)

図1:相続税をクレジットカードで納付する

2.相続税をクレジットカード納付する4つのメリット

クレジットカードで相続税を納付すれば窓口等に納税に行く手間が省けますし、高額な現金を持ち歩く不安などもありません。

もし、お手持ちのクレジットカードがポイントを付与されるタイプのものであれば、税金を納付してポイントを獲得でき、お得になります。

相続税のクレジットカード納付についてのメリットをご説明いたします。一方で、手数料が発生するなどデメリット(3章)もありますので、ご確認の上でクレジットカード納付をするか判断しましょう。

2-1.24時間いつでも手続きができる

「国税クレジットカードお支払サイト」は24時間利用可能です。そのため、ご自宅にインターネットができる環境が整っていれば、いつでも都合のよい時間に相続税の納付をすることができます。

平日の忙しい時間帯に時間を作って銀行の窓口や、税務署まで足を運ぶことなく、ご自身の都合にあわせて納税手続きができるメリットは大きいです。

2-2.カード会社の既定のポイントがもらえる

クレジットカードのポイントが付与されるタイプのカードを利用している場合には、納付額に応じてポイントがもらえます。納付手続きには決済手数料がかかりますが、ポイント還元率によってはお得になる場合があります。

クレジットカード納付の決済手数料は、納税額1万円に対して76円(税抜)です。ポイント還元率が1%(1万円で100ポイント)なら、クレジットカードのポイント還元率の方がお得といえます。

ポイント還元率についてはお手持ちのカード会社へお問い合わせください。

図2:クレジットカードのポイント還元率と決済手数料

2-3.カード会社の引き落とし期日まで支払い日を伸ばせる

クレジットカードで納付すると、決済した日が納付日となります。

実際に納税額が口座から引き落とされる日はクレジットカード会社の既定の引き落とし日となりますので、納付期限までにクレジットカードで決済した後、引き落とし日まで納税資金の準備をする時間がとれるというメリットがあります。

2-4.カード会社によっては分割やリボ払いも可能

相続税の納付であっても、分割払いやリボ払いを選択することができます。納税資金の準備状況によっては、クレジットカードの機能を利用して納付は完了させるものの、クレジット会社への支払い時期は調整することも可能です。

ただし、クレジットカード会社の既定の手数料が別途発生してしまうので余分な出費が発生する点には注意が必要です。

分割払いやリボ払いは、どうしてもクレジットカードの支払い期日までにお金が用意できないという不測の事態が生じた場合の回避策としてはメリットがあります。

図3:相続納税日とカード引き落とし日の関係

3.相続税をクレジットカード納付する際の5つの注意点

相続税をクレジットカードで納付することは便利でもありますが、注意しなければならないこともあります。次の5つの注意点をご確認いただき、利用するかどうかご検討ください。

3-1.納税額に応じた決済手数料が発生する

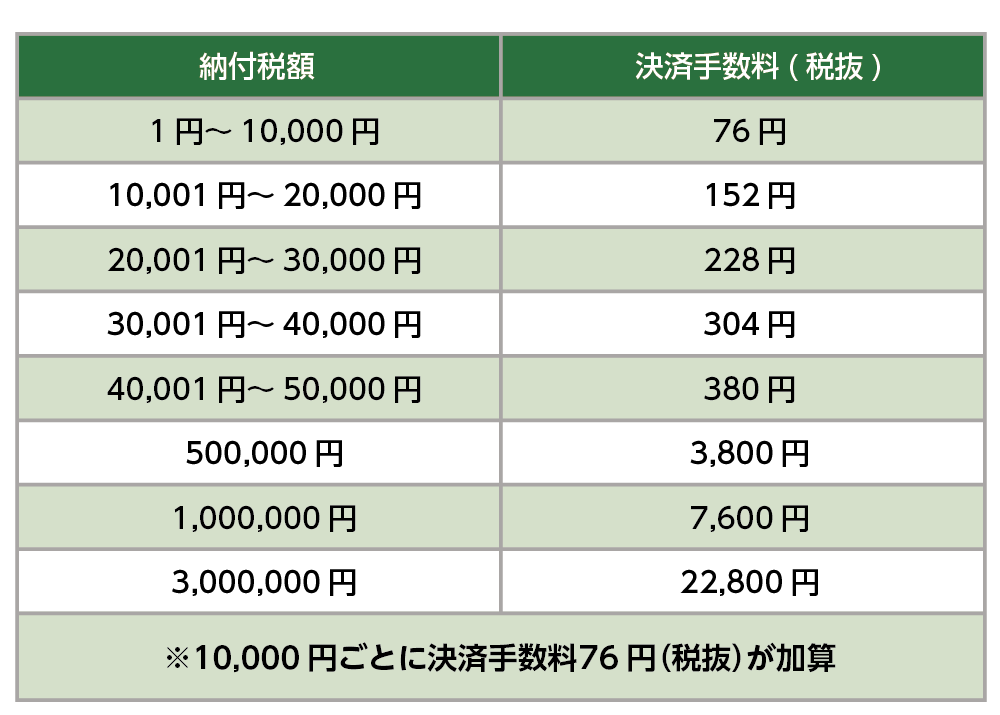

クレジットカードで相続税を納付する場合には、納税額が1万円までの場合は76円(税抜)、それ以降は納税額1万円ごとに76円(税抜)ずつ決済手数料がかかります。

「国税クレジットカードお支払サイト」では簡単に決済手数料の試算ができますので、まずは決済手数料を確認しましょう。

なお、決済手数料は国の収入ではなくサイトを運営する委託会社の手数料になりますので、万が一処理を間違えてしまった場合には、納付した税金は戻りますが決済手数料は戻りません。

決済手数料の試算をされる場合は、こちらのサイトをご確認ください(外部サイト)

専用サイト:「国税クレジットカードお支払サイト」

図4:クレジットカード納付の決済手数料一覧

3-2.納付手続きが完了すると取り消しに手間がかかる

「国税クレジットカードお支払サイト」で相続税をクレジットカード納付した際に、納付金額を間違えるなど手続きのミスがあった場合には、専用サイト上では訂正ができません。

納付の処理を実行してしまったあとに金額の間違いに気づいた場合には、税務署に出向いて修正のお願いをすることになります。Webで手軽にできる分、慎重に処理をしましょう。

3-3.領収書が発行されない

クレジットカードで納付する場合、相続税の納税に対する領収書が発行されません。

納税したことを証明できる納税証明書を別途請求することで証明書を入手することができますが、手続きから発行まで3週間程度かかります。

領収書が必要な場合には、クレジットカードでの納付は避け、所轄の税務署もしくは金融機関の窓口での納付をおススメします。

3-4.相続税のクレジットカード納税額の上限は約1,000万円

クレジットカード納付をする場合、利用できる金額の上限が手続き1回につき1,000万円未満と決められています。

相続税と決済手数料をあわせて1,000万円未満となりますので、実質的な納税額の上限は手続き1回につき約990万円となります。

相続税の納税額が1,000万円を超える場合でも、クレジットカードの利用限度額以下であれば、納付手続を複数回に分けることで納税ができます。しかしとても手間がかかりますので、メリットと比較して納付方法を決めることが大切です。

3-5.クレジットカードの利用限度額までしか納付できない

クレジットカードの納付上限額は、決済手数料を含めて手続き1回につき1,000万円です(3-4)が、ご自身が利用されているクレジットカードには、カード会社が設定している利用限度額の設定があります。

ご自身のクレジットカードの利用限度額が100万円の場合には、決済手数料を含めて100万円までの納付しかできません。

日ごろの利用範囲を加味して利用限度額を低く設定されている場合には、クレジットカード会社へ連絡したり、Webのユーザー画面にて利用限度額の引き上げをする必要があります。

4.クレジットカード納付以外の方法では手数料は発生しない

相続税を納付する方法には、クレジットカード納付以外に所轄の税務署の窓口、金融機関の窓口、コンビニエンスストアがあり、全部で4つの方法があります。

【相続税の4つの支払い方法】

①クレジットカード

②税務署の窓口

③金融機関の窓口

④コンビニエンスストア

相続税を納税するにあたり、クレジットカード納付のみ手数料が発生します。

クレジットカード納付は、期限内であればいつでも自宅から納付できることからメリットも大きいですが、手数料が発生する点はデメリットです。

※相続税の納付方法について詳しくは、こちらを参考にしてください。

5.まとめ

相続税のクレジットカード納付についてご理解いただけましたでしょうか。

クレジットカード納付は24時間いつでも好きな時間に納付することができる便利な方法です。

また、手数料が発生するというデメリットがありますが、クレジットカード会社のポイント付与など還元率によっては決済手数料を上回ることがありメリットを受けることもできます。

一方で、決済手数料と納税額の合計が1,000万円未満になること、ご自身のクレジットカードの利用限度額以上の利用はできないことなど、複雑な要件の確認も必要となります。

クレジットカード納付と聞くと手軽なように聞こえますが、クレジットカード会社の制限事項を含めて調べたり設定変更をする必要性も考えられますので、生活スタイルにあわせて検討いただければと思います。