相続税が2割加算されるのは誰?計算方法と注意点を徹底解説

- 相続税

「相続税が2割加算されてしまうのはどんな時?」

「私は相続税2割加算の対象者なのだろうか」

とご心配のことでしょう。

亡くなられた方の配偶者・子・父母以外の方が、相続・遺贈などにより財産を引き継ぐ場合には、その方の相続税額に相続税額の2割に相当する額が加算されます。

本記事では、相続税が2割加算される対象者と相続税2割加算の計算方法を詳しくご説明いたします。

目次

1.相続税の2割加算とは

相続税の2割加算とは、相続あるいは遺贈により財産を引き継いだ方が、亡くなられた方の一親等の血族(配偶者・子・父母)および配偶者以外の方である場合にその方の相続税額に相続税額の2割に相当する額を加算するという制度です。

また、次の2つのケースでも相続税が2割加算されます。

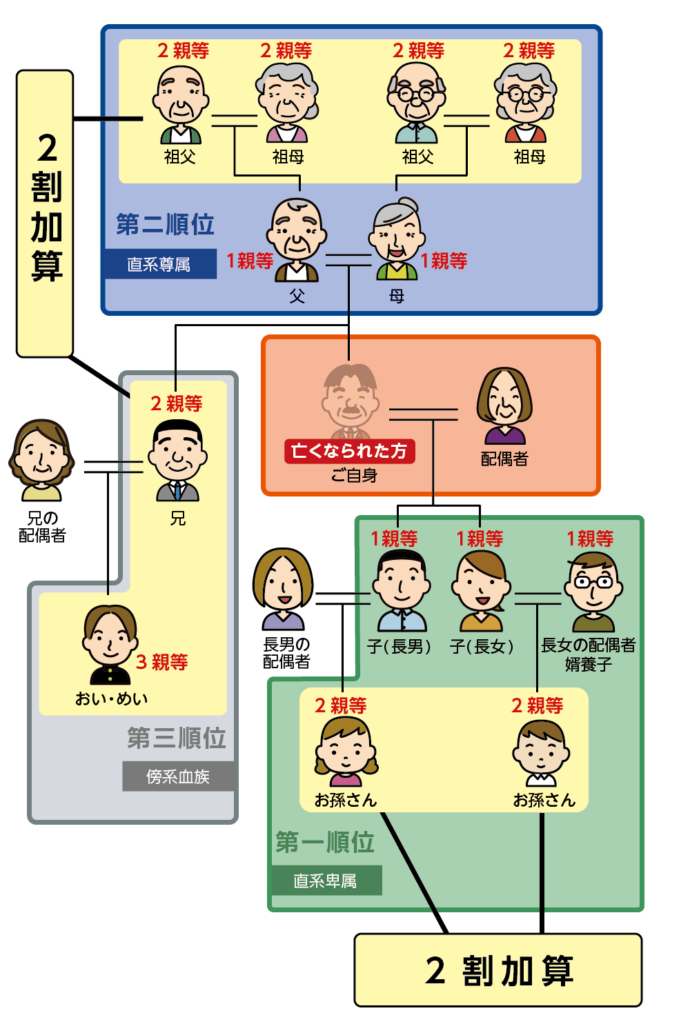

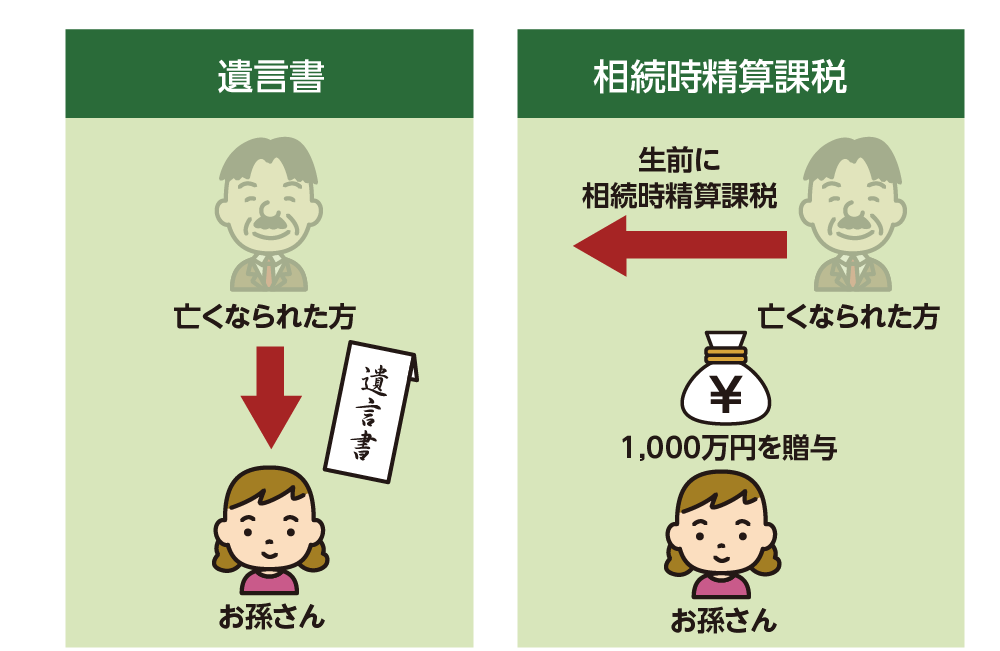

①遺言書により遺贈する場合

②相続時精算課税を利用して生前贈与をしている場合

図1:受遺者や相続時精算課税適用者は相続税が2割加算される

1-1.なぜ相続税の2割加算をするのか

相続税が2割加算される理由は、相続税負担を公平にするためです。

たとえば、親から孫へ財産を相続させる場合、通常は相続税が2回かかります。

1回目の相続:親から子へ相続

2回目の相続:子から孫へ相続

親から孫へ直接財産を引き継ぐ場合、相続税の課税を1回減らすことができるため、孫に相続税が2割加算されます。また、血縁関係が遠い方や相続人でない方が財産を引き継ぐのは偶然性が高いと考えられているためです。

2.相続税2割加算される人は配偶者・子・父母以外

亡くなられた方の一親等の血族および配偶者以外の方が財産を引き継ぐ場合は相続税が2割加算されます。

親等の数字は世代を経るごとに増えます。「ご本人(亡くなられた方)→子(実子・養子)」「ご本人→父母」は一親等になります。亡くなられた方の兄弟姉妹は「ご本人→父母→兄弟姉妹」となりますので二親等と数えます。

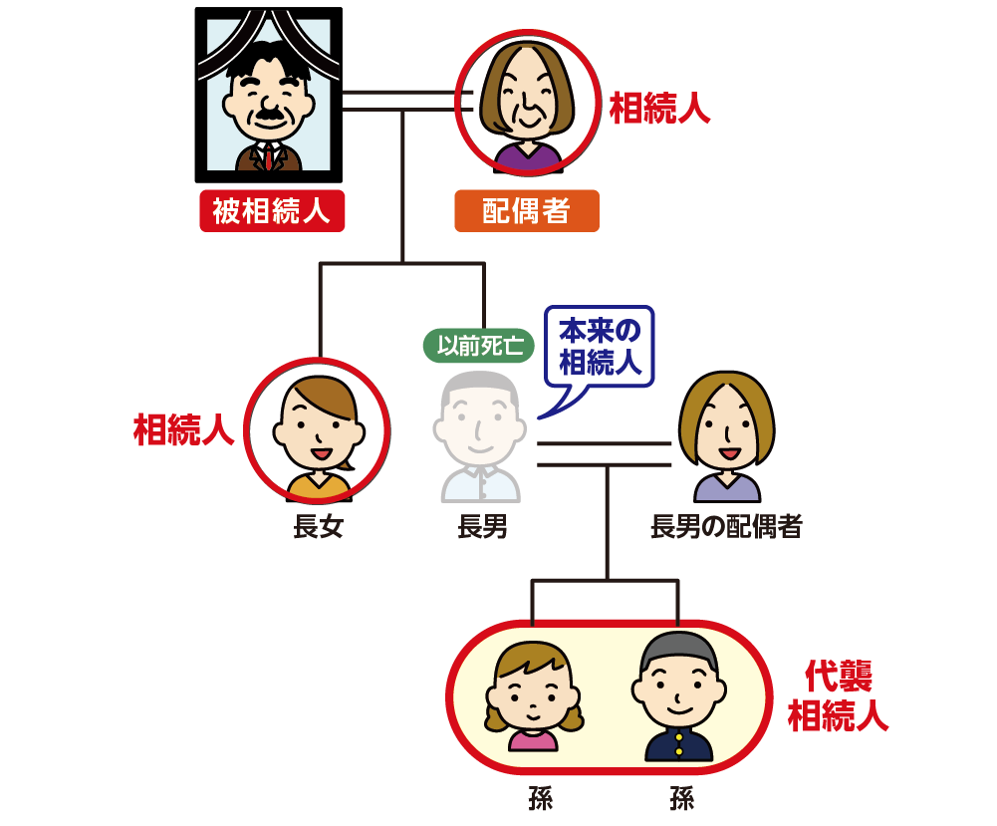

図2:相続税2割加算の対象者の範囲

※国税庁ホームページ参照

2-1.2割加算にならない人

【相続税2割加算にならない人】

①配偶者

②父母

③子(実子・養子)

④代襲相続したお孫さん

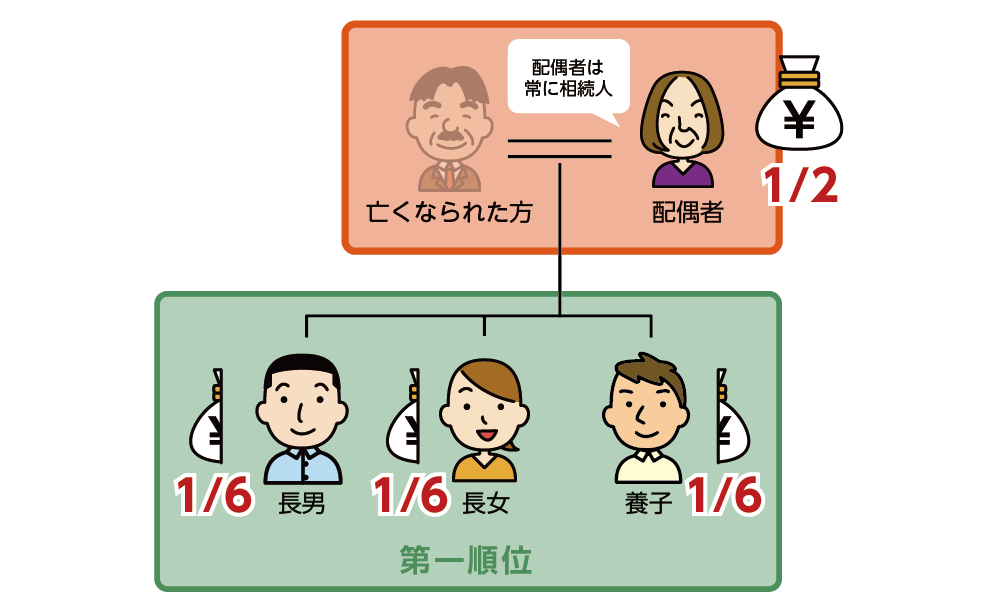

ご説明した通り、相続税が2割加算にならない人は配偶者と一親等の血族(父母、子(実子・養子))です。養子縁組した養子は血族に含まれ、実子と同じ相続の権利を持ちます。

代襲相続とは、本来相続人となるご本人(被相続人)の子がすでに亡くなられていた場合などに、その人の子(孫)が代わって相続することです。代襲相続人となった孫は相続税上一親等の血族と扱います。

図3:代襲相続人の孫は相続税2割加算の対象外

2-2.2割加算になる人

【相続税2割加算になる人】

①兄弟姉妹(二親等)

②孫(二親等)

③祖父母(二親等)

④甥・姪(三親等)

⑤孫養子

⑥子の配偶者・内縁の妻など相続人でない受遺者

⑦特別縁故者

相続税が2割加算になるのは、二親等以上の法定相続人(兄弟姉妹、孫、祖父母、甥・姪)が遺産を引き継いだ場合です。また、一親等の血族および配偶者以外の受遺者(遺言により財産を引き継いだ人)と特別縁故者(亡くなられた方に法定相続人がいない場合に特別に遺産を取得できる人)も相続税2割加算の対象になります。

孫養子については3-2をご参照ください。

※法定相続人の範囲と順位ついて詳しくは、こちらを参考にしてください。

3.養子・孫が2割加算の対象になるかの判断基準

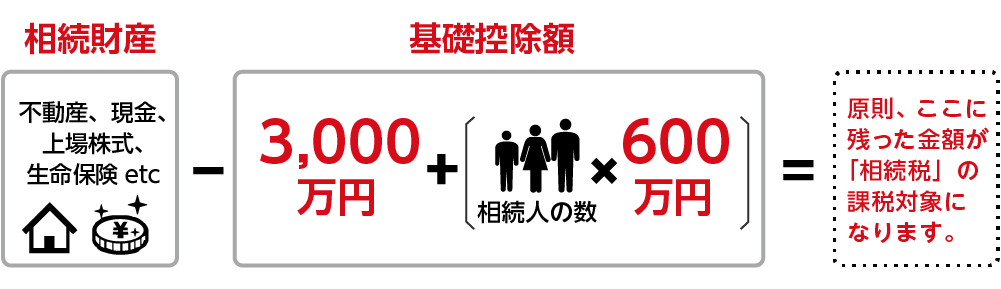

相続税対策のために養子縁組をお考えかもしれません。養子は法定相続人の数に含めることができますので、養子縁組によって相続人が増えれば、相続税の基礎控除額も増えるため相続税の負担を減らすことができます。

ただし、孫を養子とする場合は相続税2割加算の対象となりますので注意が必要です。

図4:養子縁組をすれば基礎控除額を増やすことができる

※養子について詳しくは、こちらを参考にしてください。

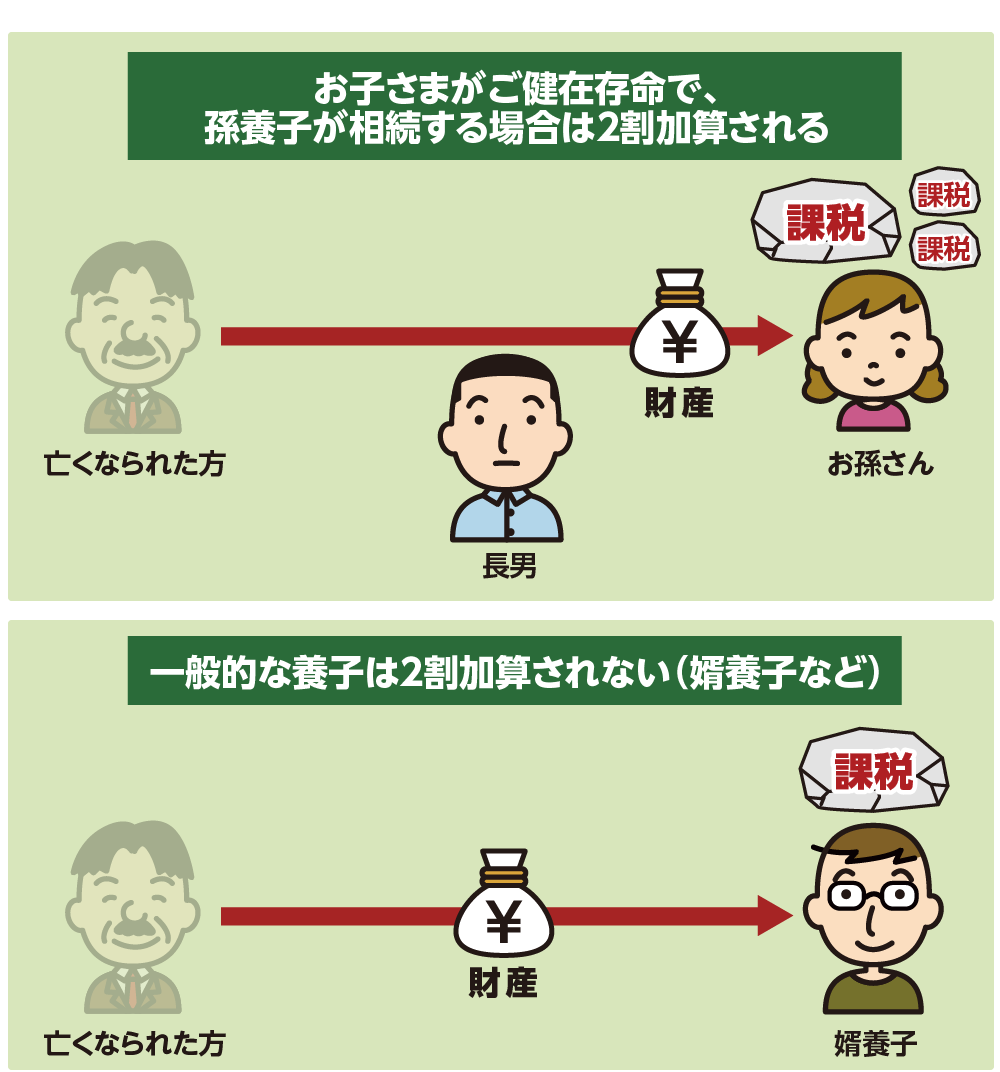

3-1.養子は2割加算の対象外

養子縁組とは、血縁関係のない養親と養子を法律上の親子と認める制度です。養子は一親等の血族として扱われ、法定相続人として実子と同じ相続の権利を持ちます。そのため、再婚相手の子を養子にした場合や婿養子は相続税2割加算の対象外です。

3-2.孫養子は2割加算の対象

孫を養子にした場合は2割加算の対象となります。本来は子に相続しそのあと孫に相続するという流れを、相続税の課税回数を1回減らして孫に財産を相続させるためです(1-1参照)。

図6:孫養子は2割加算の対象

※婿養子について詳しくは、こちらを参考にしてください。

3-3.代襲相続人の孫は2割加算の対象外

本来の相続人である子がすでに亡くなられている場合には、孫は代襲相続人となります。代襲相続人となった孫は、子の代わりとして扱われますので、相続税は2割加算されません。

※代襲相続について詳しくは、こちらを参考にしてください。

4.相続税2割加算の計算方法

相続税の2割加算の計算方法をご説明します。

①課税遺産総額を算出(相続財産の総額から基礎控除額を差し引く)

②相続税の総額に相続割合を乗じて各人ごとの相続税額を算出

③2割加算をおこなう

相続人全員の取得割合に応じた相続税額を計算します。2割加算の対象者に加算をおこないます。

※相続税の計算について詳しくは、こちらを参考にしてください。

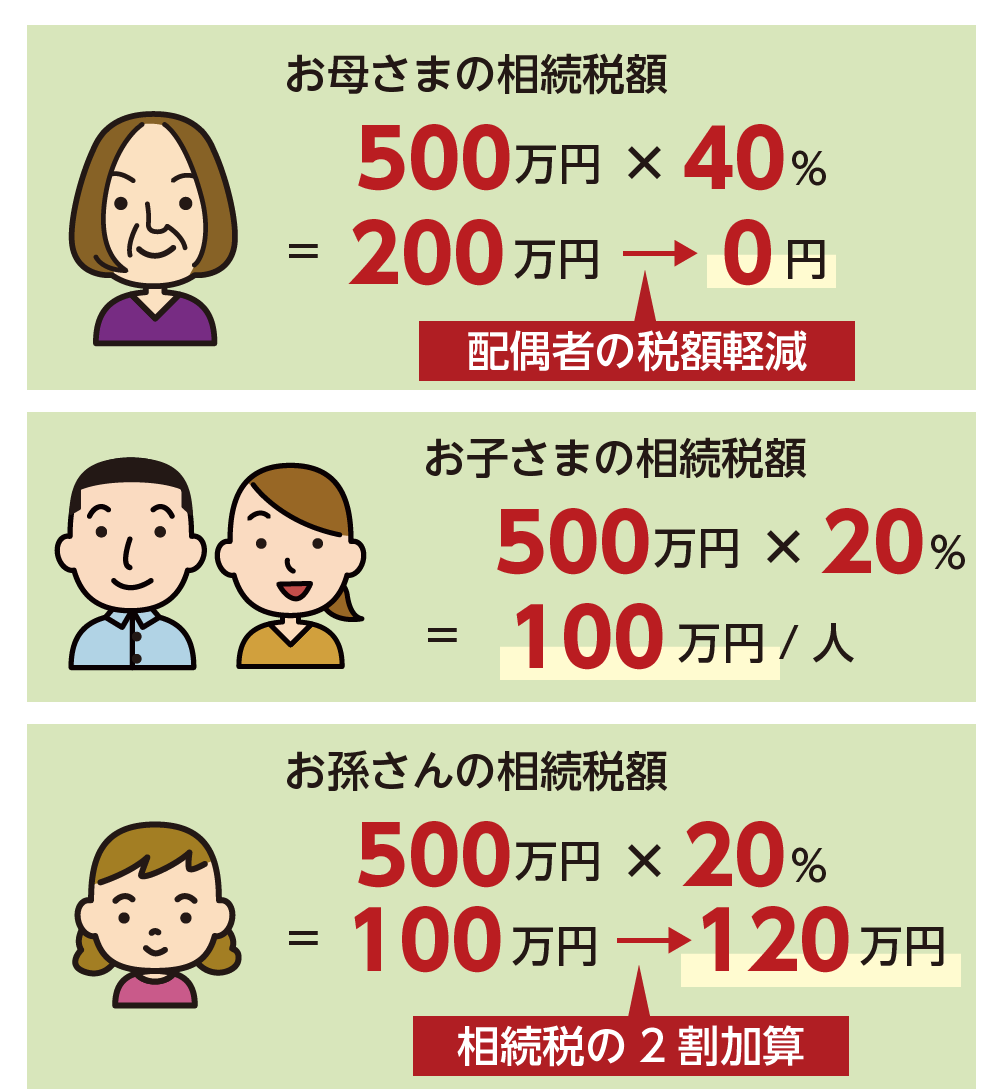

【お孫さんに相続税が2割加算されるケース】

法定相続人:配偶者・長男・長女

受遺者:孫1人(長男の子)

相続財産の取得割合:奥さま(2/5)、その他3名(1/5)

相続税の総額:500万円

孫の相続税額である100万円に2割加算されて、納税額は120万円になります。

図8:各人ごとの相続税額を算出後2割加算して納税額を決定

※配偶者の税額軽減について詳しくは、こちらを参考にしてください。

5.生命保険金等を受け取って2割加算の対象になるケース

生命保険金、死亡退職金は亡くなられたことをきっかけとして受け取るため「みなし相続財産」として相続税の課税対象になります。

一親等の血族および配偶者以外の方がみなし相続財産を受け取った場合は、相続税が2割加算されます。孫が受け取った生命保険金は相続税が2割加算されますので注意が必要です。

6.さいごに

相続税の2割加算は、亡くなられた方の配偶者、子、父母以外の方が財産を引き継ぐときにかかります。孫の場合は、代襲相続人となる場合は2割加算されず、代襲相続人でない場合と養子縁組した場合は2割加算されます。

遺言書を作成される場合には、2割加算による相続税の負担を考慮しましょう。2割加算されるのであれば、相続ではなく贈与する方が良い場合もあります。最適な財産の引き継ぎ方について判断が難しい場合や、相続対策で養子縁組をお考えの方は、相続に強い税理士へご相談されることをおススメ致します。