相続放棄をしても代襲相続されない!代襲相続の考え方を徹底解説

「お父さんの財産は借金が多いから相続放棄をしたい。だけど私が放棄したら子どもが借金を負わないか心配・・・」

相続をする際に、明らかに負債の方が多いようであれば、相続放棄することを検討されていることと思います。しかし、ご自身が相続放棄をすることでお子さんが代襲相続して、代わりに負債を背負うことになっては困るし・・・と決断を迷われていませんか。

相続放棄が原因で、お子さんが代襲相続をしてしまい困るようなことはありません。

本記事では、相続放棄をした場合に代襲相続にならないという考え方の解説と、ご自身が相続放棄をした後にどのように考えればいいのか、についてご説明します。

Contents

1.相続放棄をしても代襲相続されない

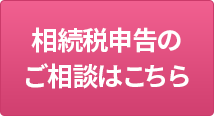

代襲相続とは、本来相続人になるはずの人がすでに亡くなられているとき(ほかの理由に欠格・廃除)、その相続人の子が代わりに相続することをいいます。たとえば、お父さまよりも先に長男が亡くなられていた場合、長男の娘が代襲相続して相続人になります。

一方、長男がお父さまの相続放棄をした場合は、「初めから相続人でなかった」ものとみなされますので、長男の娘に代襲相続されることはありません。「相続人が相続放棄した」ことにより代襲相続されることはありません。

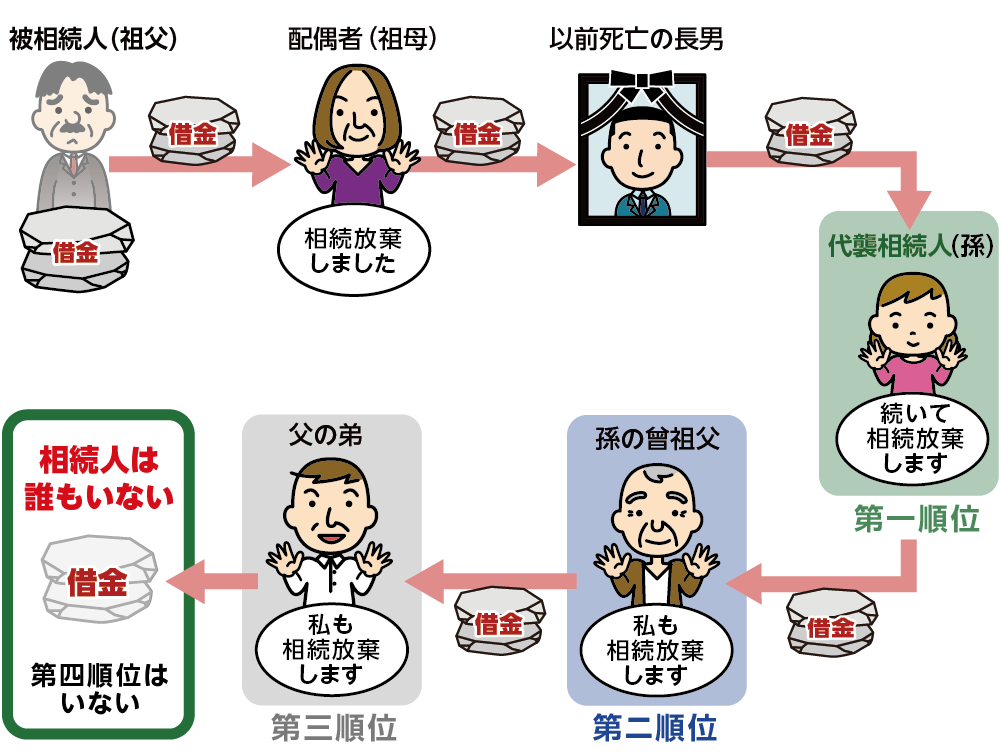

図1:相続放棄しても代襲相続されない

※相続放棄について詳しくは、こちらを参考にしてください。(当サイト内)

関連記事

※代襲相続について詳しくは、こちらを参考にしてください。(当サイト内)

関連記事

2.相続放棄で代襲相続はされず相続権は次順位者に移る

相続では、「相続する順位」が決められています。配偶者は必ず相続人になり、第一順位がお子さん、第二順位はご両親、第三順位は兄弟姉妹です。相続放棄をすると代襲相続されずに、相続権は次順位者に移ります。

図2:相続する順位

※相続の順位について詳しくは、こちらを参考にしてください。(当サイト内)

関連記事

2-1.相続放棄で代襲相続されない2つのケース

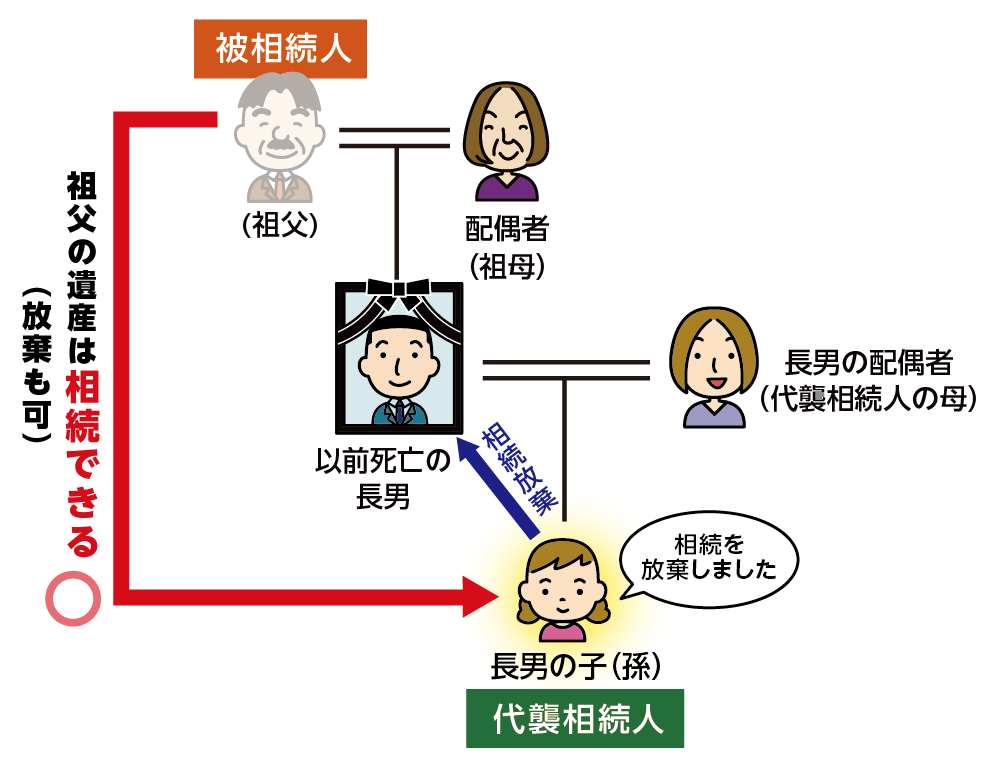

代襲相続は本来の相続人がすでに亡くなられているなど相続できない場合に、お子さんが代わりに相続権を受け継ぐというものですよね。代襲相続されるのは次の2つのケースです。

子の代襲相続は、孫も亡くなっている場合にひ孫に再代襲されますが、兄弟姉妹の代襲相続は甥姪までとなります。

①子が相続人だった場合の孫

②兄弟姉妹が相続人だった場合の甥姪

図3:代襲相続人になる2つのケース

「相続放棄をして代襲相続されない」とは本来相続人だった子が相続放棄をした場合に孫に代襲相続されない、兄弟姉妹が相続放棄した場合に甥姪に代襲相続されないということです。

2-2.甥姪が相続放棄により代襲相続することがある

甥姪は、先順位の相続人が全員相続放棄し、第三順位である兄弟姉妹(甥姪の親)がすでに亡くなられているとき、代襲相続により相続人になります。兄弟姉妹が相続放棄していないため、甥姪は代襲相続します。

甥姪が代襲相続しない場合は相続放棄の手続きが必要です。

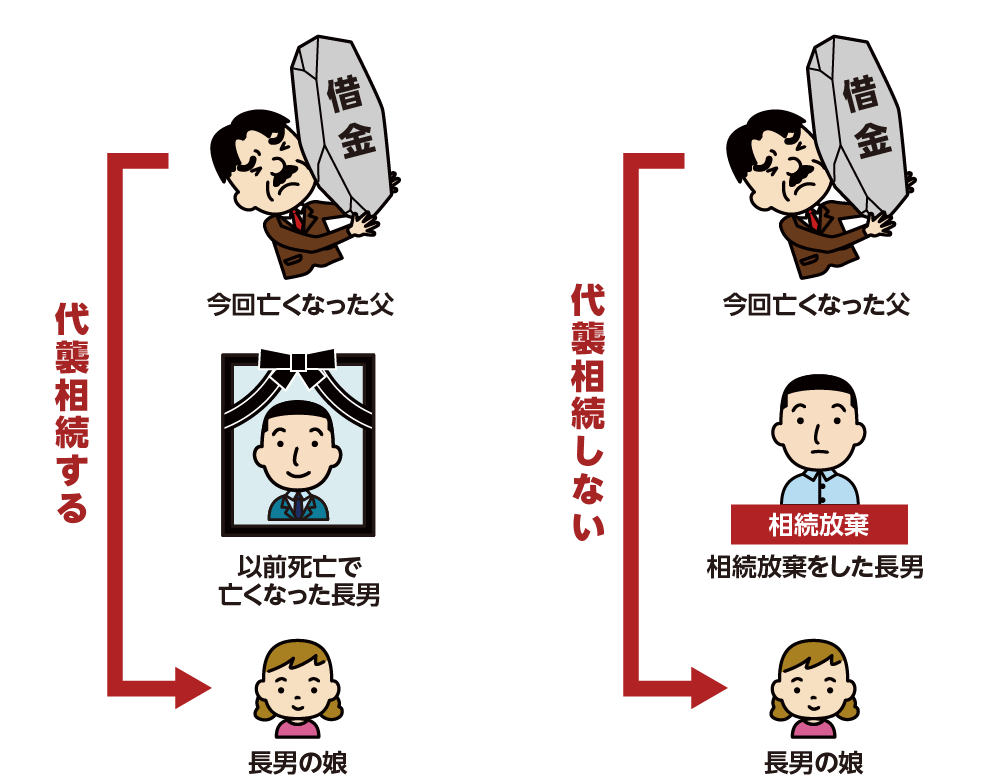

3.父の相続放棄をしても祖父の代襲相続はできる

お父さま(長男)に多額の借金があり、長男のお子さん(孫)が相続放棄をした場合でも、祖父の代襲相続をすることができます。相続放棄は相続ごとの判断となるため、父の相続放棄と祖父の相続放棄は別のものと考えます。孫が代襲相続をしない場合は相続放棄の手続きが必要です。

図4:父の相続放棄をしても祖父の代襲相続はできる

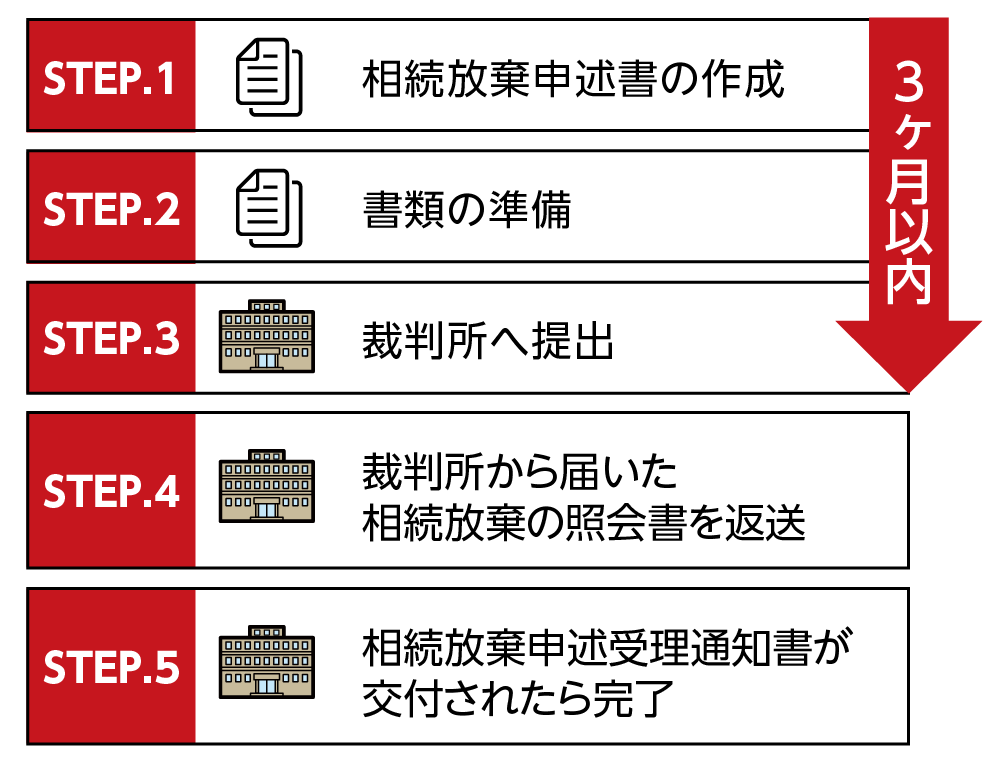

4.代襲相続を相続放棄するとき期限は3ヶ月

代襲相続を相続放棄する場合は、「相続放棄申述書」を亡くなられた方の住所地管轄の家庭裁判所に提出します。相続放棄には期限があり、亡くなられたときまたは先順位の相続人が相続放棄をしたため代襲相続人になったことを知ったときから3か月以内です。

図5:相続放棄が認められるまでの流れ

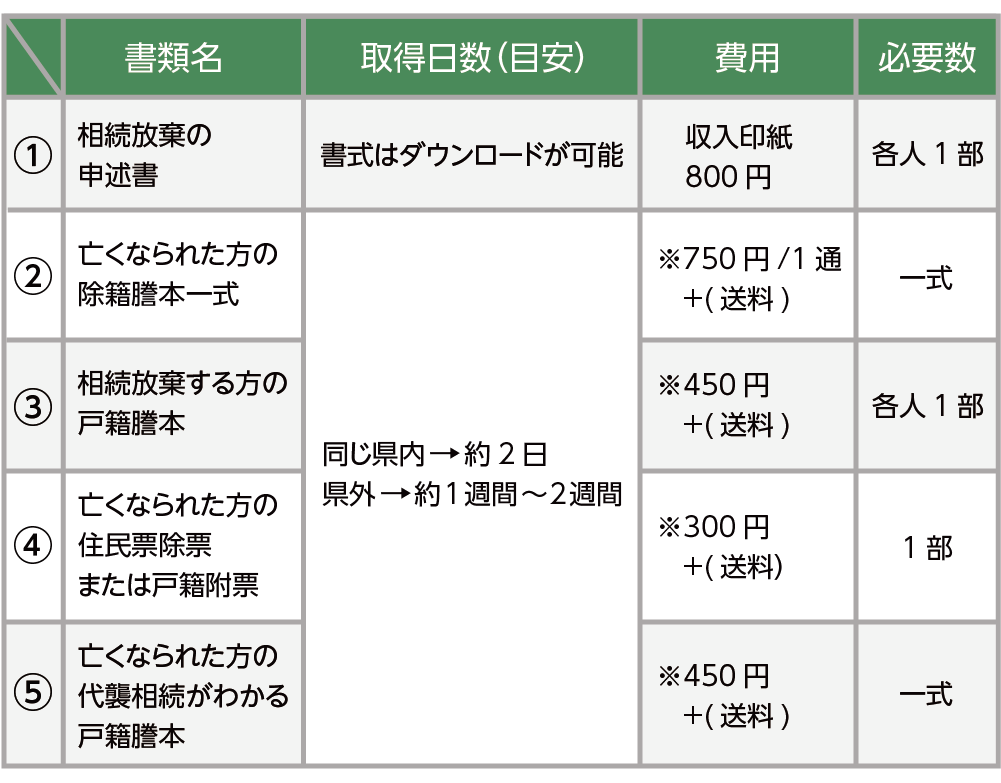

図6:相続放棄の必要書類

※相続放棄の申述書について詳しくは、こちらを参考にしてください。(当サイト内)

関連記事

5.まとめ

相続放棄をしたことをきっかけに、ご自身のお子さんに代襲相続されることはないということをお分かりご安心いただけたのではないでしょうか。

相続放棄では代襲相続はされず、次順位の方に相続権が移ることになります。相続放棄を決めた場合には、事前に相続放棄をする旨を新たに相続人となる方へ伝えることを忘れないようにしましょう。相続人間でトラブルにならないようにする配慮が大切です。

相続放棄や代襲相続が関係する相続は、相続関係が複雑になります。相続放棄は3ヶ月という短い期限の中で手続きをしなければなりませんので、相続に強い税理士にご相談されることをおススメ致します。