特別縁故者になれる条件とは?財産の受け取り方と相続税の注意点を解説

- 相続

「相続人がいない方が亡くなった場合、その財産はどうなるの?」

そんな疑問をお持ちの方もいるかもしれません。

実は、亡くなった方と特別な関係にあった人が“特別縁故者”として家庭裁判所に申し立てを行うことで、財産を受け取れる制度があります。

本記事では、「特別縁故者とは何か」「どうすれば財産を受け取れるのか」「手続きの流れや費用、相続税の扱い」まで、わかりやすく解説します。

目次

1.特別縁故者とは

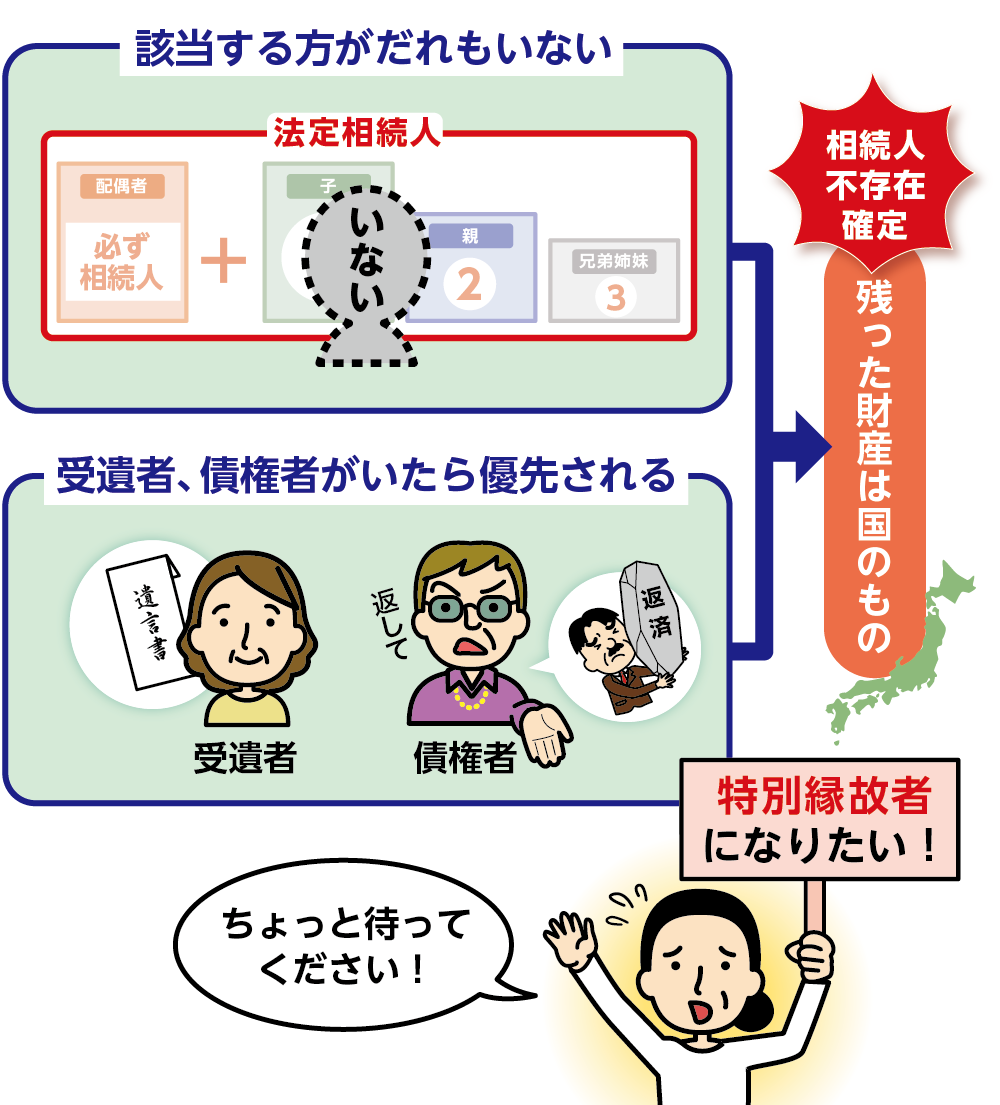

通常、相続が発生すると、亡くなった方の財産は、法律で定められた法定相続人(配偶者、子、親、兄弟姉妹など)に引き継がれます。しかし、法定相続人がいない場合や、全員が相続を放棄した場合には、相続財産は最終的に国庫に帰属するのが原則です。

特別縁故者とは、亡くなった方に法定相続人がいないときに、特別に相続財産の全部または一部を受け取ることができる人をいいます。亡くなった方と生前に密接な関係にあった人(長年介護をしていた人や生活を支えていた人など)が、家庭裁判所の審判を経て「特別縁故者」として認められた場合、その人に対して相続財産の全部または一部が分与される可能性があります。これは、亡くなった方を支えた人への一定の配慮を目的とした制度です。

※遺産相続の対象範囲、法定相続人について詳しくはこちらをご覧ください。(当サイト内)

2.特別縁故者になれる人の要件

家庭裁判所に特別縁故者として認められるためには、以下の要件のいずれかを満たす必要があります。家庭裁判所は個々の事情を踏まえて総合的に判断します。

2-1.亡くなられた方と生計を同じくしていた人

亡くなった方と同一生計で生活を営んでいた方が特別縁故者に該当します。「同居していた」だけでなく、「経済的にも結びつきがあったか」が重要視されます。

・婚姻関係にないパートナー(いわゆる内縁の配偶者)

・亡くなった方と同じ家計で生活していた親族や知人

・亡くなった方の生活費を補助していた親しい友人 など

生活する上での資金援助なども含め、多大なサポートを受けていた事実を具体的に証明できなければなりません。具体的には、以下の書類が有効です。

・同一住所が記載された住民票

・生活費の共有を示す銀行口座の取引明細

・家計簿や領収書などの生活費負担の証拠

2-2.亡くなられた方の療養看護に努めた人

亡くなった方が生前に病気や高齢による要介護状態にあり、その療養や介護に継続的に関わっていた人も、特別縁故者と認められる可能性があります。

・長期間にわたり自宅で介護をしていた親族や知人

・通院の付き添いや食事の世話を日常的に行っていた人

・療養看護のために仕事を辞めるなど献身的にサポートしていた人 など

ただし、看護や介護を仕事として報酬を得ていた方は「特別縁故者」にはあたらないと考えられています。また、単発的な訪問や短期間の関わりでは足りず、「継続性」「献身性」などが審査上のポイントになります。

生計が同一でない場合、療養看護に尽くしていた事実を証明することは非常に難しい状況ではありますが、介護や医療費などで負担した分の領収書や交通費の領収書、病院や施設へ訪問したときの写真などで証明することができます。

・介護日誌や介護記録、介護や医療費などで負担した分の領収書

・医療機関からの証明書

・第三者(医療従事者や近隣住民)からの陳述書

2-3.亡くなられた方と特別の縁故があった人

生計の同一や介護などがなくても、亡くなった方との間に社会的・道義的に特別なつながりがあった人も対象となり得ます。

・亡くなった方の事業を支援していた人

・精神的な支えとなっていた友人

・経済的援助を継続的に行っていた知人 など

裁判所の個々の判断になりますので、客観的な証拠や説明資料が重要です。関係の実態を示す書面などがあると、認定されやすくなります。

・長年にわたる師弟関係や事業上のパートナーシップを示す契約書や業務記録

・その他、社会的に密接な関係を示す証拠

3.特別縁故者と認められるまでの流れ

特別縁故者への財産分与は、法定相続人がいないことが確定し、債務や債権などがあった場合は清算を済ませた上で、さらに残る財産がある場合に限り、申立てを行うことができます。亡くなった方と特別の関係があっても、裁判所に申立てをしない限り、財産分与が行われることはありません。

以下は手続きの流れです。

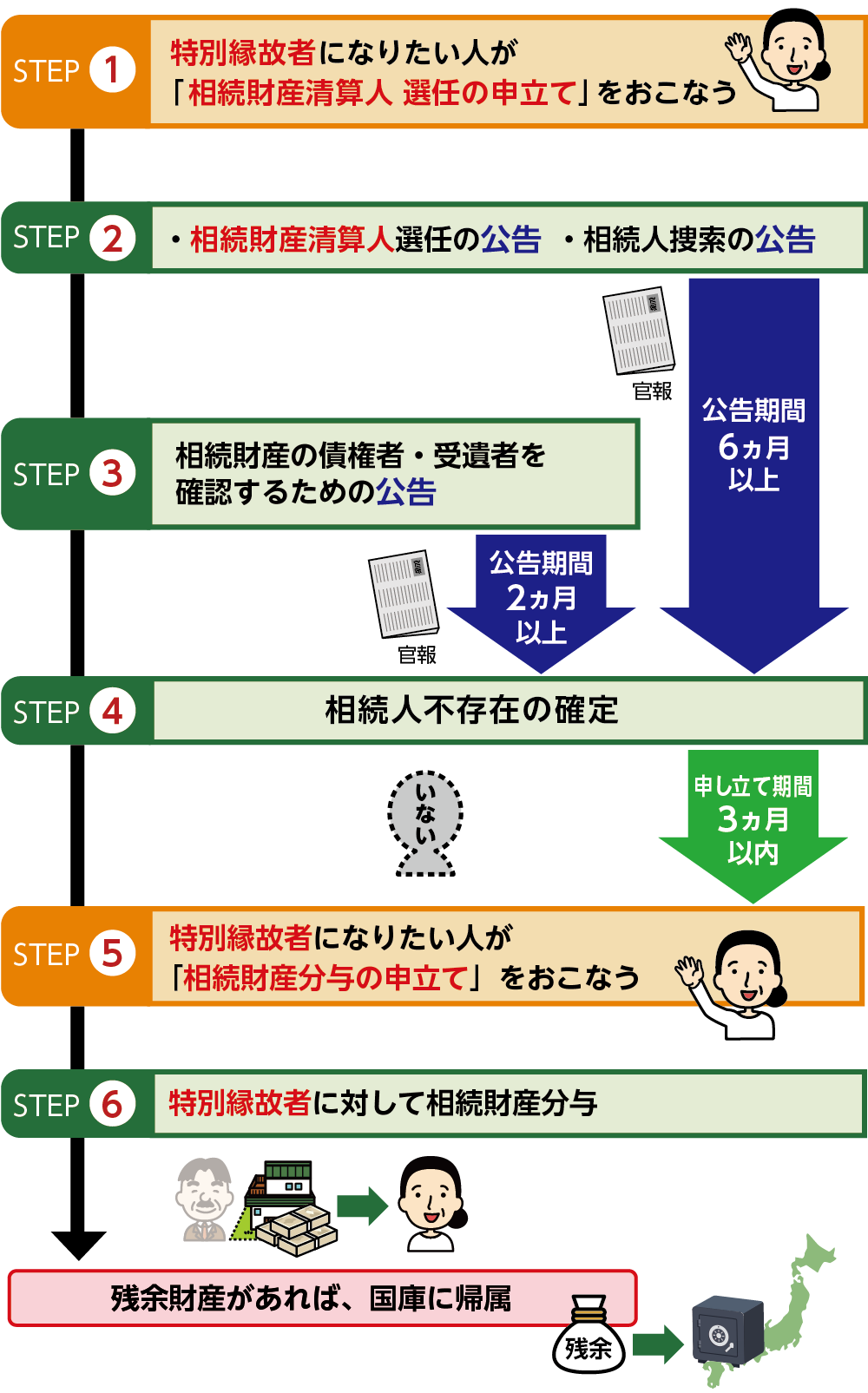

3-1.相続財産清算人の選任の申立て

特別縁故者として財産分与の請求を求める人や債権者などの利害関係者、検察官が、亡くなった方の最後の住所地を管轄している家庭裁判所へ相続財産清算人の選任を申し立てます。

選任された清算人は、亡くなった方の財産を調査・管理し、債務や遺贈の処理を進めます。

※相続財産清算人について詳しくは、こちらを参考にしてください。(当サイト内)

3-2.相続人を捜索する

相続人が本当に存在しないかを確認するため、相続財産清算人は「相続人の捜索公告」を出します。この公告は官報に掲載され、6か月間、相続人の申し出を待ちます。

この期間に相続人が現れた場合、その人が相続人となり、特別縁故者の手続きには進めません。

3-3.債権者や受遺者への清算

相続人が現れなかった場合、次に債権者や遺言によって財産を受け取る人(受遺者)への支払いが行われます。借金や税金の支払い、遺贈の履行などがここで行われ、遺産の清算が進みます。

この時点で遺産に残額がある場合、特別縁故者がその分与を申し立てることができます。

3-4.相続人不存在の確定

公告期間の満了後、相続人が現れなければ「相続人不存在」が法的に確定します。ここで初めて、特別縁故者として家庭裁判所に遺産分与の申し立てが可能になります。

なお、申し立て期限は、公告期間満了から3か月以内です。この期限を過ぎると申し立てが認められなくなるため、注意が必要です。

3-5.特別縁故者への財産分与の申立て

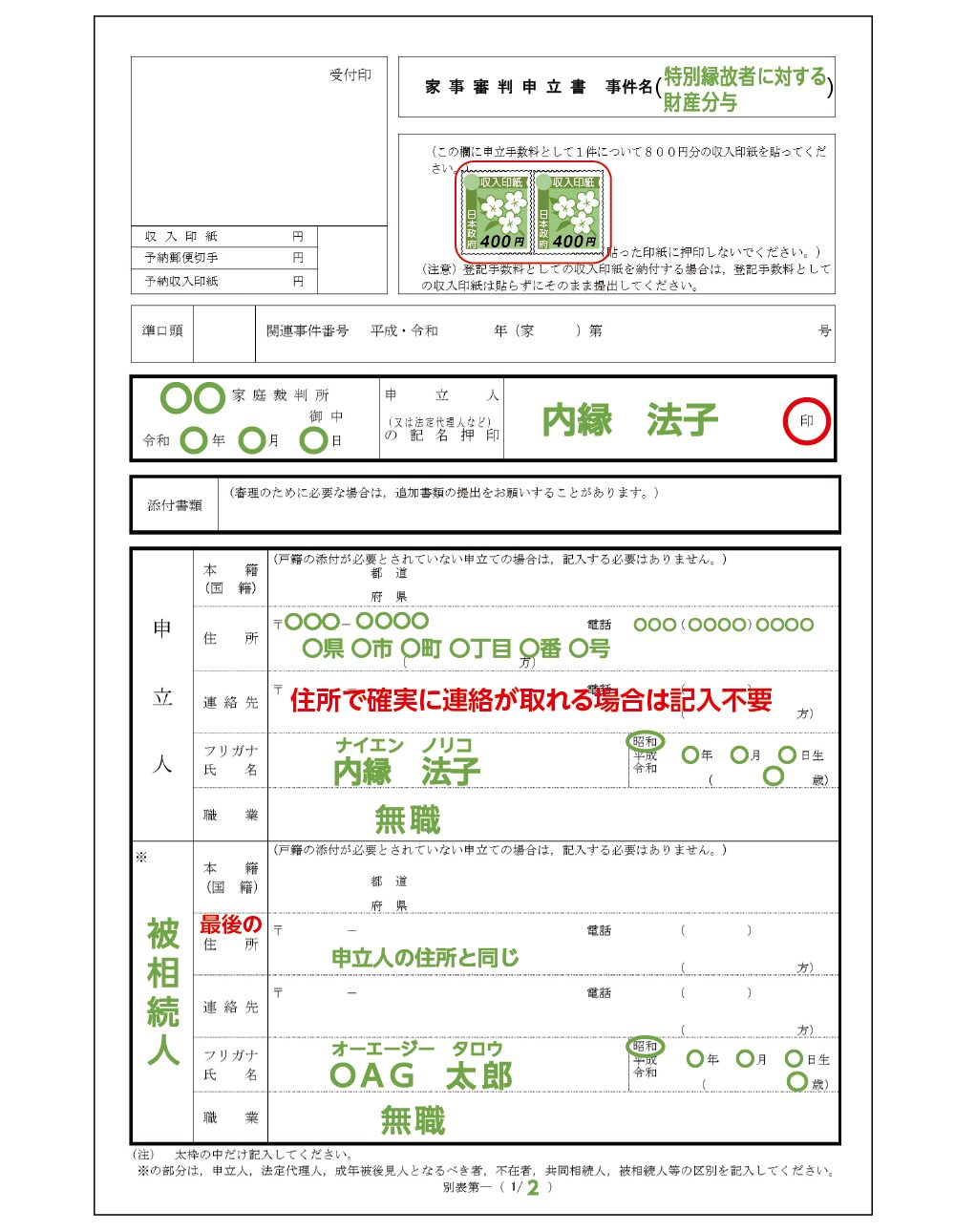

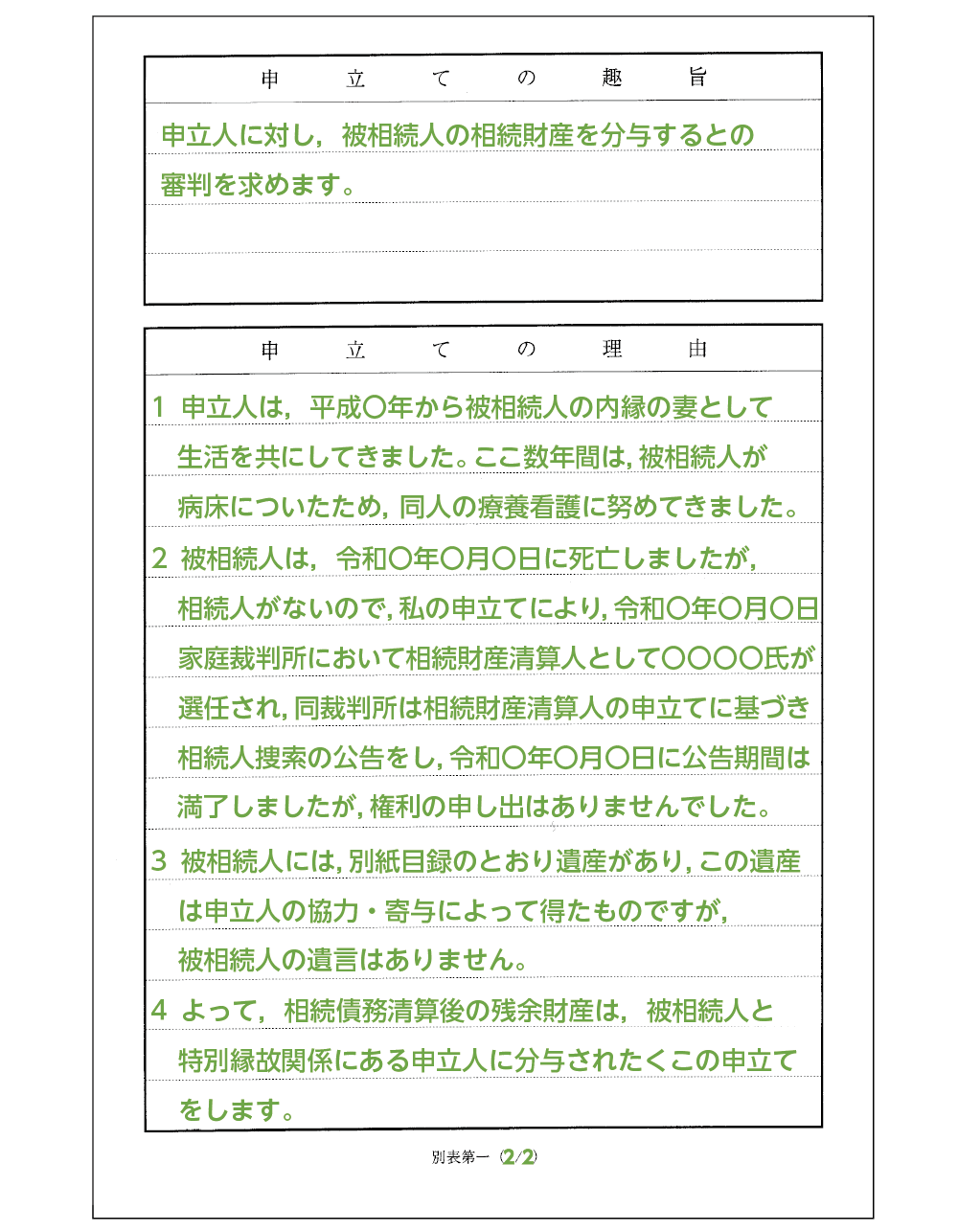

特別縁故者として財産分与を主張する場合は、家庭裁判所に対して「相続財産の分与申立て」を行う必要があります。

この申立てができるのは、亡くなった方と特別に縁故のあった個人や法人であり、申立ての期限は「相続人捜索の公告期間満了から3ヶ月以内」とされています。期限を過ぎると申立てそのものが認められなくなるため、注意が必要です。

3-6.特別縁故者の認定と財産分与

家庭裁判所が申立て内容と提出資料を審査し、特別縁故者として認められれば、相続財産の全部または一部の分与が決定されます。

なお、財産の分与額は、申立人の関係性の深さや貢献度、相続財産の規模、他の特別縁故者の有無などを総合的に判断して裁判所が決定します。必ずしも申立て通りの額が認められるとは限りません。

分与の対象となる財産は、現金や預貯金、不動産など多岐にわたります。特別縁故者として分与を受けた財産は、「相続によって取得したもの」とみなされ、相続税の課税対象となります。(5章参照)。

4.特別縁故者の申立てに必要な書類と費用

特別縁故者として相続財産の分与を希望する場合は、必要書類を準備し、亡くなった方の最後の住所地を管轄している家庭裁判所に提出します。

4-1.家庭裁判所への提出書類一覧

特別縁故者としての申立てにあたっては、以下の書類を準備する必要があります。

| 申立書 | 所定の様式に従って作成 |

| 亡くなった方の戸籍謄本 | 出生から死亡までの連続したもの |

| 申立人の戸籍附票または住民票 | 故人との関係性を示すため |

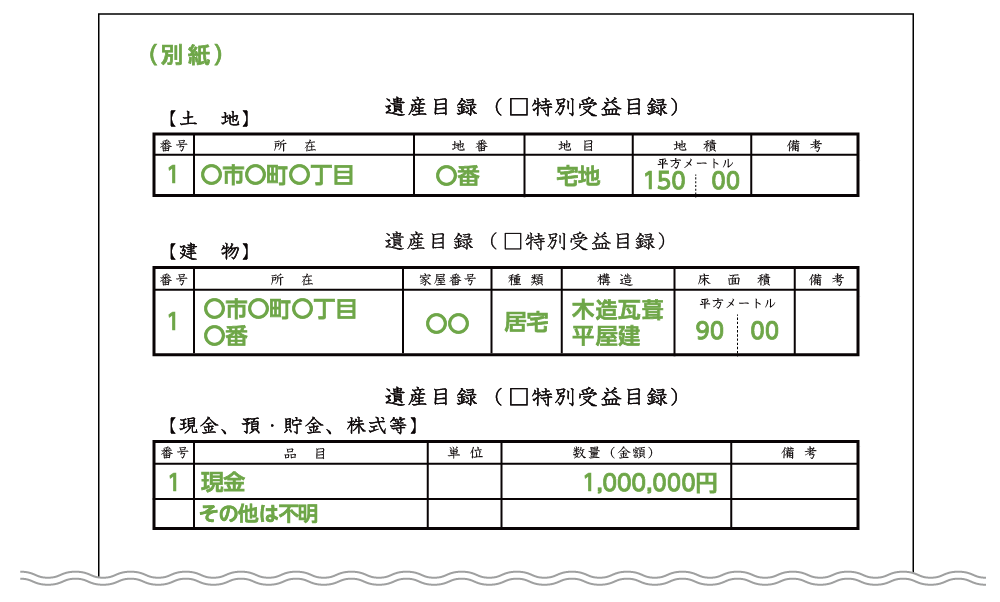

| 財産目録 | 亡くなった方の財産内容を明らかにするもの |

| 特別な縁故を示す資料 | 同居を示す住民票、介護記録、写真など |

※管轄の家庭裁判所によって、必要書類の詳細が異なる場合があります。事前に確認しておくと安心です。

4-2.申立てにかかる費用

申立てにかかる主な費用は以下の通りです。

| 収入印紙代 | 800円程度(金額は各裁判所で若干異なる場合があります) |

| 郵便切手代 | 裁判所からの連絡用として数百円~千円程度 |

| 書類取得費用 | 戸籍謄本や住民票の取得費用として数百円~数千円 |

| 官報広告料 | 5,075円 |

※相続財産が少ないため相続財産を管理する費用や相続財産清算人に対する報酬が支払えない場合に、申立人が申立費用のほか、報酬相当額を予納金として納付することがあります。予納金は数十万から100万円程度かかります。

5.特別縁故者と相続税の4つの注意点

特別縁故者として遺産を受け取った場合でも、その財産は「相続によって取得したもの」とみなされ、相続税の課税対象となります。

ただし、法定相続人とは異なり、税務上の取り扱いにいくつかの違いがあるため、注意が必要です。ここでは、特別縁故者が押さえておきたい相続税に関する4つの注意点をわかりやすく解説します。

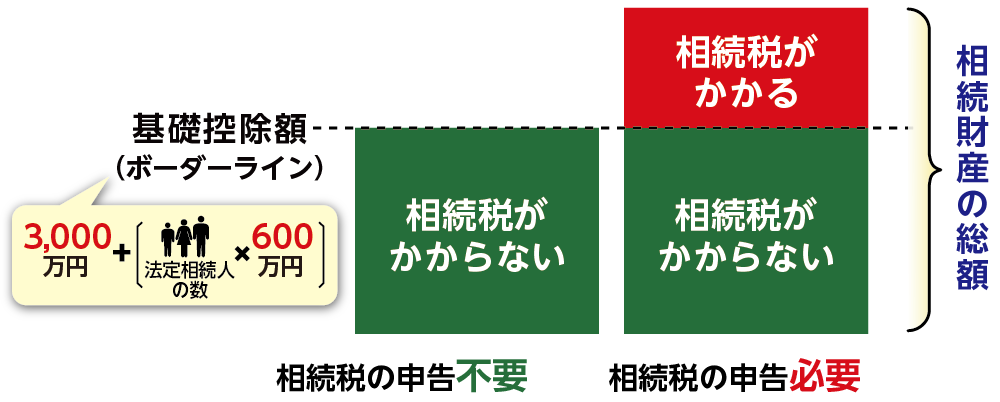

5-1.相続税の基礎控除額は3,000万円

相続税は通常、相続財産の総額が基礎控除額(3,000万円+600万円×相続人の数)を超える場合に課税されます。

しかし、特別縁故者には法定相続人がいないため、控除額は一律3,000万円になります。そのため、法定相続人が複数いる場合に比べて控除額が小さくなり、相続税の負担が大きくなる可能性があります。

図5:相続税は相続財産の総額が基礎控除額を超えるときにかかる

5-2.相続税が2割加算される

特別縁故者は法定相続人ではないため、相続税額の2割加算の対象になります。これは、配偶者や一親等の血族(子供、両親など)ではない場合に適用されるルールです。たとえば、通常100万円の相続税がかかるとすれば、特別縁故者の場合は120万円になります。

※相続税について詳しくはこちらを、こちらを参考にしてください。(当サイト内)

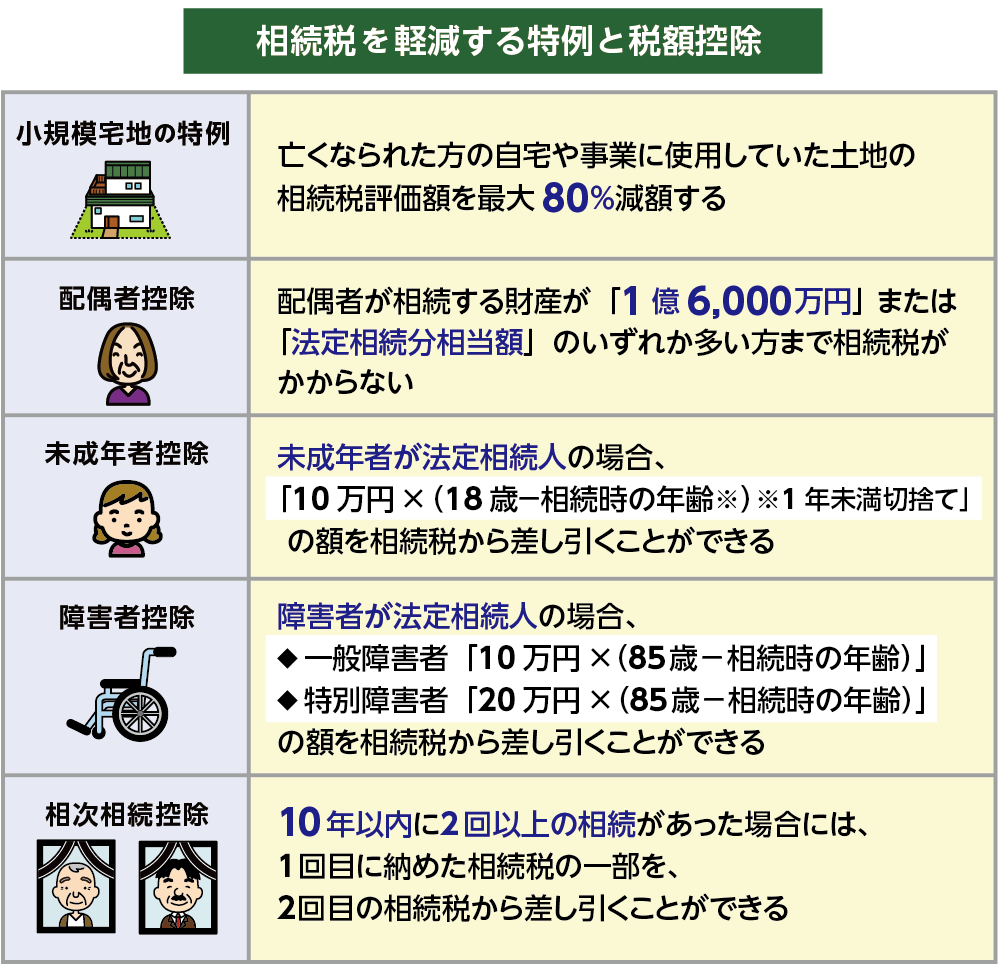

5-3.適用できない税額控除や特例がある

さらに上記5-2に加え、相続税における以下の特例や税額控除を利用することができません。そのため、法定相続人であれば適用できた節税策が使えず、相続税の負担が相対的に大きくなる傾向があります。

・小規模宅地等の特例

・配偶者の税額軽減

・未成年者控除

・障害者控除

・相次相続控除

5-4.申告期限は審判確定日の翌日から10カ月以内

特別縁故者が相続税の申告を行う際の期限は、「家庭裁判所の分与審判が確定した日の翌日から10カ月以内」です。通常の相続税申告では「相続が開始したことを知った日の翌日から10カ月以内」が申告・納税の期限とされていますが、特別縁故者はこのタイミングとは異なる点に注意が必要です。

申告期限を過ぎると、加算税や延滞税などのペナルティが発生するおそれがあります。審判確定日をしっかり確認し、必要に応じて税理士などの専門家に相談しながら、早めにスケジュールを立てることが大切です。

6.まとめ

特別縁故者の制度は、法定相続人がいない場合においても、亡くなった方と深い関わりを持っていた人に一定の配慮がされる仕組みです。財産を取得するには、家庭裁判所の審判を経て特別縁故者として認められる必要があり、一定の手続きや書類の提出が求められます。

また、特別縁故者として財産を取得した場合には、相続税の申告が必要になり、法定相続人と比較して不利になる点も多いため、注意が必要です。

特別縁故者に該当する可能性がある方は、早めに専門家に相談し、手続きや税務対応を進めることをおすすめします。

- 監修者情報

- OAG税理士法人 相続チーム 部長奥田 周年

専門分野:相続税、事業承継

(東京税理士会:登録番号83897) 1994年OAG税理士法人に入所。承継相続分野における第一人者として、相続を中心とした税務アドバイスを行うほか、事業承継や相続関連で多数の著書を執筆、監修するなど、幅広く活躍している。