非上場株式の評価方法を徹底解説|相続税に影響する3つの算定基準と評価ステップ

- 相続税

「非上場株式の評価はどのようにするのかしら」

中小企業の株式を相続する際、その評価額の算出は相続税の負担を左右する非常に重要なポイントです。とくに非上場株式は、市場で自由に売買されていないため、明確な時価が存在しません。そのため、相続税の申告では国税庁が定める評価方法に基づいて株式の価値を算定します。

しかし、非上場株式の評価方法は一つではなく、株主の立場や会社の状況に応じて複数の評価方法を使い分ける必要があります。その結果、同じ会社の株式であっても評価方法の違いによって、最終的な評価額に大きな差が生じることもあります。

本記事では、非上場株式とは何かという基本から、代表的な3つの評価方法、評価手順のステップ、そして評価額に差が出るケースまで詳しく解説します。非上場株式の相続が想定される方や、相続税の申告が必要な方は、ぜひ参考にしてください。

目次

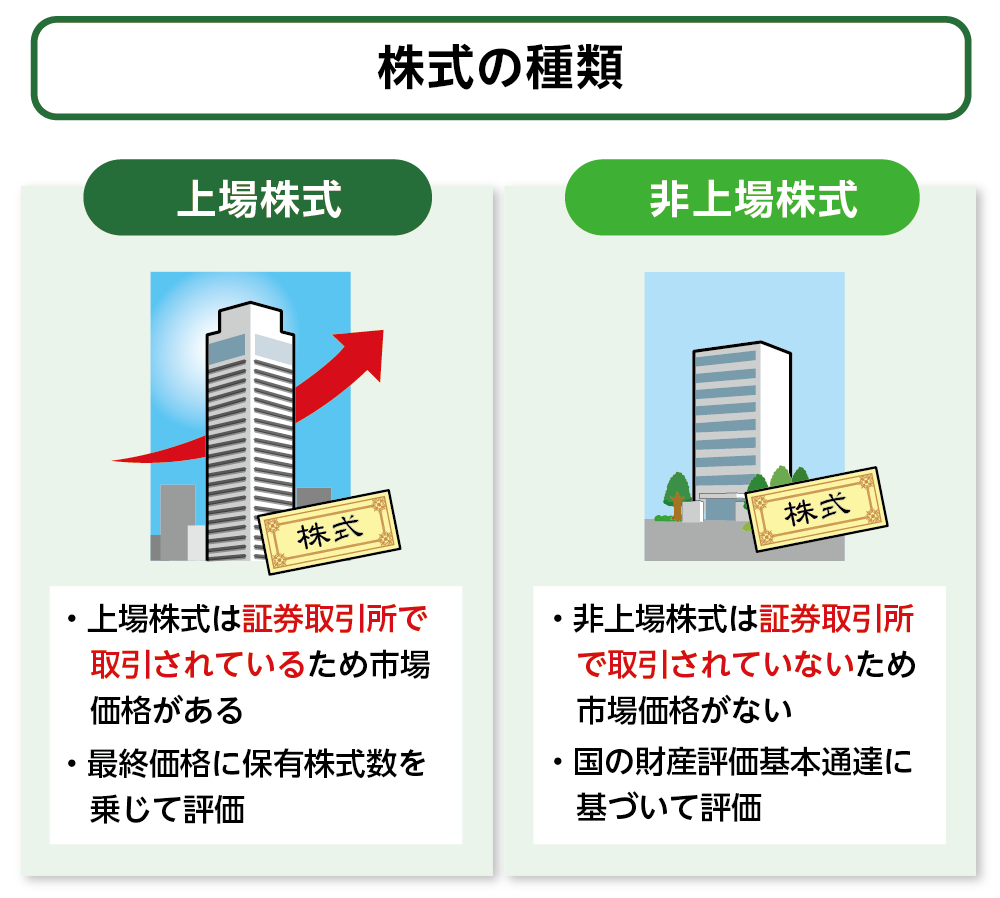

1. 非上場株式とは

非上場株式とは、証券取引所に上場していない企業の株式を指します。つまり、東京証券取引所などの株式市場で日々取引される株とは異なり、自由に売買する市場が存在しない株式です。

非上場株式の多くは、中小企業や同族会社が発行しており、株主と経営者が重複するケースも珍しくありません。そのため、株式の保有は単なる資産ではなく、経営権にも直結します。

上場株式とは異なり、非上場株式は市場価格が存在しないため、相続税の申告や贈与の際には国税庁が定めた評価ルールである「財産評価基本通達」に基づいて評価されます。

なお、日本では、株式会社の99%以上が非上場企業であり、これらの株式は「未公開株」とも呼ばれます。

2.非上場株式の評価方法は3種類

非上場株式の評価方法は、国税庁が定める「財産評価基本通達」に基づいた3つの方法があります。

2-1.類似業種比準方式

類似業種比準方式では、評価対象の非上場企業と業種や規模が類似する上場企業の株価を参考に、配当金額、利益金額、純資産価額を比較して評価額を決定します。業績が安定している中規模以上の会社に適しています。

2-2.純資産価額方式

純資産価額方式では、企業の総資産から負債を差し引いた財産価値を基に評価します。不動産や有価証券などの資産を時価で評価するため、資産内容が評価額に大きく影響します。この方法は、会社が解散した場合に株主に分配されるべき金額を考慮しており、規模の小さい会社に適しています。

2-3.配当還元方式

配当還元方式は、株主が受け取る配当金を基に株式の価値を評価する方法です。過去の配当実績を基に、1年間の配当金額を一定の利率(通常10%)で還元して、株式の価額を算出します。同族会社や同族株主がいる会社において、少数株主が保有する株式を評価する際に用いられます。

3.非上場株式を評価する4ステップ

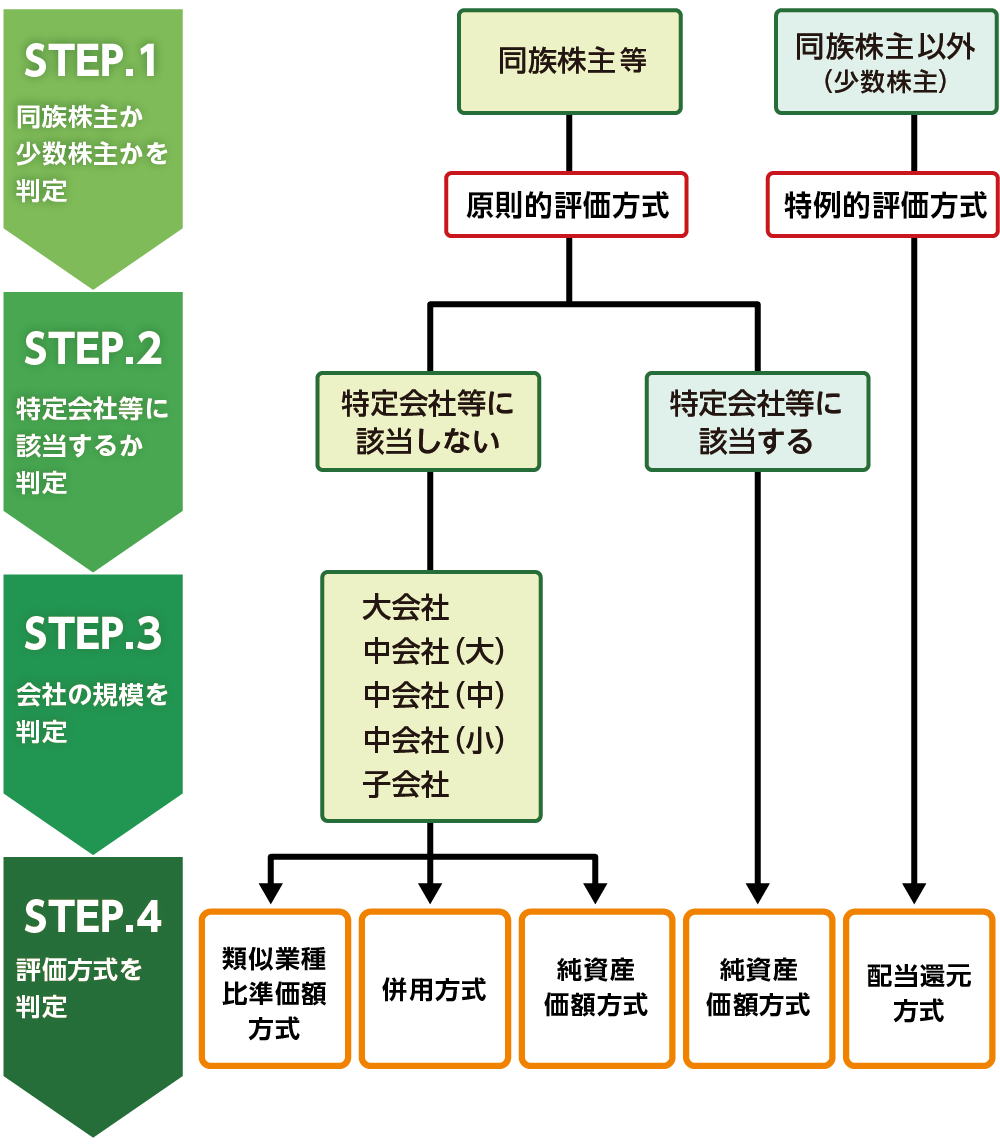

非上場株式の評価において、適切な評価方法を選ぶためには以下の4つのステップを踏む必要があります。

3-1.ステップ①:同族株主か少数株主かを判定

株主が「同族株主」か、少数株主かを判定します。

・同族株主:会社の議決権の30%以上を保有する、株主本人とその親族などのグループ

(ただし、議決権割合が50%を超える同族関係者のグループがある場合は、そのグループが「同族株主」として扱われます。)

・少数株主:議決権の過半数を持たない非支配的な立場の株主

同族株主の場合は原則的評価方式(類似業種比準方式または純資産価額方式)、少数株主は特例的評価方式(配当還元方式)で評価します。

3-2.ステップ②:特定会社等に該当するか判定

会社が「特定会社」に該当するかどうかを確認します。特定会社とは、会社が清算中であるなど通常の事業活動を行っていない会社や、特定の資産を多く保有している会社を指します。

【特定会社の例】

・清算中の会社

・開業前または休業中の会社

・開業後3年未満の会社

・土地や株式を多く保有する会社

特定会社に該当する場合、原則として純資産価額方式で評価されます。これは、通常の評価方法が適用できないためです。

3-3.ステップ③:会社の規模(大会社・中会社・小会社)を判定

会社の規模(大会社・中会社・小会社)を、従業員数・総資産・取引金額を基に判定します。

- 大会社: 従業員数が70人以上、または総資産が一定額以上。

- 中会社: 従業員数が70人未満で、総資産や取引金額によって大・中・小にさらに分類されます。

- 小会社: 上記の基準を満たさない会社。

規模の判定によって、適用できる評価方法の選択肢が変わります。

3-4.ステップ④:評価方法を決定

同族株主か少数株主か、会社の規模、資産構成などに応じて評価方法を選択します。以

下は、実務上よく採用される評価方法の傾向です。

|

株主の属性 |

会社の規模 |

評価方法の傾向 |

備考 |

|

同族株主 |

大会社 |

類似業種比準方式 |

業績や規模が安定しているため、類似企業との比較がしやすい |

|

同族株主 |

中会社 |

類似業種比準方式+純資産価額方式の併用 |

業績と資産の両面を考慮した評価が行われる |

|

同族株主 |

小会社 |

純資産価額方式 |

規模が小さく比較対象が少ないため、資産価値を重視 |

|

少数株主 |

問わない |

配当還元方式 |

経営に関与しない立場のため、配当収益を重視した評価 |

|

特定会社 |

問わない |

純資産価額方式 |

事業実態が不明確なため、資産ベースでの評価が適する |

※実際には、会社の事業内容や資産構成、株主の関与度合いなどを総合的に勘案し、最も適切な評価方法が選ばれます。評価方法の選択は相続税額に直結するため、税理士など専門家のアドバイスを受けることが重要です。

4.評価方法によって評価額に大きな差が出るケースがある

非上場株式の評価は、選んだ評価方法によって相続税額が大きく異なるケースがあります。

ケース①:評価方式の違いによる差

一般的に、類似業種比準価額方式の方が純資産価額方式よりも、株価の評価が安くなる傾向にあります。これは、類似業種比準方式が同業の上場会社の株価を参考に評価するため、会社の資産状況の影響が少ないからです。そのため類似業種比準方式で算定したほうが、相続税負担が軽くなる可能性があります。

ケース②:少数株主と同族株主の差

同じ会社の株式であっても、同族株主か少数株主かによって評価方法が異なるため、評価額に大きな差が出ます。特に配当還元方式は評価額が低く出やすいため、相続税の軽減につながることがあります。

5.まとめ

非上場株式は市場価格がないため、評価方法によって評価額に大きな差が生じます。株主の立場や会社の規模によって適切な評価方法を選ぶことが重要です。

とくに中小企業の相続においては、評価結果が事業承継や税金の準備に大きく影響します。誤った方法を選ぶと、相続税が増額となったり、株式を取得できなくなるリスクもあります。

非上場株式の評価では税務の専門知識が必要な場面も多くあります。相続税に詳しい税理士など専門家に相談することで、適切な評価方法の選択や、事業承継対策、税金確保、未然のトラブル防止のためのアドバイスを受けることができます。

将来の相続税リスクを軽減するためにも、早めの準備と情報収集が大切です。

- 監修者情報

- OAG税理士法人 相続チーム 部長奥田 周年

専門分野:相続税、事業承継

(東京税理士会:登録番号83897) 1994年OAG税理士法人に入所。承継相続分野における第一人者として、相続を中心とした税務アドバイスを行うほか、事業承継や相続関連で多数の著書を執筆、監修するなど、幅広く活躍している。