知らないと損する!相続税の非課税枠と税額控除を完全ガイド

- 相続税

「相続税の非課税枠や税額控除制度」を使えば、相続税はかからなくなるのだろうか?

相続税の申告においては、一定の条件を満たせば税金がかからない制度が用意されているため、必ずしも相続税がかかるというわけではありません。

また、相続税がかかったとしても、税負担が軽減される制度を利用することもできます。たとえば、遺族の生活保障のために支払われる「死亡保険金」や「死亡退職金」には「非課税枠」が設けられています。

この非課税枠を適用した後の相続財産の総額が基礎控除額以下の場合、相続税はかかりません。さらに、相続税が発生したとしても、税負担を軽減するために、計算された相続税額から差し引くことができる「税額控除」という制度もあります。

このような制度を知らずに申告すると、本来払う必要のない税金まで支払ってしまうおそれがあります。

本記事では、相続税の「非課税枠」や「税額控除」などについて、初めて相続に関わる方にもわかりやすく解説いたします。

相続手続きを控えている方や、将来に備えて正しい知識を身につけたい方は必見です。

目次

1.相続税の非課税枠・税額控除制度とは

相続税は、相続によって取得した財産に対して課税されますが、すべての財産が対象になるわけではありません。相続税では、一定額までは課税されない「非課税枠」や財産を相続した方の個別事情を考慮した「税額控除」という制度があります。

本記事では、以下の4つの非課税枠・税額控除制度について解説します。

・死亡保険金と死亡退職金の非課税枠(2章)

・非課税財産(3章)

・相続税のかからない非課税枠としての「基礎控除額」(4章)

・税額控除(5章)

相続税の非課税枠と税額控除制度を理解するには、相続税の計算方法を把握することが重要です。

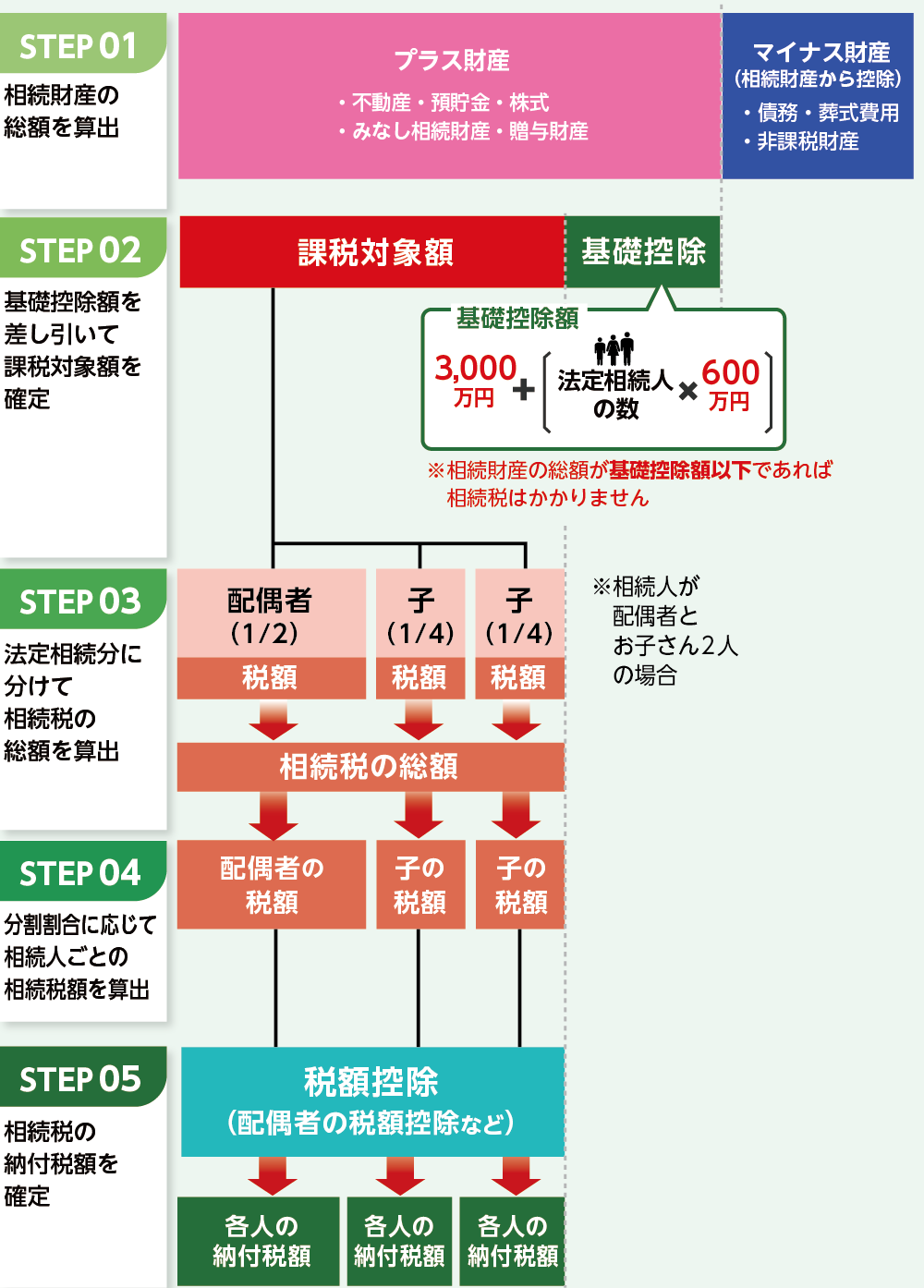

(相続税の計算ステップ)

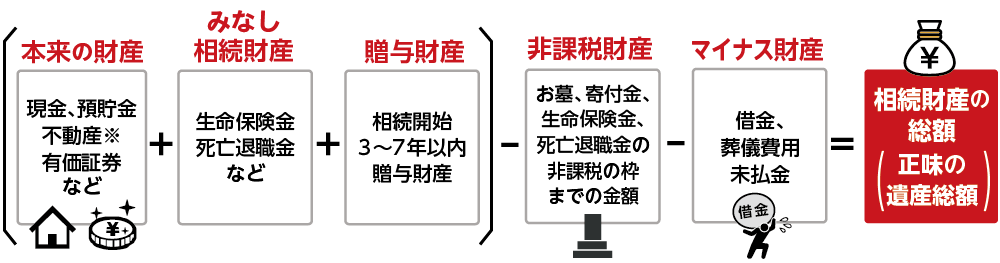

①:相続財産の総額を算出

②:基礎控除額を差し引いて課税対象額を確定

③:法定相続分に分けて相続税の総額を算出

④:分割割合に応じて相続人ごとの相続税額を算出

⑤:税額控除を反映後、相続税の納付税額を確定

次の章からは、非課税枠・税額控除制度について、相続税の計算のどの段階で適用されるのかも含めて、わかりやすく解説いたします。

2.相続税の非課税枠が適用される「死亡保険金」と「死亡退職金」

死亡保険金や死亡退職金は、被相続人が死亡したことによって支払われる「みなし相続財産」として相続税の課税対象に含まれます(ステップ①)。

しかし、法定相続人1人あたり500万円までの非課税枠が認められています。

2-1.受取人が相続人であることが条件

非課税枠が適用されるのは、受取人が相続人である場合に限られます。受取人が相続放棄をしている場合や、法定相続人でない場合は対象外です。

2-2.非課税枠の金額

死亡保険金と死亡退職金の非課税枠の金額は、次のとおりです。

死亡保険金の非課税枠=500万円 × 法定相続人の数

死亡退職金の非課税枠=500万円 × 法定相続人の数

※相続放棄をした人は非課税枠を使えませんが、非課税枠の計算をする際の法定相続人の数には含めます。

たとえば、死亡保険金が2,000万円で、法定相続人が3人いる場合は、非課税枠は1,500万円となり、課税対象となる金額は残りの500万円となります。

3.相続税がかからない非課税財産

以下のような財産は、法律上そもそも相続税の課税対象とはなりません。

・墓地、仏壇、仏具(投資の対象となるものを除く)

・国や地方公共団体、特定の公益法人に寄付された財産

・公益事業に使われる財産

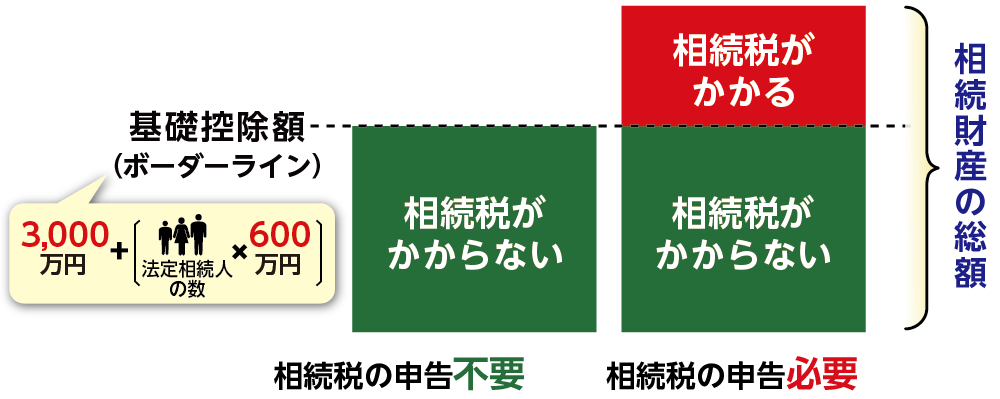

4.相続税が非課税になる基準は「基礎控除額」

相続税が課税されるかどうかは、相続財産の総額が「基礎控除額」を超えているかどうかで判断されます(ステップ②)。基礎控除額以下であれば、相続税の申告と納税は不要です。

(基礎控除額の計算式)

基礎控除額=3,000万円 + 600万円 × 法定相続人の数

図3:基礎控除額以下であれば相続税はかからない

基礎控除額は、法定相続人の数によって決まります。たとえば、法定相続人が配偶者とお子さん2人の場合は次のとおり計算します。

3,000万円 + 600万円 × 3人 = 4,800万円

この場合、相続財産の総額が4,800万円以下であれば、相続税はかかりません。

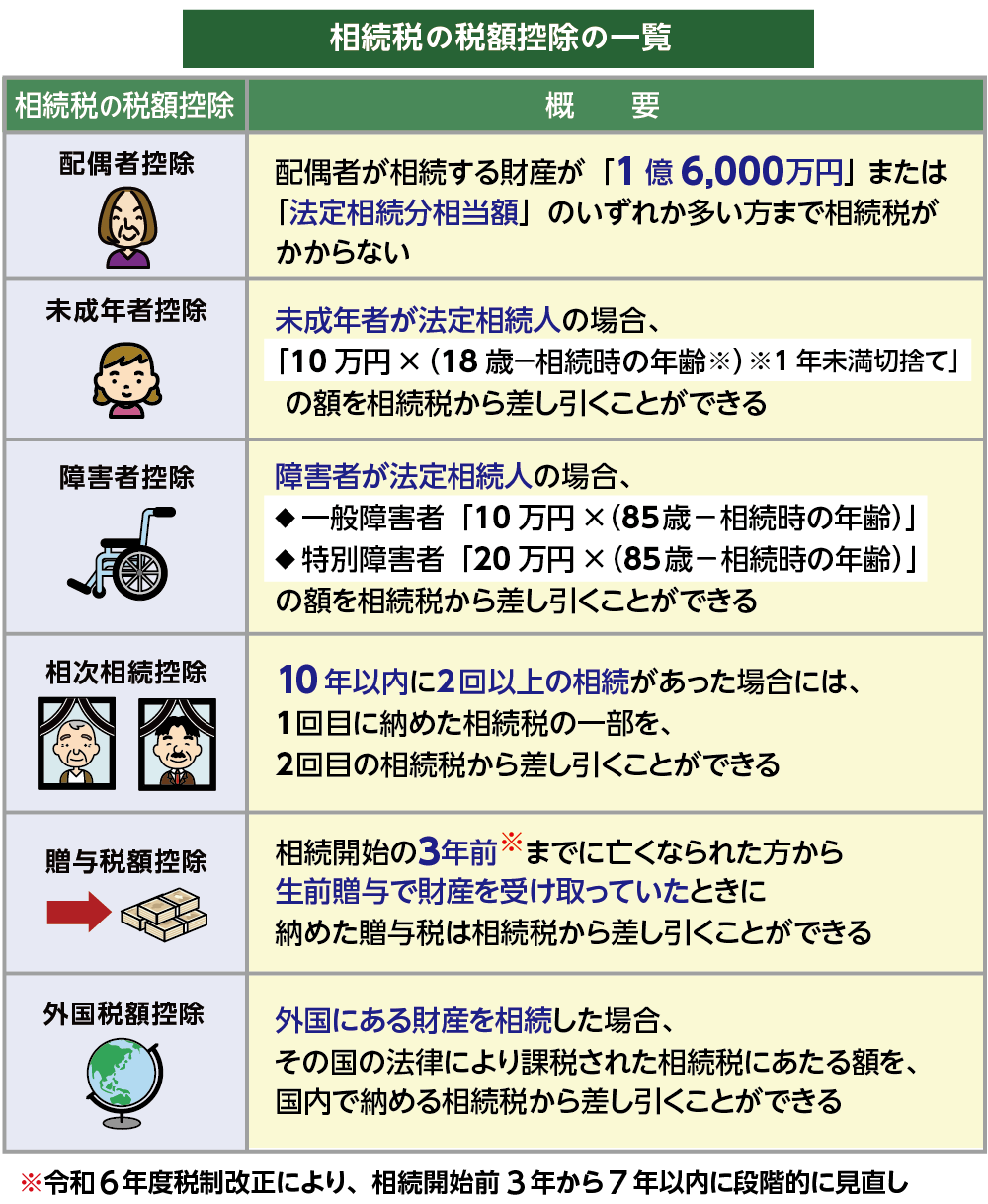

5.各人の相続税額から差し引ける「税額控除」

税額控除は、相続人ごとの相続税額(ステップ④)から差し引くことで、最終的な納付額を減らす制度です(ステップ⑤)。

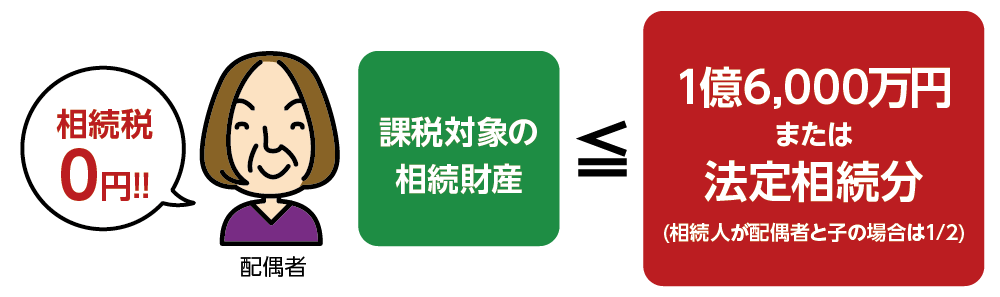

5-1.配偶者の税額軽減

配偶者の税額軽減とは、配偶者が相続した財産について「1億6,000万円」または「法定相続分相当額」のいずれか多い金額まで相続税がかからない税額控除の制度です。

ここでの注意点は、控除を受けるには、たとえ控除後の税額がゼロ円であっても相続税の申告が必ず必要になることです。

※配偶者の税額軽減(配偶者控除)について詳しくはこちらをご覧ください

5-2.未成年者控除

未成年者控除とは、相続により財産を取得したときの年齢が18歳未満の相続人に適用される制度です。その相続人が満18歳になるまでの1年につき、10万円を控除します。なお、控除額を計算する際の年齢は、1年未満の端数を切り捨てて計算します。

(もし、今回の相続以前に未成年者控除を適用している場合は、今回計算した控除額から以前控除した金額は差し引きます。)

未成年者控除額=(18歳−相続時の年齢)×10万円

※1年未満の端数を切り捨て

(事例)12歳10ヵ月の場合

(18歳-12歳)×10万円=60万円

5-3.障害者控除

障害者控除は、相続人が障害者である場合に適用され、85歳に達するまでの年数に応じて1年につき10万円(特別障害者の場合は20万円)が控除される制度です。相続人の年齢が若いほど相続後の生活期間が長いということから、控除額が大きくなります。

一般障害者の障害者控除額=(85歳-相続開始時の年齢) × 10万円

特別障害者の障害者控除額=(85歳-相続開始時の年齢) × 20万円

※1年未満の端数を切り捨て

5-4.相次相続控除

相次相続控除は、10年以内に2回以上の相続が発生し相続税が課された場合、税負担を一部軽減する制度です。前回の相続と今回の相続の期間が短いほど控除額が大きくなります。この制度は、同じ財産に重複して相続税がかかることによる負担を軽減することが目的となります。

5-5.贈与税額控除

贈与税額控除は、贈与税と相続税の二重課税を防ぐ制度です。相続開始前3年以内(令和6年1月1日以降は段階的に7年以内)に贈与された財産は、相続財産に含まれ、その際、贈与時に納めた贈与税は相続税から控除されます。

5-6.外国税額控除

海外資産が相続税の対象となり、日本と外国の両方で課税される場合、外国で支払った相続税は、日本の相続税から控除される制度です。二重課税の回避が目的です。

6.まとめ

相続税は、「非課税枠」「基礎控除額」「税額控除」といった制度を正しく活用することで大幅に軽減することが可能です。特に、死亡保険金や死亡退職金の非課税枠、配偶者の税額軽減などは重要なポイントとなります。

相続の内容は人それぞれ異なり、「どの控除が使えるのか」「申告は必要か」など、判断に迷うケースも少なくありません。

少しでも不安がある場合は、税理士などの専門家に早めに相談されることをおすすめします。専門家のアドバイスを受けることで、正確な申告と不要な税負担の回避が実現できます。

- 監修者情報

- OAG税理士法人 相続チーム 部長奥田 周年

専門分野:相続税、事業承継

(東京税理士会:登録番号83897) 1994年OAG税理士法人に入所。承継相続分野における第一人者として、相続を中心とした税務アドバイスを行うほか、事業承継や相続関連で多数の著書を執筆、監修するなど、幅広く活躍している。