相続財産の調査ガイド|見落としを防ぎ正確な相続を実現する方法とは?

- 相続税

相続が開始されると、亡くなった方の財産を相続人全員で分け合う「遺産分割」と、基礎控除額を超えた場合には「相続税の申告・納税」が必要になります。この一連の手続きをスムーズに進めるためには、まず亡くなった方がどのような財産をどれだけ持っていたのかを正確に把握しなければなりません。

もし、一部の財産が見落とされたまま遺産分割を進めてしまうと、後からその財産が発見された際にトラブルになる可能性があります。また、相続税の申告漏れは、追徴課税などのペナルティにつながることもあります。

この記事では、このようなリスクを避けるために、相続財産の調査方法をわかりやすく解説します。

ご自身でできる調査方法や、専門家に依頼する場合のポイントなど、この記事を参考に安心して相続手続きの第一歩を踏み出せるでしょう。ぜひご一読ください。

目次

1.相続財産の調査は公平かつ適正な相続手続きに不可欠

相続財産の調査は、遺産分割の公平性を保ち、適正な相続税の申告を行うために不可欠です。相続財産の調査を通じて、相続人間のトラブルを未然に防ぎ、円滑な遺産分割を実現することが可能となります。そのため相続が発生した場合は、早期に相続財産の調査を行うことが重要です。

<相続財産の調査が重要な3つの理由>

理由①遺産分割の基礎資料となる

相続財産調査は、被相続人の全財産を把握するための作業です。この調査がなければ、相続人間での遺産分割協議を公平に行うことはできません。すべての財産が正確に把握されていない場合、後から新たな財産が見つかることがあり、その場合には再度協議を行わなければならず、手間や時間がかかります。なお、すべての財産には「借入金」といったマイナスの財産も含まれる点にご注意ください。

理由②相続放棄や限定承認の判断材料

相続人は、相続財産の調査を通じて、プラスの財産とマイナスの財産(借金など)を正確に把握する必要があります。これにより、相続放棄や限定承認を行うかどうかの判断が適切に行えます。特に、被相続人に多額の借金がある場合、これを見落とすと後に大きな負担を背負うことになります。

理由③相続税の適正な申告

相続財産調査を行うことで、相続税の申告が必要かどうかを判断できます。相続財産が基礎控除額を超える場合、適切な申告が求められます。この調査を怠たり、申告漏れが発生した場合、後から追徴課税が科されるリスクがあります。

2.相続財産の範囲とは

相続財産には、現金や不動産などの目に見える財産だけでなく、借金などのマイナスの財産も含まれます。さらに、生命保険金や死亡退職金といった「みなし相続財産」も相続税の計算上は対象となります。ここでは、相続財産に含まれるもの・含まれないものを整理し、誤解や見落としを防ぐための基本を確認していきましょう。

2-1. 相続財産に含まれるもの

主な相続財産を「プラスの財産」と「マイナスの財産」に分け、表1と表2にまとめました。相続財産には、預貯金や不動産などの形のある財産だけでなく、権利や義務といった形のないものや、借金等も含まれます。

なお、祭祀財産ついても相続財産に含まれますが、相続人で分割するのではなく、継承者を一人定めて承継するのが一般的です。また、祭祀財産には相続税は課税されません。

表1:相続財産のうちの「プラスの財産」となるもの

|

プラスの財産 |

具 体 例 |

|

|

不動産 |

土地、建物など |

|

|

動産 |

現金・預貯金 |

普通預金、定期預金など |

|

有価証券 |

株式、国債、投資信託など |

|

|

その他 |

美術品、骨とう品、自動車など |

|

|

債権 |

売掛金、貸付金など |

|

|

借地権 |

借りている土地の権利 |

|

|

知的財産権 |

著作権、特許権、商標権など |

|

|

祭祀財産(相続税課税対象外) |

墓地や墓石、仏壇、仏具など |

|

表2:相続財産のうち「マイナスの財産」となるもの

|

マイナスの財産 |

具 体 例 |

|

借入金、買掛金 |

住宅ローン、未払いのローン、事業の運転資金、家賃、地代など |

|

連帯債務、保証債務 |

お金を借りた人の保証人の義務 |

|

損害賠償の債務など |

損害を賠償する義務 |

|

税金 |

未払いの固定資産税など |

|

葬儀費用 |

葬儀、火葬、お布施など |

2-2. 相続財産に含まれないもの

相続財産に含まれない財産があります。これらの財産は、相続手続きや遺産分割協議の対象にはならず、遺族が直接受け取ることができます。具体的なケースについては専門家に相談することをおすすめします。

表3:相続財産に含まれないもの

|

項目 |

備考 |

|

香典 |

香典は、故人に対するものではなく、遺族や喪主に対して渡され贈与と見なされるため、相続財産には含まれません。 |

|

遺族年金 |

遺族年金は、故人が加入していた年金制度に基づいて支給されるものであり、相続財産には含まれません。 |

|

未支給年金 |

国民年金等の相続財産には含まれず、受取人の固有の権利として扱われます。 |

2-3. みなし相続財産も相続財産になる

みなし相続財産とは、「亡くなったことをきっかけに受け取る財産」のことです。代表的なものに、生命保険金や死亡退職金があります。これらは相続のときに直接引き継ぐ財産ではありませんが、相続税を計算するときには相続財産に含める必要があります。

ただし、生命保険金や死亡退職金には「500万円 × 法定相続人の数」の非課税枠があり、非課税枠内であれば相続税がかかりません。

また、仮にこの非課税枠を超えた場合でも、遺産の総額が「相続税の基礎控除(3,000万円+600万円×法定相続人の数)」以内に収まっていれば、相続税がかかることはありません。

3.自分で相続財産を調べる方法

相続財産の調査は、相続手続きの第一歩であり、漏れなく正確な財産状況を把握することが大切です。ここでは、プラスとマイナスの両方の財産について、具体的な調査方法とその際に必要な書類について解説します。

3-1. プラスの相続財産調査方法

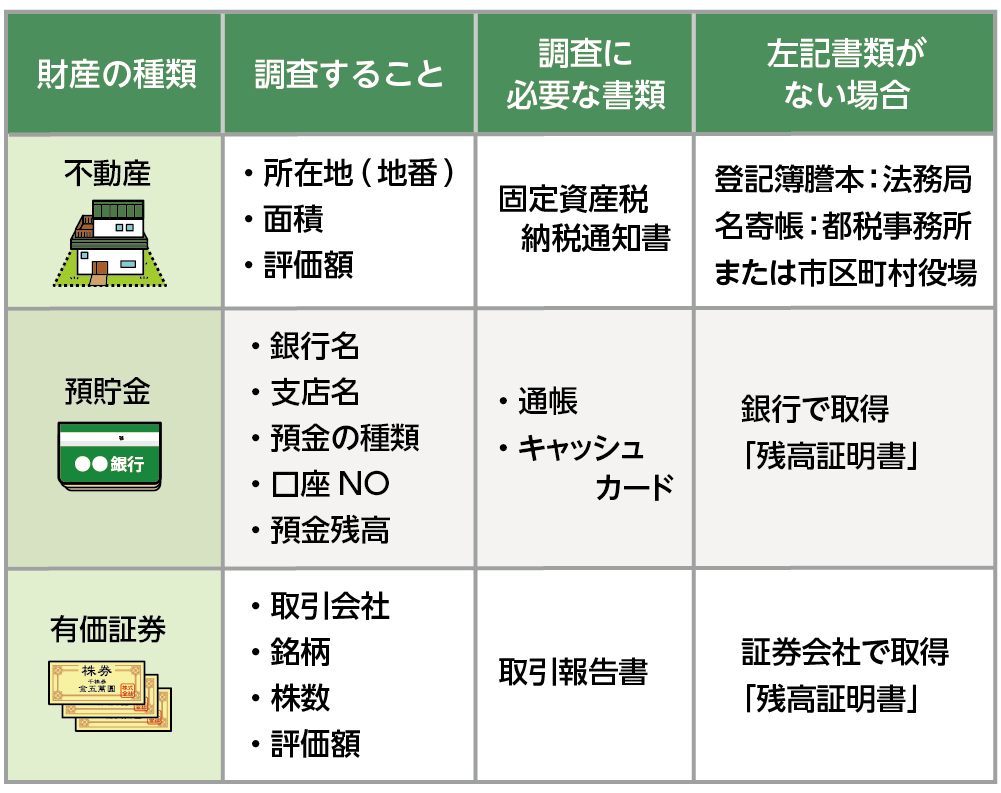

相続税申告や遺産分割を進めるに当たっては、被相続人がどのような財産を所有していたのかを正確に把握することが必要です。ここでは代表的な財産である「不動産」「預貯金」「有価証券」について、調査の流れと必要書類を整理しました。

<不動産の調査>

不動産については、まず所在地(地番)、面積、評価額を確認します。基本的には 固定資産税納税通知書 を手がかりに調査を行います。

もし通知書が見当たらない場合には、以下の方法で代替調査が可能です。

• 登記事項証明書(法務局で取得)

• 固定資産課税台帳(名寄帳)(都税事務所または市区町村役場で取得)

これらの資料から、所有者名義や評価額などを確認することができます。また、他市町村に不動産があるかを調査する方法として令和8年2月から「所有不動産記録証明制度」が施行されます。

<預貯金の調査>

預貯金については、銀行名、支店名、口座番号、残高などを確認します。被相続人の 通帳やキャッシュカードが手がかりとなります。またマイナンバーと紐付く「口座管理法制度」の利用することで預貯金の漏れを防ぐことも可能です。

もし通帳等が手元にない場合でも、銀行に依頼することで 取引報告書が取得できます。複数の金融機関に口座を持っている場合もあるため、見落としのないように調査しましょう。

<有価証券の調査>

株式や投資信託などの有価証券については、取引証券会社、銘柄、株数、評価額を確認します。被相続人が保管していた 取引報告書 があればスムーズです。

書類がない場合でも、証券会社に請求すれば 取引報告書が発行してもらえます。口座を複数の証券会社に分けているケースもあるため、漏れのない確認が重要です。また、証券保管振替機構(ほふり)に照会を行うことも可能です。

このように、財産の種類ごとに必要となる書類や確認方法が異なります。まずは手元にある書類を整理し、不足しているものは役所や金融機関、証券会社に問い合わせて入手するとよいでしょう。

3-2. マイナスの相続財産の調べ方

債務やローンの有無を確認するには、まずは金融機関の通帳を確認し、返済履歴がないかを調べましょう。支払いが滞っている場合には、数か月以内に督促状などの通知が届くはずです。

それでも不安がある場合には、信用情報機関に問い合わせることで、被相続人に借入やローンがあるかどうかを調べることができます。

また、マイナスの財産にはさまざまな種類があります。主なマイナスの財産チェックリストを参考に、漏れのないように確認しましょう。

問い合わせ先の例は以下のとおりです。

- 全国銀行個人信用情報センター(全国銀行協会)

- 株式会社シー・アイ・シー(割賦販売法・貸金業法指定信用情報機関)

- 株式会社日本信用情報機構(JICC)

<マイナスの相続財産チェックリスト>

相続の対象となるマイナスの財産には、借金やローンだけでなく、未払いの税金や医療費なども含まれます。代表的な項目を整理すると、以下のようになります。チェックリストをもとに、一つひとつ確認していくことで、相続人が予期せぬ債務を背負うリスクを避けることができます。

表5:マイナスの相続財産チェックリスト

|

財産の種類 |

具体例 |

確認方法 |

|

借入金・ローン |

住宅ローン、カードローン、自動車ローン、事業用借入金など |

通帳の返済履歴、借入契約書、信用情報機関への照会 |

|

クレジットカード債務 |

ショッピング利用残高、キャッシング残高 |

クレジットカード会社からの利用明細や請求書 |

|

未払いの税金 |

所得税、住民税、固定資産税、相続税など |

税務署や市区町村からの納付書、督促状 |

|

未払いの公共料金 |

電気・ガス・水道料金、携帯電話料金など |

請求書、督促通知 |

|

医療費・介護費用 |

入院費、治療費、介護施設利用料など |

病院や施設からの請求書 |

|

保証債務 |

被相続人が他人の借入の保証人になっている場合 |

契約書、金融機関からの通知 |

|

損害賠償債務 |

交通事故などによる賠償責任 |

裁判所からの通知、和解書等 |

4.専門家に依頼して相続財産を調べる方法

相続財産を調査する際には、専門家への依頼が非常に有効です。ここでは、依頼先となる専門家の種類と対応範囲、さらに依頼すべきケースと注意点について解説します。それぞれの専門家には対応範囲の違いがあるため、依頼内容に応じて選択することが重要です。

4-1. 依頼できる専門家の種類と対応範囲

相続財産調査をサポートしてくれる専門家には、それぞれ得意分野があります。主な専門家と対応範囲は以下のとおりです。

<弁護士>

法律全般の専門家であり、相続トラブルや遺産分割協議の代理が可能です。特に、法的な争いが生じる可能性がある場合や相続人間の意見が対立している場合に適しています。

<税理士>

相続税の申告や税務に関する専門家です。相続財産が基礎控除額を超える場合には、税理士に依頼して正確な申告を行う必要があります。

<司法書士>

不動産登記や相続登記を専門とし、不動産の名義変更手続きなどを代行します。相続財産に不動産が含まれる場合には、司法書士のサポートが必要です。

<行政書士>

書類作成や各種手続きを代行する専門家であり、遺産分割協議書の作成などを依頼できます。比較的軽度な手続きや文書作成を中心に依頼するケースが多いです。

4-2. 専門家に依頼すべきケースと注意点

相続財産調査は、時間と手間がかかる作業ですが、専門家に依頼することで、スムーズかつ正確に進めることができます。特に専門家に依頼したほうが良いケースと注意点をご紹介します。

<専門家への依頼が適切なケース>

相続人が多い、相続財産が複雑、そして相続トラブルが予想される場合の3つのケースは、専門家の助けを借りるべき状況といえるでしょう。

・相続人が多いケース

相続人が配偶者と子供以外にもいる場合や、相続人の所在が不明な場合は、専門家の助けが必要です。

・相続財産が複雑なケース

不動産や金融資産が多い場合、または特殊な財産(特許権や著作権など)が含まれる場合は、専門的な知識が求められます。

・相続トラブルが予想される場合

相続人間での意見の対立が予想される場合は、弁護士に依頼することでトラブルを未然に防ぐことができます。

<依頼する際の2つの注意点>

費用と専門家の選定という2つの注意点も、非常に重要です。

・費用の確認

専門家に依頼する際の費用は、依頼先や業務内容によって異なります。相続財産調査の費用相場は約10万円から30万円程度ですが、事務所によって異なるため、事前に見積もりを取ることが重要です。

・専門家の選定

4章でもご紹介した通り、ご自身の状況に最も適した専門家を選ぶことが大切です。例えば、相続税の申告が必要な場合は税理士、遺産分割に関するトラブルがある場合は弁護士を選ぶと良いでしょう.

5.まとめ

相続財産の調査は、相続手続きを円滑かつ適正に進めるための第一歩です。被相続人がどのような財産を所有していたのかを正確に把握することで、

・公平な遺産分割

・相続放棄や限定承認などの適切な判断

・相続税の正しい申告

が可能になります。

財産には「プラスの財産」だけでなく「マイナスの財産」も含まれるため、両方を漏れなく調査することが重要です。特に、借入金や保証債務、未払い税金などを見落とすと相続人が大きな負担を負いかねません。

調査はご自身でも進められますが、不動産や金融資産が多岐にわたる場合や、複雑な債務が関わる場合には、税理士・弁護士・司法書士などの専門家に依頼することで安心して手続きを進められます。また、マイナス財産が多い場合は、相続放棄も検討が必要となりますが、よかれと思い被相続人の財産を処分したことで相続放棄が困難なケースもあります。

また、分割協議書の作成もインターネット上でひな形が出回っていますが細かな記載方法でミスがあった場合には思わぬ弊害が考えられます。

相続は一生のうちに何度も経験するものではありません。だからこそ、早めに正確な財産調査を行い、トラブルや申告漏れのリスクを防ぐことが大切です。相続財産の調査について、ご不明な点やご心配な点等がございましたらお気軽にOAG税理士法人へお問い合わせください。

- 監修者情報

- OAG税理士法人 名古屋支店 支店長毎山 洋平

専門分野:相続税、贈与税

(名古屋税理士会:登録番号135069) 2018年OAG税理士法人名古屋に入所。相続を中心とした業務に従事し、相続税・贈与税・所得税等の各種税務申告業務、相続対策やオーナー企業の親族内承継などの相談対応、また金融機関の行員向け研修を行っている。