相続財産を寄付しても相続税対策は難しいが寄付するメリットはある

- 相続手続き

「相続した財産の一部を寄付することで、相続税の節税対策になるのだろうか」

「相続した財産の一部を有効に使ってもらうために、財産を寄付しよう」

お父さまが亡くなられて相続が発生し、お父さまから引き継げる相続財産の全体感がわかった際に、相続税を税務署に納めるのがイヤだから寄付しようと思われたり、ご自身が相続する財産を何かに役に立ててほしいと思い寄付しようと思われていらっしゃるかと思います。

相続税には寄付した場合の特例がありますが、ふるさと納税のように相続税を納税するかわりに寄付をできるわけではありません。

また、相続税の対策として寄付することで節税しようと考えていても、なかなかうまくはいきません。

本記事では、相続した財産を寄付するかどうか迷われている方に向けて、相続税の節税対策として寄付をお考えならば大きなメリットはないという理由と、ご自身のお気持ちを優先して寄付する場合の手続きの流れや注意点をご説明していきます。

目次

1.相続財産の寄付は相続税の対策ではなく気持ちでおこなう

相続財産を寄付する場合には、国や地方公共団体、もしくは特定の認定を受けた公益法人に寄付することで、相続税が非課税となる特例を受けることができます。

これは寄付した額を相続税の計算対象となる財産総額から差し引く非課税にすることはできますが、寄付した金額相当の相続税が非課税になるわけではありませんので、勘違いしないようにしましょう。

もし、相続税の納税額を減らして1円でも多くの財産を手元に残しておきたいと考えられている場合には、寄付をしてしまうとトータルで考えた場合には手元に残る相続財産が減少して、寄付をせずに相続税を納めた方が結果として手元に残る額が多くなる場合が多々あります。

相続税を意識せずに本当に相続財産を有効に使ってほしいというお気持ちがある場合には、寄付したのちに相続税の納税の対象であれば特例が受けられるように手続きを進めましょう。

2.相続財産を寄付しても相続税の対策にならない4つの理由

相続税の基礎控除額を少し上回っている場合、その分だけ寄付をすることで相続税をゼロ円にすることができるから、相続税の対策になるのでは?と思われるかもしれませんが、ご自身が相続する財産のうち相続税の対象となる財産が1,000万円以下であれば相続税の税率は10%であり、それほど相続税はかかりません。

また、相続税を100万円納税する必要がある場合に対策を考えたとしても、100万円以上の寄付をしなければ相続税の対策になるほどの特例の恩恵をうけることができません。つまり相続税対策としては効果が難しいものになります。

2-1.相続財産が減少する以上に相続税は減らない

寄付による相続税の非課税の特例を適用すると、どれくらい相続税を減額できるのかが気になりますよね。寄付金と同等の税金が減額できるのであれば節税になり、手元に残る財産も変わりません。

しかし、寄付金に対してかかる相続税分しか減額にならないため、実際には相続税を支払ってしまった方が最終的に手元に残る財産総額は高くなります。

【具体事例①】

相続人:配偶者1人 相続財産:3,700万円

◆寄付しない場合

相続税課税対象財産=3,700万円-(3,000万円+1人×600万円)=100万円

相続税額=100万円(課税対象財産)×10%(相続税の税率)=10万円

手元に残る相続財産=3,700万円-10万円=3,690万円

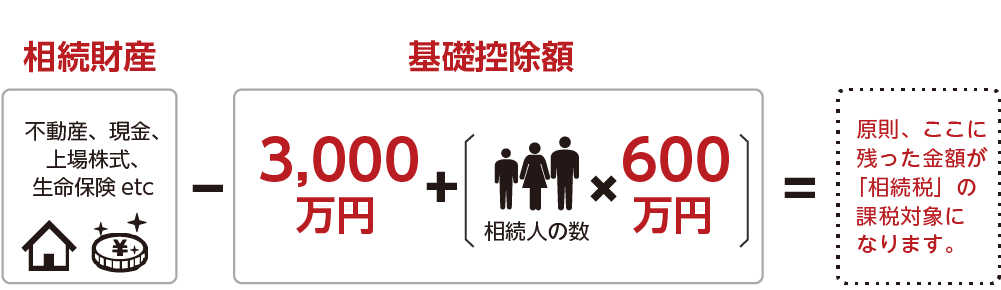

図1:相続税の課税対象額の計算式

◆寄付する場合

寄付する金額=110万円 相続税額=0円 ※基礎控除以下

手元に残る相続財産=3,700万円-110万円=3,590万円

結果として、相続税の納税は0円となりますが、寄付しない方が相続した財産は手元に多く残ります。

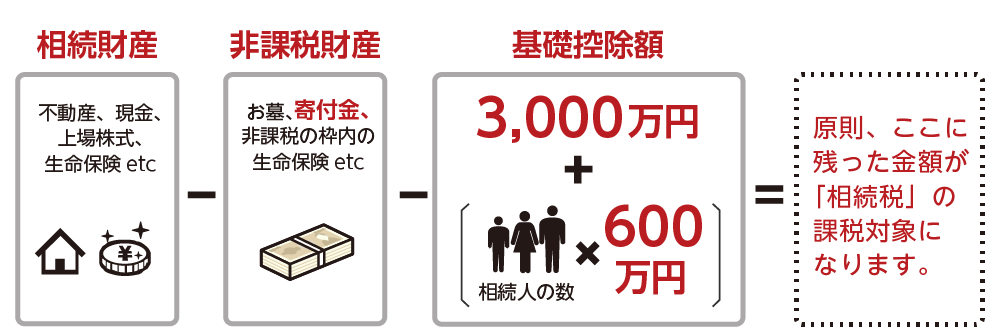

図2:非課税財産(寄付金)がある場合の相続税課税対象額の計算式

※相増税の計算について詳しくは、こちらを参考にしてください。

2-2.たとえ相続税が0円になっても相続税の申告が必要

相続した財産を寄付したことにより相続税がゼロとなり、納税が不要となった場合でも、相続税の申告は期限内にしなければなりません。

寄付をして基礎控除額以下になったことを、相続税の申告書を提出することで税務署に知らせる必要があります。寄付をしたことで納税額がゼロとなっても、申告する手間を省くことはできません。

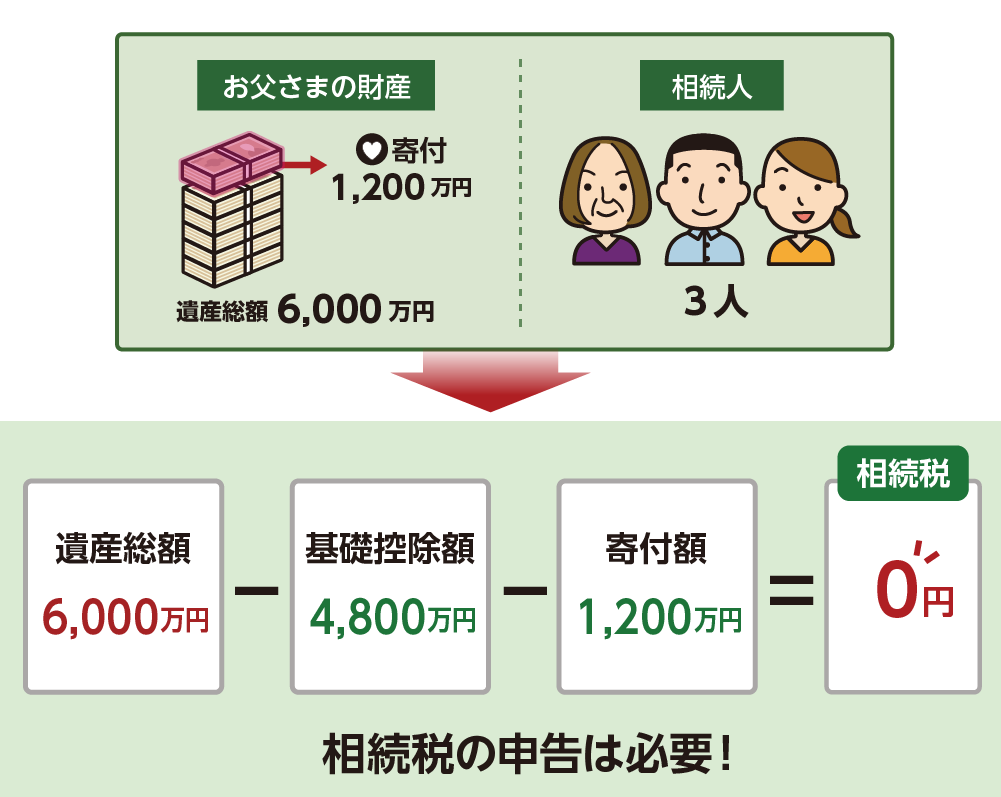

図3:相続税がゼロ円でも申告が必要

図4:寄付して相続税がゼロ円になる

※相続税の0円申告について詳しくは、こちらを参考にしてください。

2-3.不動産を寄付した場合、譲渡所得税がかかる可能性がある

相続した不動産を「法人」に寄付した場合には、原則、譲渡所得税が課税されます。

寄付をした際に非課税となるのは、教育・科学の振興・文化の向上・社会福祉への貢献・その他公益の増進に著しく寄与した場合となり、非課税の証明をするためには国税庁の承認を受けるという高いハードルがあり、手続きはとても複雑になります。

2-4.寄付の手続きが難しい

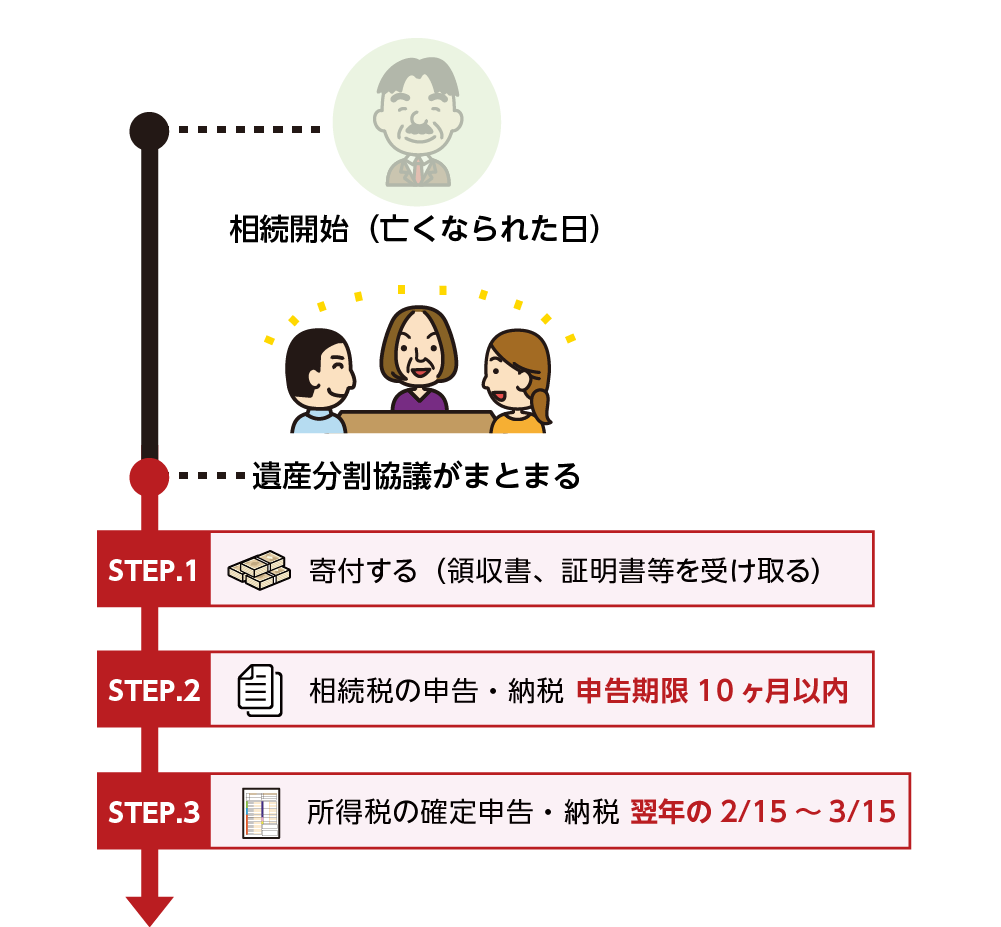

寄付をすることで相続税の非課税の適用を受けるためには、申告期限内に寄付を済ませて、寄付先から領収書および証明書を受け取り、相続税申告書に添付する必要があります。

また、翌年の確定申告でも必要となりますので忘れずにおこないましょう。

3.相続税の対策ではなく相続財産を寄付したい場合の進め方

亡くなられた方の遺言書に寄付する先や寄付金額が指定されていた、もしくは相続が発生したことで相続財産の寄付を決められた場合には、相続税の非課税措置やその他の税制優遇が受けられるように、適切なお手続きを進めることが大切です。

3-1.相続財産を寄付する流れと3つのポイント

相続財産を寄付しただけでは、相続税の非課税や所得税の寄付金控除は適用されません。

相続財産を寄付する際の手続きの流れや、必要書類・申請期限をよく確認した上で、適切な手続きをおこないます。

相続財産を寄付する際の注意点は、相続税の申告時に添付する証明書等の発行には時間がかかることです。

相続財産を寄付して相続税の申告期限に間に合わせるためには、相続後に遺産分割協議を速やかに終えて寄付をおこない、証明書を受理して相続税の申告書を作成・提出という流れで進める必要があります。

10ヶ月という短い期間内に終わらせるためには、逆算していつまでに証明書が必要なのかを考えて、計画的に寄付をしなければ期限に間に合わないことも想定されます。

図5:寄付と申告の流れ

また、寄付に関して、次の3つのポイントについても知っておくとよいでしょう。

ポイント1:ふるさと納税でもよい

国や地方公共団体への寄付はふるさと納税でも適用可能です。

※ふるさと納税について詳しくは、こちらを参考にしてください。

ポイント2:寄付は相続人が個々に行うことができる

寄付は各相続人が取得した相続財産から個々に行うことができます。他の相続人の方の合意は必要ありません。

ポイント3:寄付の翌年は所得税・住民税の減額が可能

相続財産からの寄付は、翌年に所得税の確定申告をおこなうことで寄付金控除を受けることができます(限度額があります)。

所得税の寄付金控除額=(寄付金の合計額-2,000円)×40%

住民税の寄付金控除額=(寄付金の合計額-2,000円)×10%

寄付金控除を申告するためには確定申告書に次の3つの書類を添付します。

①給与所得の源泉徴収票 ②寄付金受領証明書 ③税額控除の対象法人であることの証明書

3-2.相続財産の寄付が無効にならないための5つの注意点

相続した不動産などを換金して寄付した場合は非課税の対象として認められず、相続税の課税対象となってしまいます。相続財産の寄付を無効にしないための5つの注意点をご説明します。

注意点①:相続や遺贈により取得した財産はそのままの形で寄付する

注意点②:相続税の申告期限内に寄付すること

注意点③:遺言よる寄付の場合は所得税・住民税の減額ができない

注意点④:遺言以外の寄付は遺産分割協議が成立してから

注意点⑤:寄付先が国や地方公共団体または特定の公益法人であること

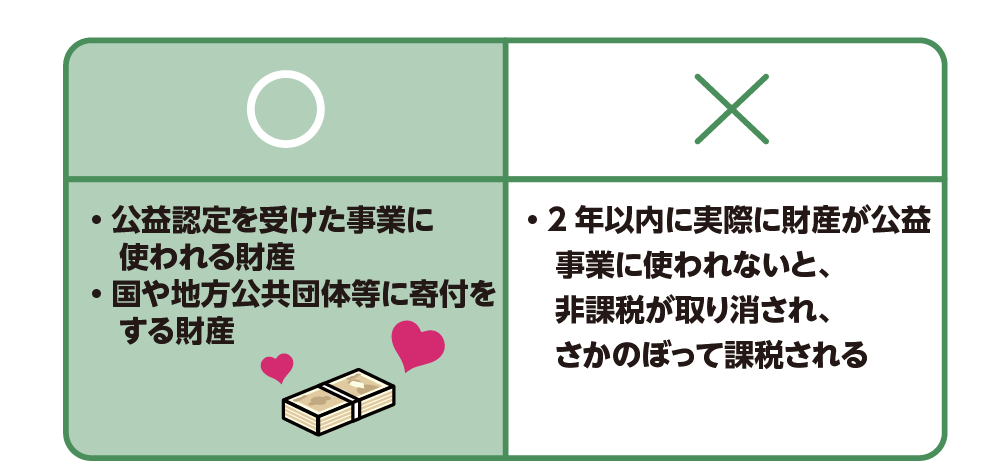

寄付先の団体が、寄付を受けた日から2年を経過した日までに特定の公益法人でなくなった場合や寄付をした財産が公益事業に使われていない場合、適用除外となりますので、あわせて注意しましょう。

表2:寄付金が非課税財産とみなされる公益法人の例

| 公益法人 | 事業内容 |

|---|---|

| 日本赤十字社 | 国内災害救護、国際活動など |

| 日本ユニセフ協会 | 戦争などで被害を受けている国の子供の支援 |

| セーブ・ザ・チルドレン・ジャパン | 国内外での子供の支援事業及び啓発活動 |

| ワールド・ビジョン・ジャパン | 世界の子供たちのための人道支援 |

| 交通遺児育英会 | 交通事故で親を失った子供などの進学・教育支援 |

| 私立大学 | 学生への奨学金、卒業した学部の運営資金など使途を指定できることが多い |

※寄付は「現金のみ」を受け付けている団体が多い

図6:公益事業等に寄付が使われた場合の非課税判断

4.まとめ

相続した財産を寄付する場合、寄付したいと思うお気持ちを持って寄付される場合には寄付に対する節税効果を得られますが、手元に多くの財産を残しつつ相続税の節税を図ろうと思うとあまり大きなメリットがないことをご理解いただけましたでしょうか。

相続財産を寄付する場合には、相続税が非課税となる法人を選び、相続税の申告期限までに寄付を終えるだけでなく、領収書や証明書を発行してもらった上で相続税の申告書を税務署に提出するところまで終える必要があります。

状況よっては寄付をすることで基礎控除以下となり相続税がゼロ円となる場合がありますが、期限内に申告を終える手間を省くことはできません。寄付の手続きをする分、手続きは煩雑になります。

節税のメリットを追求する場合には寄付はあまりおススメできませんが、社会貢献をする意味で大切なことです。

寄付の仕方、税金との関係性はとても複雑であること、相続税の申告は相続税を専門とする税理士に相談することをおススメします。