相続と贈与の違いとは?税率だけで判断しない!知って賢く財産を引き継ぐ方法

- 相続手続き

ご自身や残されるご家族の将来のことを考えて、財産のどのように引き継いでいこうか考えられている方も多いことでしょう。

「相続と贈与は何が違うのだろう」

「子供に贈与を考えているけど、贈与は税金が高そう・・。」

「相続税も、贈与税もなるべくかけたくない。賢い財産の引き継ぎ方はないの?」

相続で財産を引き継ぐことがいいのか、贈与にしたらいいのか、いずれにしても違いがわからないと判断ができません。同じ財産を引き継ぐ方法である相続と贈与は、いったい何が違うのでしょうか。

今回は、相続と贈与の違いは何か、そしてどちらを選択するのが良いか、ケース別の例もご紹介します。

是非参考になさってください。

目次

1.相続と贈与の違いは「引き継ぐ時期とかかる税金」

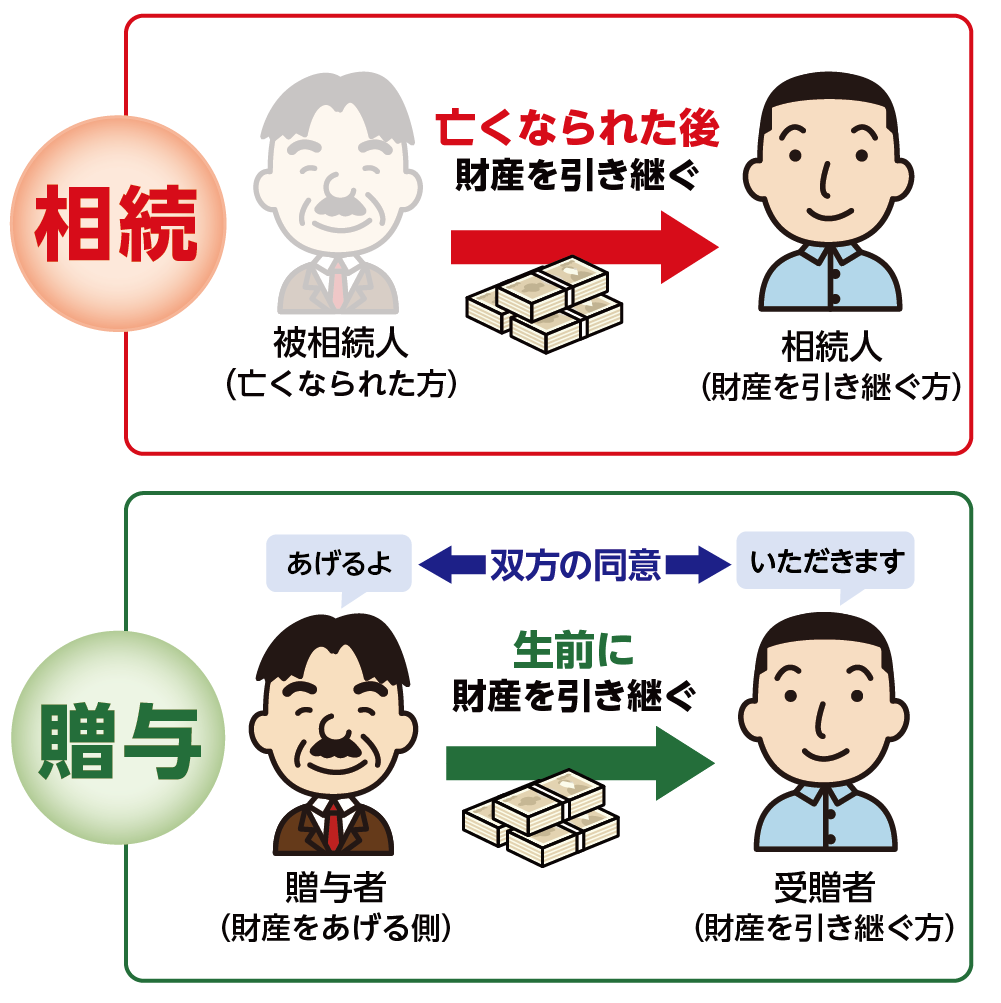

相続と贈与はどちらも財産を引き継ぐことですが、二つの違いは財産を引き継ぐ時期とかかる税金です。

<相続>

亡くなられたと同時にその方の財産を相続人が引き継ぎます。相続財産の中には亡くなられた方の義務や権利も含まれます。遺言書があればその内容に従い、無ければ相続人全員で遺産分割協議を行い財産を引き継ぎます。相続税がかかります。

<贈与>

贈与は生前のうちに財産を渡す贈与者と受け取る受贈者の同意のもと、財産を引き継ぎます。そして、贈与税がかかります。

図1:相続と贈与の違い

表1:相続と贈与の違い

| 相続 | 贈与 | |

| 引き継ぎ方 | 亡くなられた時点 | 贈与契約成立後(生前) |

| 同意 | 相続人の合意に関係なく発生する | 贈与者と受贈者の同意が必要 |

| 財産を引き継ぐ人 | 法定相続人以外には遺贈 | 第三者でも可 |

| かかる税金 | 相続税 | 贈与税 |

2.相続と贈与の税率の違い

相続税と贈与税の税率はどのくらい違うのでしょうか。

下記の表2からわかるように、同じ財産を引き継ぐ場合、贈与のほうが税金は高くなります。

また、不動産にかかる税金の場合、不動産取得税は贈与の場合は課税されるのに対し、相続ではかかりません。登録免許税も贈与のほうが高くなります。

表2:相続税と贈与税の税率表

※特例税率とは贈与を受ける人(子・孫)が20歳以上のとき

表3:不動産にかかる税金と税率

| 不動産にかかる税金 | 相続 | 贈与 |

| 登録免許税 | 不動産固定資産評価額×0.004(0.4%) | 不動産固定資産評価額×0.02(2%) |

| 不動産取得税 | 非課税 | 土地又は住宅:不動産固定資産評価額×0.03(3%) 住宅街の家屋:不動産固定資産評価額×0.04(4%) |

3.相続と贈与における控除と特例の違い

相続や贈与には、それぞれ一定の金額まで税金がかからない基礎控除や、税額を軽減できる特例があります。それぞれどのようなものがあるのか、ご紹介します。

3-1.相続における控除と主な特例

相続税には基礎控除があり、必要な要件はなく誰でも適用されます。遺産総額が基礎控除額を下回れば、相続税はかからず申告も不要です。基礎控除額を上回った場合でも、相続税にはさまざまな控除があります。相続における控除や主な特例をご紹介いたします。

<相続における控除と主な特例>

1.相続税の基礎控除

2.配偶者の税額軽減

3.未成年者の税額控除

4.小規模宅地の特例

表4:相続における控除と主な特例

| 控除・特例 | 対象者 | 概要 |

| 1.相続税の基礎控除 | 相続人全員 | ・3,000万円(法定相続人の数)×600万円=基礎控除額 ・相続財産の総額が基礎控除額を下回れば相続税はかからない |

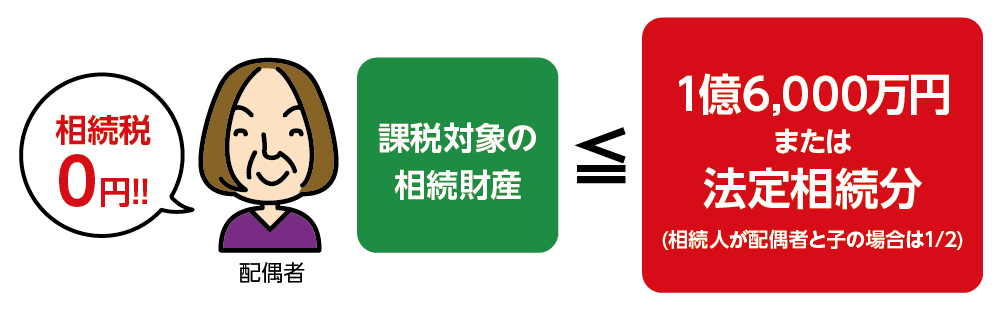

| 2.配偶者の税額軽減(配偶者控除) | 亡くなられた方の配偶者 | ・配偶者が引き継ぐ相続財産の金額が、次のうち多い金額まで相続税がかからない 1億6千万円または配偶者の法定相続分 |

| 3.未成年者の税額控除 | 財産を引き継ぐ方の年齢が18歳未満の法定相続人 | ・10万円×(満18歳-相続時の年齢)=未成年者控除 ・相続税額から未成年者控除額を差し引くことができる |

| 4.小規模宅地の特例 | 亡くなられた方の特定住居用宅地を引き継ぐ相続人 |

・亡くなられた方が所有していた土地(自宅、控除、貸付、など)が対象 |

※相続税の基礎控除について、詳しくはこちらをご覧ください。

※配偶者の税額軽減について、詳しくはこちらをご覧ください。

※未成年者の税額控除について、詳しくはこちらをご覧ください。

※小規模宅地の特例について詳しくはこちらをご覧下さい。

3-2.贈与における控除と主な特例

贈与にも基礎控除があり、年間に110万円を下回る贈与であれば相続税はかかりません。基礎控除以下であれば、贈与税の申告も必要ありません。それ以外にも贈与税がかからない非課税枠になる特例がありますので、主なものをご紹介いたします。

<贈与における控除と主な特例>

1.贈与税の基礎控除

2.住宅取得資金の非課税枠

3.教育資金の非課税枠

4.結婚子育て資金の非課税枠

表5:贈与における控除と主な特例

| 贈与税の基礎控除と主な特例 | 対象者 | 概要 |

| 1.贈与税の基礎控除 | 受贈者 | 1年単位で贈与される金額が110万円を下回る場合は贈与税はかからない |

| 2.住宅取得資金の非課税枠 | 受贈者が住むための不動産(土地を含む)を購入、リフォームする人 | 省エネ物件や耐震バリアフリーの高い住宅を取得すると、1人当たり最大1,000万円まで非課税 ご夫婦それぞれ贈与を受けると最大2,000万円まで非課税 |

| 3.教育資金の非課税枠 | 受贈者が30歳未満であること 前年分の所得税の合計所得額が1,000万円以下であること |

教育資金とは学校等や学校等以外に直接支払われる金銭の事 学校などへの支払いは最大1,500万円、塾や習い事など学校以外への使用は最大500万円まで非課税となる |

| 4.結婚子育て資金の非課税枠 | 祖父母、両親から子育て、結婚資金を贈与 された20歳以上50歳未満の子や孫 |

結婚式などの贈与は300万円まで、子育てに関する資金も含め合計1,000万円までの贈与は非課税となる |

※贈与税の基礎控除について、詳しくはこちらをご覧ください。

※住宅取得資金などの特例について、詳しくはこちらをご覧ください。

※教育資金、結婚資金などの非課税枠について、詳しくはこちらをご覧ください。

4. 相続と贈与のどちらを選択するかはケースで判断する

贈与税の税率が高いからと言って一概に贈与は損であるとは言えません。相続は1度きりですが、贈与は続けることができるため、分割することでより低い税率で財産を引き継ぐことができます。

相続と贈与のどちらを選択したほうが良いか、ケース別の例をご紹介します。

4-1.相続を選ぶほうが良い3つのケース

贈与よりも相続を選んだほうが良いケースを3つご紹介します。

ケース①3年以内に相続発生の可能性が高い場合

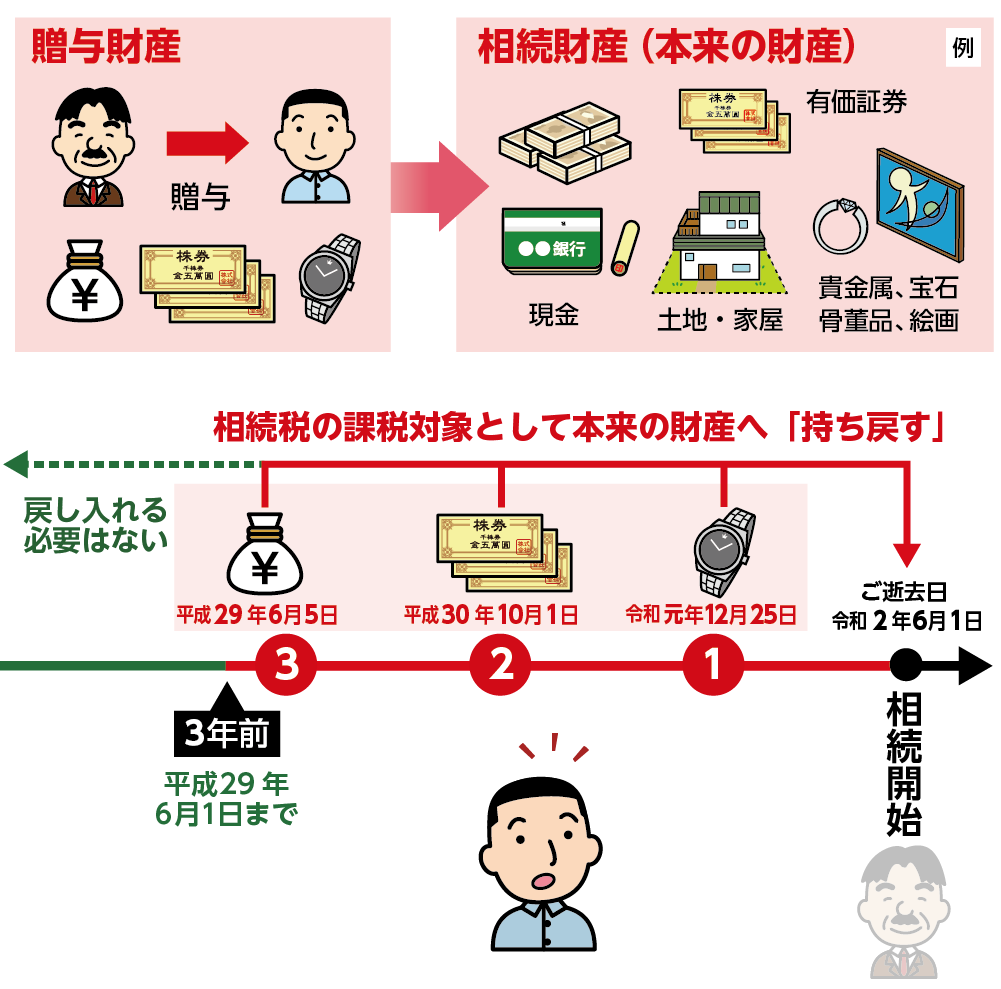

相続税の「持ち戻し」と言って、亡くなられる前の3年以内に贈与した財産は相続財産に戻さなければいけないため、相続税の対象になります。ご病気などの理由で亡くなられる前に贈与をする方もいらっしゃいますが、相続開始直前の贈与は節税対策にはなりません。

また、亡くなられた後に他の相続人との間でトラブルの原因にもなりかねません。無理な贈与はせず、相続を選択しましょう。

※税制改正により、令和6年1月1日以降の贈与から相続財産の持ち戻しの対象となる期間が3年から7年に延長されます。

図2:3年以内の贈与は相続財産に持ち戻す

※相続税の持ち戻しについて、詳しくはこちらをご覧下さい。

ケース②特例や控除の適用で相続税がかからない場合

相続財産の総額が基礎控除を下回っていた場合や、上回っていた場合でも特例を適用することで相続税がかからない、つまり0円になることは珍しくありません。

贈与をする前に相続税が発生するのかを予め税理士へご相談することをおすすめします。

図3:配偶者の税額軽減(配偶者控除)

ケース➂贈与税の控除や非課税枠が適用されない場合

3-2章でご紹介したような贈与をする際に適用される控除や非課税枠には適用要件があります。要件を満たすことが難しい場合は、高額な贈与税がかかりますので相続を選びましょう。

4-2.贈与を選ぶほうが良い3つのケース

相続よりも贈与を選んだほうが良いケースです。

ケース①使用目的があり相続税対策もしたい

贈与は、亡くなられる前に確実にお子さんやお孫さんに必要な財産を引き継ぐことができます。教育資金や住宅取得資金には非課税枠がありますので、使用目的が明確であり要件を満たせれば、贈与税をかけることなく財産を引き継ぐことができます。

相続財産を減らすこともできるので、結果的に相続税対策にもなります。

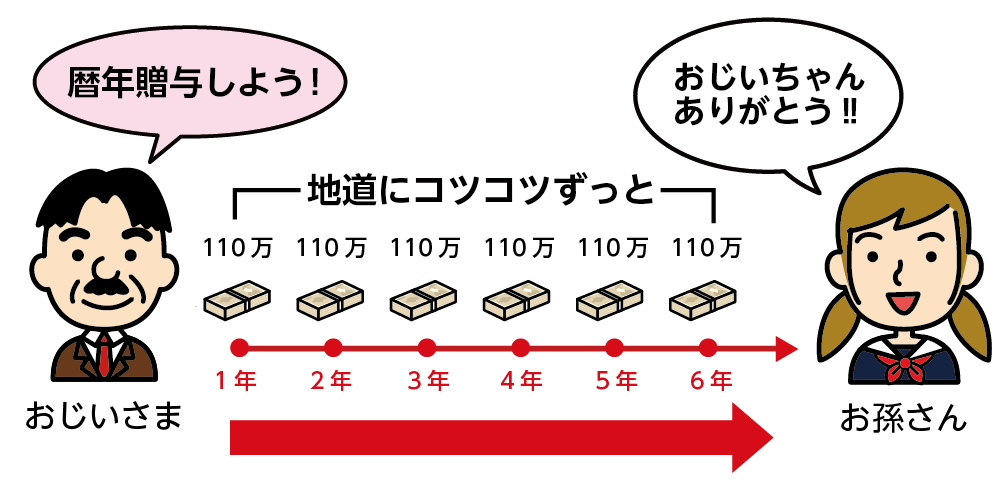

ケース②贈与者が若く長期間贈与ができる場合

贈与税の基礎控除額は110万円です。贈与する方がまだ若い方であれば、亡くなられるまでの間、長期間にわたり基礎控除以下で財産を引き継ぐことができます(暦年贈与)。ただし、この場合税務署に定期贈与とみなされる場合があります。まとまった金額を小分けにして引き継ぎ節税対策をしていたと判断されると、贈与税がかかる場合があります。贈与の度に契約書を作成するなどの対策が必要です。

図4:暦年贈与

※暦年贈与について詳しくはこちらをご覧ください。

ケース➂家賃収入のある不動産がある場合

マンションなどの家賃収入のある不動産を所有している場合、その収入が蓄積されると相続財産が増えることになり、相続税がかかる対象になります。

収益不動産をお子さんに贈与をしておくことで、家賃収入もお子さまのものとなりますので、贈与後の収入には相続税はかかりません。継続的に収益のある不動産をお持ちの方は、贈与をすることで相続税対策になります。

5.まとめ

相続と贈与の違いは、引き継ぐ時期、税率、適用できる特例や非課税枠も異なります。

ご自身の財産の状況や引き継ぎたい相手などでどちらを選択するのかにより、かかる税金が0円になったり高くなったりします。

ご自身のケースにおいて相続と贈与のどちらを選択するのが良いのかが分からない、などご不明な点がございましたら、税理士などの専門家へご相談されることをおすすめします。違いを踏まえ、ご自身にあったベストな選択をしましょう。