不動産の相続税評価額とは?計算方法と評価が下がる土地4選を解説

- 相続税

不動産を相続した際、「相続税はいくらかかるのか」は気になるポイントのひとつではないでしょうか。相続税の金額を決めるうえで重要なカギとなるのが、「不動産の相続税評価額」です。

「不動産の相続税評価額」は、実際の不動産の売買価格(時価)とは異なり、国が定めた評価方法に基づいて算出されるものです。土地と建物で計算方法が異なるうえに、地域や利用状況によって評価の仕方も異なるため、初めて相続に関わる方にとっては少々分かりにくいかもしれません。

そこで本記事では、「不動産の相続税評価額」の基本的な考え方から、具体的な計算方法、さらには評価額を減額できる特例まで、わかりやすく解説いたします。

「不動産を相続したけど、評価額はどう決まるの?」「相続税を少しでも減らす方法はある?」といった疑問をお持ちの方は、ぜひ参考にしてください。

目次

1.不動産(土地+建物)の相続税評価額とは

相続税評価額とは、相続税や贈与税を計算するときに基準となる財産価値の評価額です。財産のうち、不動産の評価は、時価ではなく「相続税評価額」が用いられます。土地と建物で評価方法が異なるため、それぞれ正確に把握する必要があります。

また、一定の条件を満たすと評価額を下げることができ、相続税の負担を軽減することができます。

2.土地の相続税評価額の計算方法

土地の相続税評価額は「路線価方式」または「倍率方式」に基づいて評価されます。

2-1.路線価方式

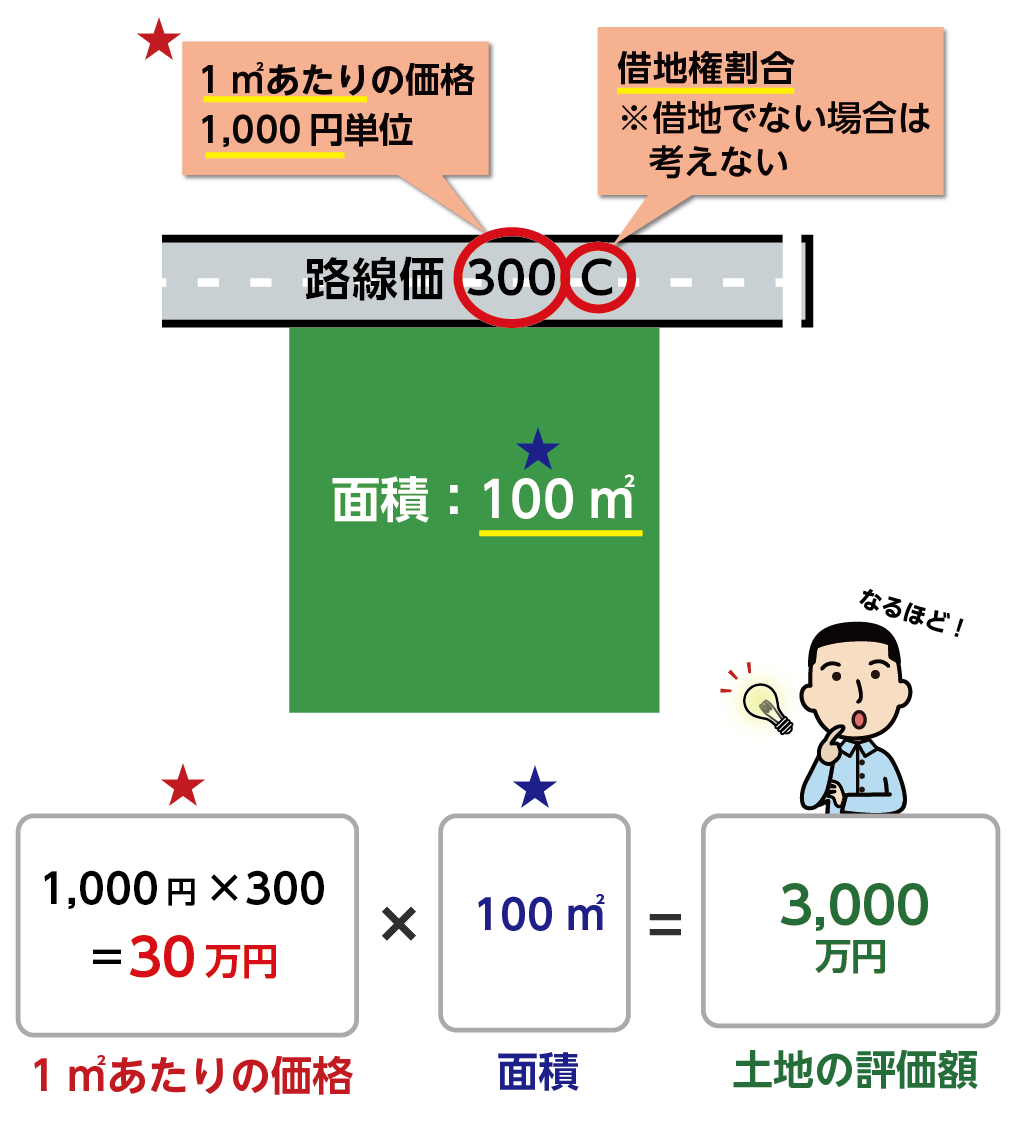

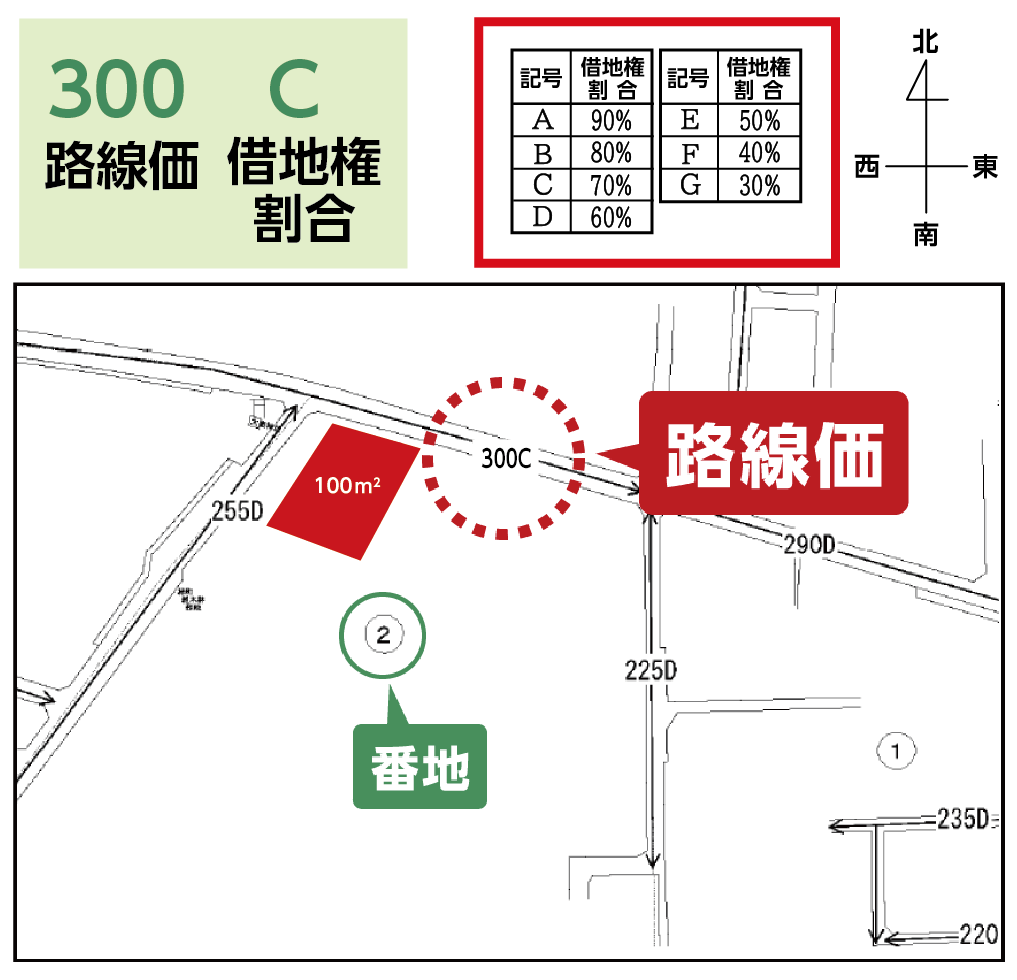

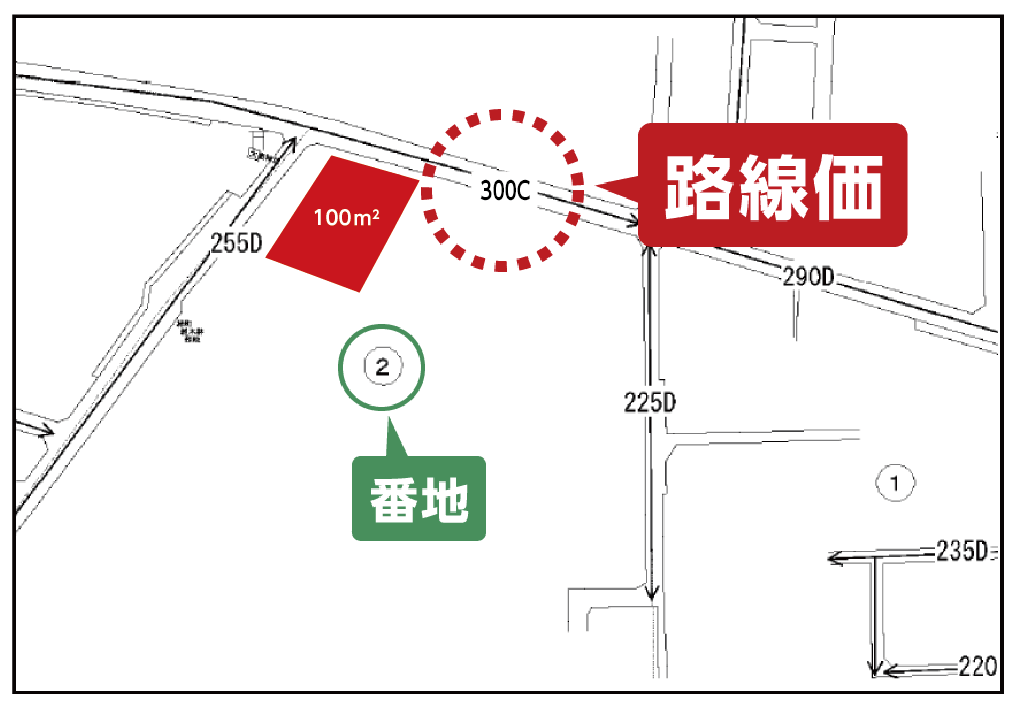

市街地や住宅街などでは、国税庁が公表している「路線価」をもとに評価を行います。路線価は、道路に面する1㎡あたりの価額で、国税庁ホームページに毎年7月に公表されます。

(路線価の調べ方)

①「路線価」と検索

②国税庁ホームページ「財産評価基準書 路線価図・評価倍率表」から調べたい土地がある都道府県、市区町村を選択

③地図上で該当する路線価を確認

図2:

土地の相続税評価額は、土地の面積に路線価を乗じ、さらに形状や奥行きなどに応じた補正率を掛けて算出します。

土地の相続税評価額=路線価 × 土地の面積 × 補正率

たとえば、路線価が30万円、土地の面積が100㎡の場合、

30万円 × 100㎡ = 3,000万円が基本となる評価額となります。

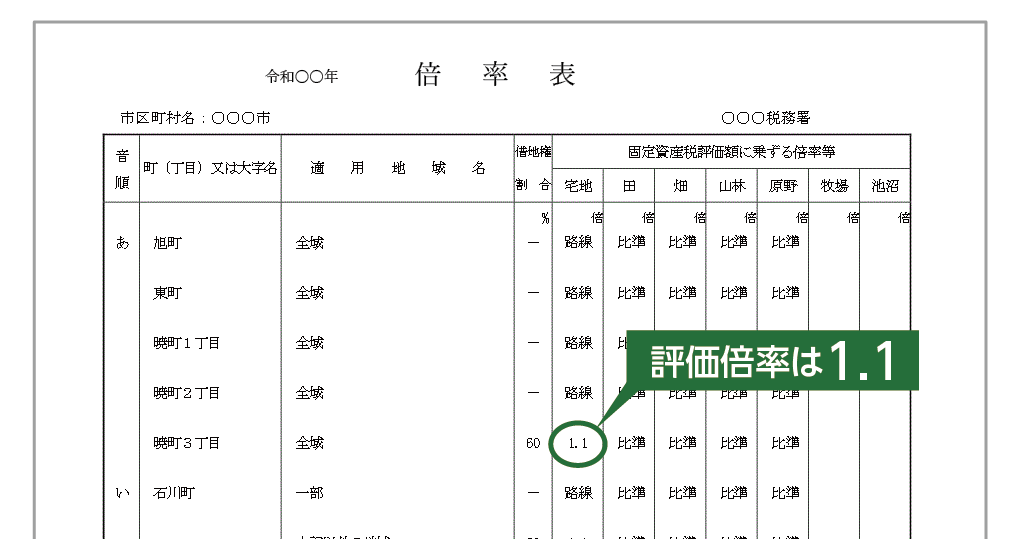

2-2.倍率方式

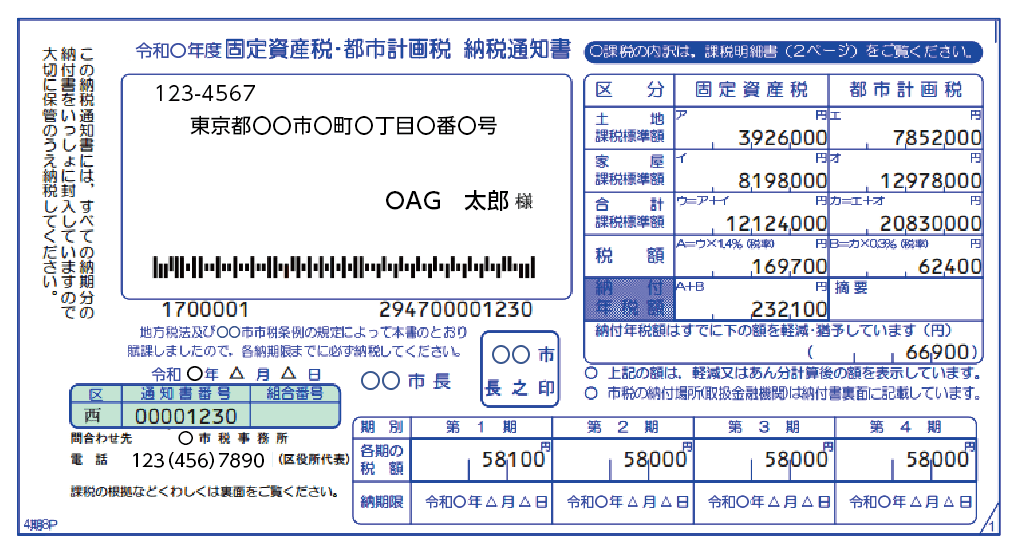

郊外や地方など路線価が設定されていない地域では、「倍率方式」により評価されます。この場合は、固定資産税評価額に国税庁の定める「評価倍率」を掛けて評価額を算出します。

土地の相続税評価額=固定資産税評価額 × 評価倍率

たとえば、固定資産税評価額が1,500万円、倍率が1.1の土地の場合、

1,500万円 × 1.1 = 1,650万円が相続税評価額になります。

図5:評価倍率表から評価倍率を調べる

※土地の評価について詳しくは、こちらを参考にしてください

3.建物の相続税評価額の計算方法

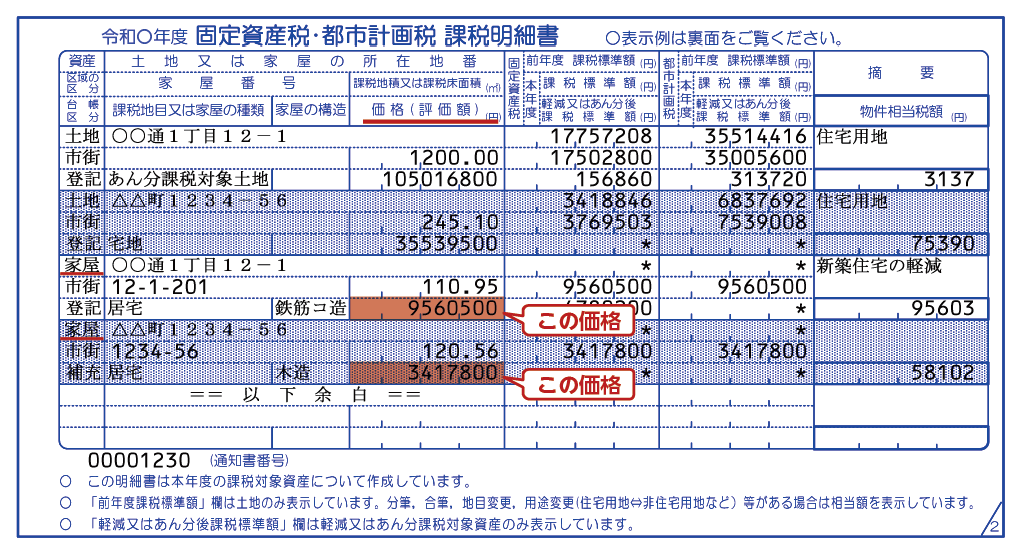

建物については、原則として「固定資産税評価額」がそのまま相続税評価額となります。固定資産税評価額は、市区町村から送付される固定資産税の課税明細書などで確認することができます。

建物は、新築からの年数の経過によって評価額が徐々に減少していくため、築年数の古い建物ほど評価額が低くなる傾向にあります。

4.不動産の相続税評価額を減額できる4つの土地

不動産には、一定の条件を満たすと評価額が下がる制度があります。代表的な4つのケースを紹介します。

4-1.小規模宅地等の特例を適用できる土地

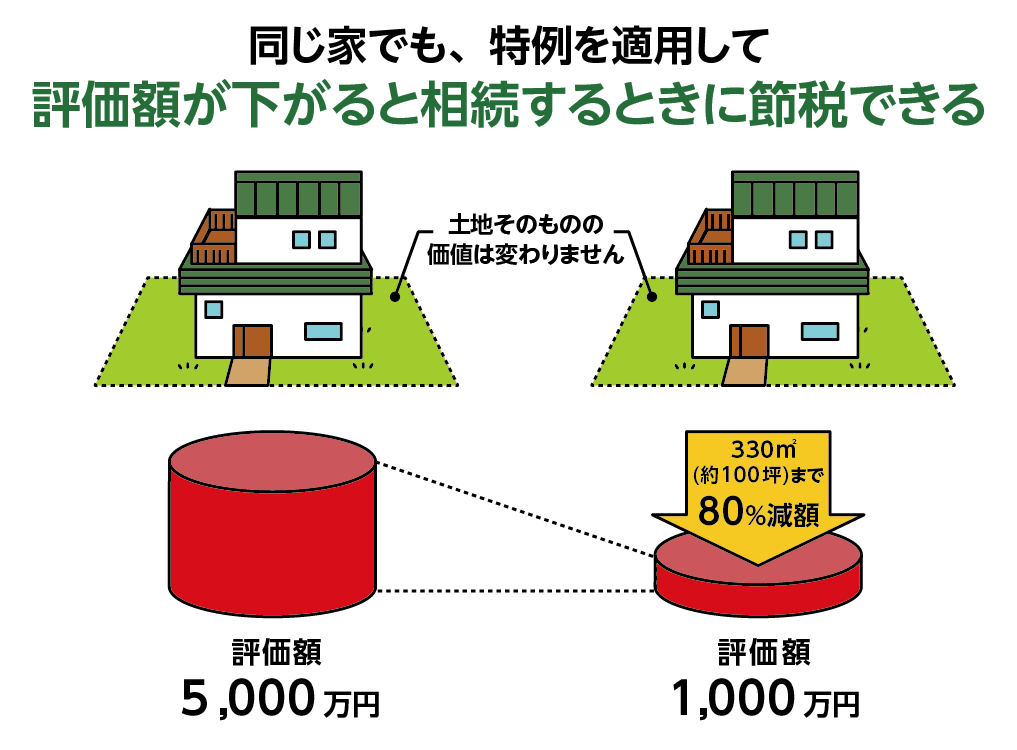

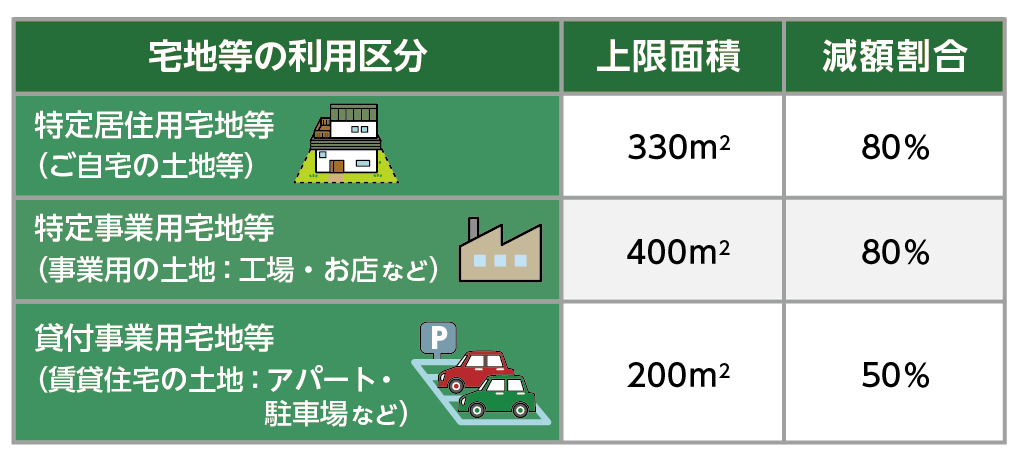

小規模宅地等の特例とは、亡くなった方が住んでいた土地や事業用の土地を相続する場合、一定の要件を満たせば土地の相続税評価額を最大で80%減額できる制度です。

たとえば、自宅の土地(330㎡まで)については、亡くなった方と同居していた相続人が引き続き住むこと等で、元の評価額の20%に抑えられます。

小規模宅地等の特例は、相続した土地の利用区分により上限面積と減額割合が異なります。

※小規模宅地等の特例について詳しくは、こちらを参考にしてください

4-2.借地権が設定されている土地

借地権(他人に貸している土地)が設定されている土地は、自由な利用が制限されているため、評価額が低くなります。

借地権が設定されている土地の評価は、まず自用地(更地)としての評価額を算出し、その額から借地権の評価額を差し引いて算出します。

借地権の評価額は自用地評価額(2章参照:路線価×地積または固定資産税評価額×倍率)に借地権割合を掛けて算出します。借地権割合は地域ごとに定められており、国税庁のホームページにある路線価図や評価倍率表で確認することができます。

たとえば、土地の相続税評価額が3,000万円、借地権割合がC(70%)の場合、借地権の評価額は2,100万円です。

(路線価)300,000(円/㎡)×(面積)100(㎡)×(借地権割合)70%=(借地権の評価額)21,000,000円

貸地の評価額は、3,000万円 – 2,100万円 = 900万円となります。

4-3.貸家建付地(賃貸物件が建っている土地)

貸家建付地とは、所有者が自分の土地に賃貸アパートやマンションを建て、それを第三者に貸している土地をいいます。所有者が土地を自由に使えないことから、相続税評価額は低くなります。

貸家建付地の相続税評価額は(自用地評価額-自用地評価額×借地権割合×借家権割合×賃貸割合)で計算できます。

※借家権割合は全国一律30%と定められています。賃貸割合は、貸家の全床面積に対する賃貸部分の床面積の割合です。

4-4.地積規模の大きな宅地(おおむね500㎡以上の広い土地)

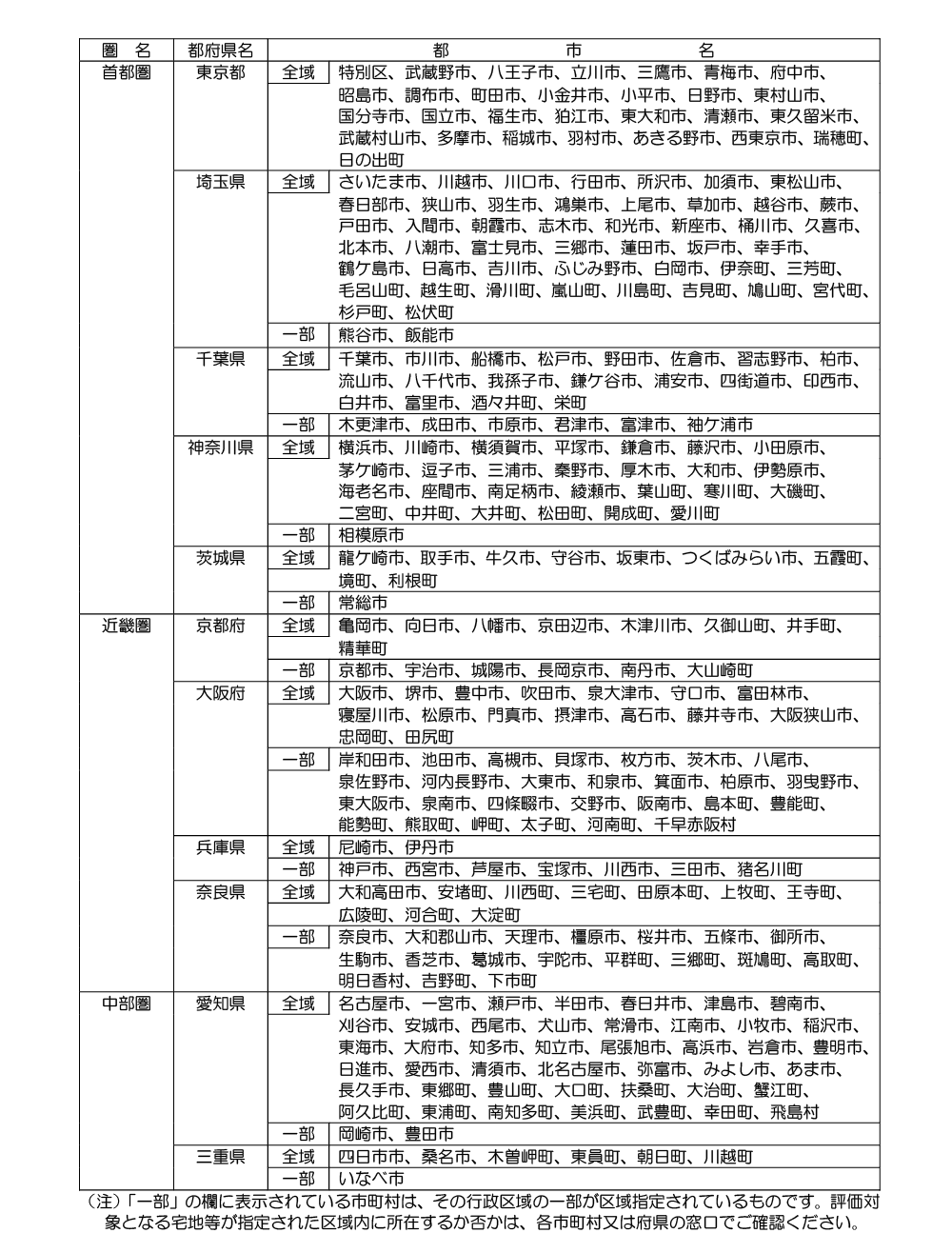

地積規模の大きな宅地とは、三大都市圏(首都圏・近畿圏・中部圏)においては500平方メートル以上の地積の宅地、三大都市圏以外の地域においては1,000平方メートル以上の地積の宅地をいいます。

敷地面積が広い宅地は、将来的な開発コストなどを考慮して、評価額が低くなります。

5.まとめ

不動産の相続税評価額は、実際の売買価格(時価)ではなく、国が定めた評価方法に基づいて算出されます。土地は「路線価方式」または「倍率方式」、建物は「固定資産税評価額」で評価します。

また、一定の条件を満たすことで評価額を減額できる制度もあります。特に「小規模宅地等の特例」や「貸家建付地の評価減」などは、適用できるかどうかで納税額が大きく変わるため、早めに制度の内容を確認し対策を打つ必要があります。

不動産の相続は、正確な評価と制度の理解が非常に重要です。また、理解していても、正しい評価が難しいのも不動産の特徴です。相続における不動産の評価については、ぜひ相続専門の税理士に相談することをおすすめします。

- 監修者情報

- OAG税理士法人 相続チーム 部長奥田 周年

専門分野:相続税、事業承継

(東京税理士会:登録番号83897) 1994年OAG税理士法人に入所。承継相続分野における第一人者として、相続を中心とした税務アドバイスを行うほか、事業承継や相続関連で多数の著書を執筆、監修するなど、幅広く活躍している。