一親等とは?親等の数え方と親族の範囲・相続の注意点をイラスト解説

- 相続手続き

「何親等まで相続の権利があるのかな?」

相続手続きを進める中で、「親等(しんとう)」という言葉を初めて耳にした方や、聞いたことはあっても、正確な意味がわからないという方は多いのではないでしょうか。

親等とは、親族との関係の「遠さ」や「近さ」を数字で表したもので、相続において非常に重要な意味を持っています。特に、相続人の範囲の決定や相続税の加算要件にも関わるため、「親等」について正しく理解しておくことが大切です。

本記事では、親等の基本的な仕組みや数え方、そして相続における注意点について、イラスト付きでわかりやすく解説します。

目次

1.親等とは親族関係の遠近を表す数字

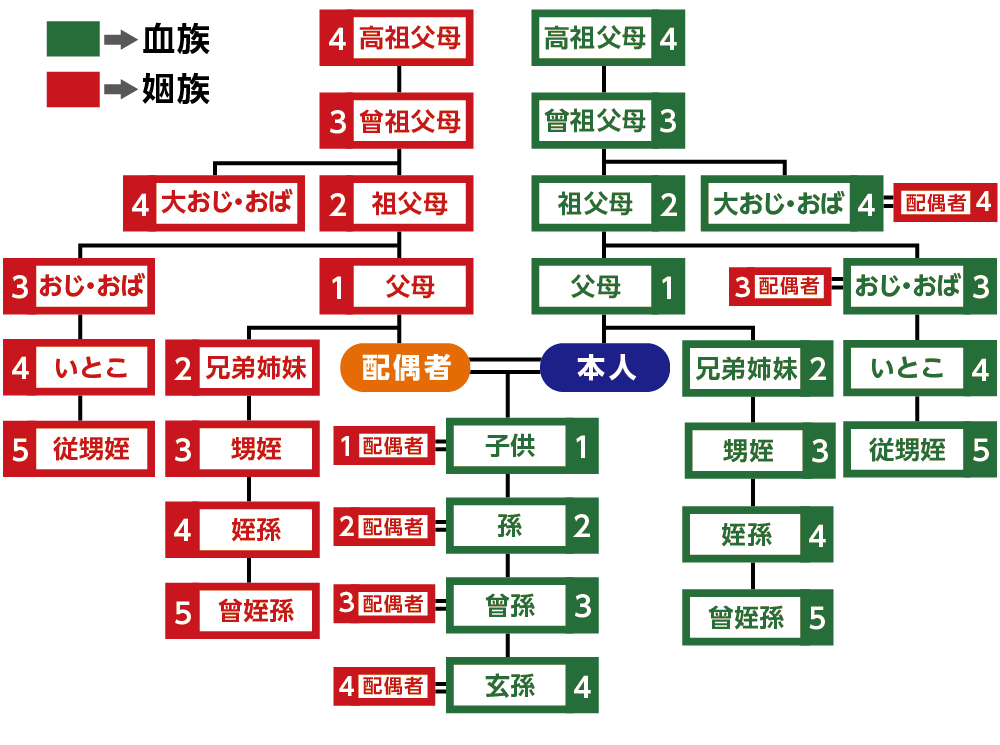

親等とは、自分から見てどれだけ血縁的に近いかを表す数字(単位)です。民法では、親族関係の遠近を数値で示すためにこの「親等」が用いられます。数字が小さいほど関係が近く、数字が大きくなるほど関係は遠くなります。たとえば、父母や子どもは一親等、祖父母や兄弟姉妹は二親等、いとこは四親等にあたります。

また、親等には「血族」と「姻族」の2種類があります。「血族」とは自分と血縁関係にある親族を指し、「姻族」とは自分の配偶者の血族、つまり結婚によって親族関係になった人を指します。民法上、親族とは「配偶者・六親等内の血族・三親等内の姻族」と定義されており、直系血族、兄弟姉妹、配偶者は扶養義務があります。

直系血族や兄弟姉妹、配偶者のすべてが生活に困窮して、経済的な支援が困難なときは、家庭裁判所の審判によって「三親等内の親族」が扶養義務者になることがあります。

相続においても、相続人の範囲や相続税の負担に影響を与えるため、親等に関する正確な知識と理解は重要です。

2.親等の数え方

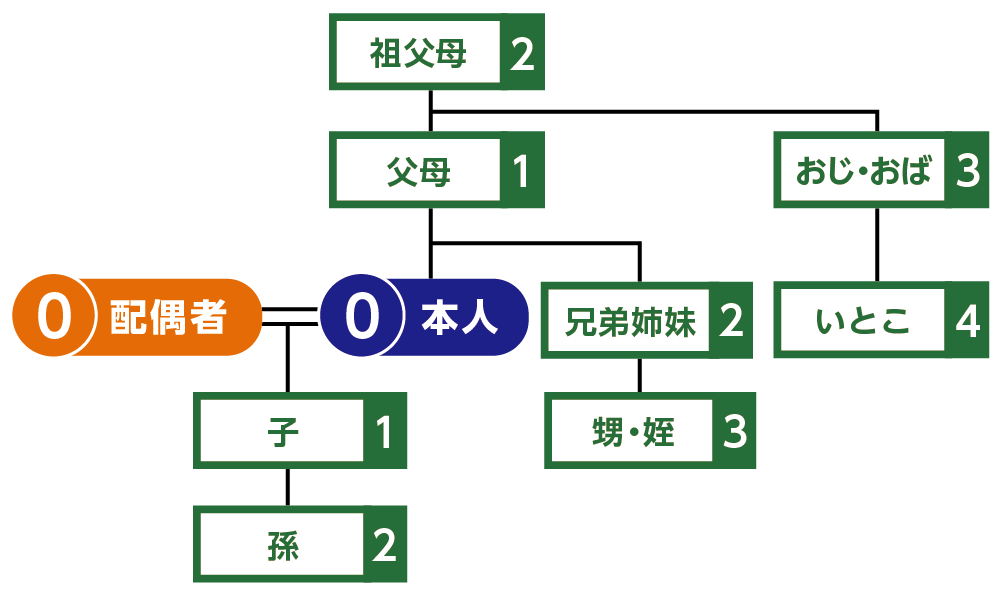

親等は、自分または配偶者を「起点(0)」として、血縁関係をたどりながら1世代ごとに1親等ずつ加算していきます。以下で、具体的な例を交えながら見ていきましょう。

2-1.一親等は父母と子のみ

一親等とは、自分と直接つながっている世代、つまり上下1世代の「父母」と「子」を指します。

・父母(⓪本人→①父母)

・子ども(⓪本人→①子)

2-2.兄弟姉妹・孫は二親等

二親等は、2世代分の距離がある血族にあたります。同じ親から生まれた兄弟姉妹も、親を1世代挟むため二親等になります。

・兄弟姉妹(⓪本人→①父母→②兄弟姉妹)

・祖父母(⓪本人→①父母→②祖父母)

・孫(⓪本人→①子→②孫)

2-3.配偶者は一親等ではない

意外に思われるかもしれませんが、配偶者は血縁関係にないため親等には含まれません。ただし、相続においては常に法定相続人となる特別な存在です。詳細は第4章で解説します。

3.何親等?数え方に注意が必要なケース

家族関係が多様化する現代では、親等の数え方が一筋縄ではいかないケースがあります。次に、親等の数え方で特に注意が必要な例を紹介します。

3-1.離婚しても実子は一親等

離婚して親権がなくなったとしても、実の子との法律上の親子関係が残っていれば一親等です。生活を共にしていなくても、親等には影響しません。

3-2.養子・養親は一親等

養子縁組をすると、法律上の親子関係が成立します。そのため、養子や養親も一親等として扱われます。血のつながりは関係ありません。

3-3.再婚相手の連れ子は一親等

再婚した配偶者の子ども(連れ子)は一親等に該当します。ただし、相続においては養子縁組をしているかどうかにより、相続権の有無が異なるため、注意が必要です。

養子縁組を行った場合、法律上の親子関係が成立するため、連れ子は法定相続人となり、実子と同じ法定相続分となります。(一親等の血族)。一方、養子縁組をしていない場合は、連れ子は配偶者の親族となり、法定相続人にはなりません(一親等の姻族)。

3-4.内縁関係の子は認知すれば一親等

内縁関係で生まれた子どもでも、父親が認知していれば法律上の親子関係が成立し一親等として扱われます。しかし、父親の認知がない場合は親子関係が認められず、一親等には該当しません。

4.相続における親等の注意点

相続においては、親等の理解が重要ですが、いくつかの注意点があります。

4-1.法定相続人は親等だけで決まらない

法定相続人は、配偶者と血族ですが、民法で、相続人になれる人の範囲や順位が定められており、親等の近さだけで決まるわけではありません。配偶者は常に相続人となり、それ以外の相続人は以下の優先順位で決まります。

第1順位:子(または代襲相続※する孫)

第2順位:父母や祖父母(直系尊属)

第3順位:兄弟姉妹(またはその子)

※代襲相続とは本来相続人となるはずであった人が、相続開始前に亡くなっていた場合などに、その人の子が代わりに相続すること

たとえば、第2順位の場合は、二親等の祖父母よりも一親等の父母が優先されます。父母がすでに亡くなっているときに、祖父母が相続人になります。

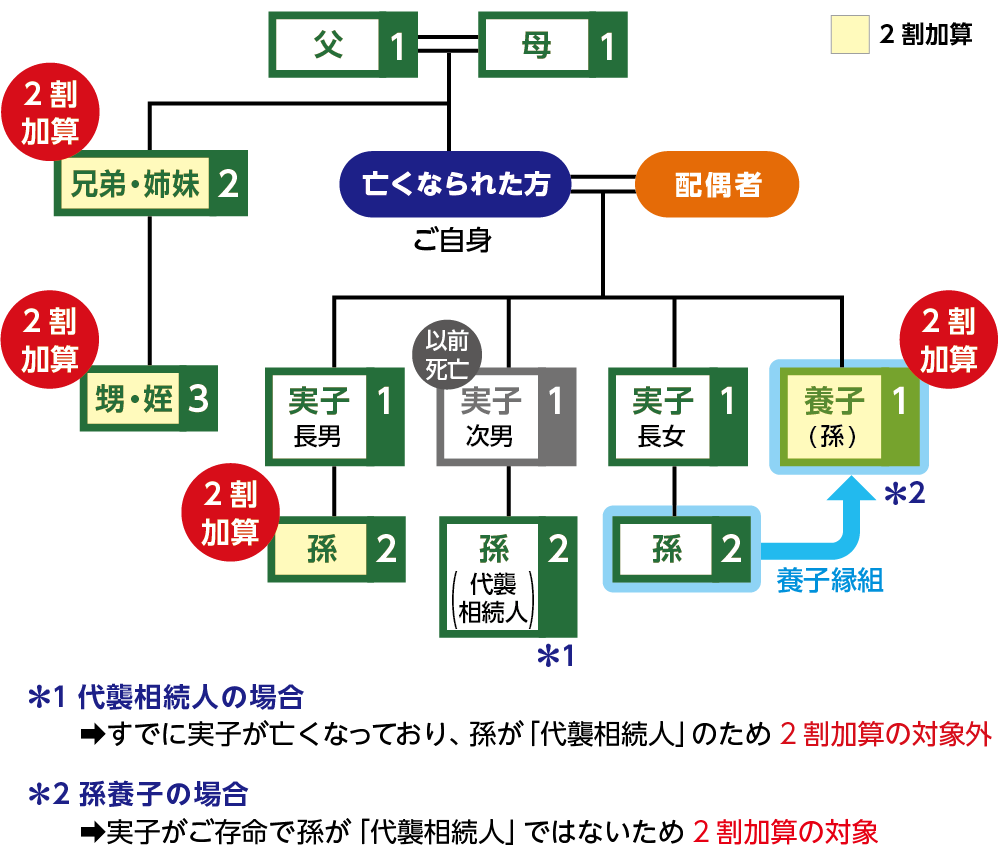

4-2.配偶者と一親等の血族以外の方は相続税2割加算

相続人が「配偶者」または「一親等の血族(子、父母)」以外の場合、相続税が2割加算されます。これは、亡くなられた方との関係が遠い相続人に対して、税の公平性を保つための措置です。

たとえば、兄弟姉妹や孫(代襲相続でない場合)、甥・姪などが対象となります。

5.親等の正しい理解が相続手続きの第一歩

親等は、親族関係を理解し、相続の場面で的確な判断をするために欠かせない知識です。特に、一親等となる方を正しく把握しておくことで、相続人の確定や相続税の2割加算の対象者を理解しやすくなります。親等の数え方はご自身を基準に世代を経るごとに数字を1つずつ足していきます。ただし、養子縁組や再婚、内縁関係、認知の有無など、法律上の関係が絡むケースでは数え方に注意が必要です。

相続税の2割加算のように、親等の違いが税額に大きく影響する場合もあるため、正確な知識を身につけ、将来的な相続手続きを安心して進められるようにしましょう。

親等の判断に迷ったり、相続人の範囲や税金について不安がある場合は、相続に強い専門の税理士にご相談されることをおすすめします。

- 監修者情報

- OAG税理士法人 相続チーム 部長奥田 周年

専門分野:相続税、事業承継

(東京税理士会:登録番号83897) 1994年OAG税理士法人に入所。承継相続分野における第一人者として、相続を中心とした税務アドバイスを行うほか、事業承継や相続関連で多数の著書を執筆、監修するなど、幅広く活躍している。