相続が発生した翌年に住民税を相続人が納税すべき理由と納税方法

「あれっ、亡くなった旦那の住民税の納付書が送られてきた・・・亡くなったのにどうしてだろう?」

すでに亡くなられた方の住民税の納税通知が届いて驚かれていることかと思います。

また、届いた通知に対して住民税を納税すべきか、それとも誤送付の可能性があるので問い合わせをすべきかお悩みのことと思います。

住民税は、前年の所得に対して課税され翌年に納税する税金となります。

よって、亡くなられた前年の収入に対しては、今年住民税の納税義務が発生します。

亡くなられた場合でも、今年の納税対象となる住民税は免除されませんので納税が必要となります。

本記事では、お手元に届いた住民税の納税通知は誰がどのように納税すればよいのか、また、亡くなられた翌々年からはどうなるのかについて、ご説明していきます。

Contents

1. 亡くなられた方の未納の住民税は相続人が納税する義務あり

旦那さまが亡くなられてから数か月後に住民税の納税通知書が届いた場合、亡くなられた方の未納の住民税の納税通知となりますので、納税する必要があります。

亡くなられた後に届いた住民税の納税通知書であっても、誤送付ではありませんので捨てたりしないように気を付けましょう。

住民税は個人事業主の方など給与所得ではない方と、会社勤めなどで給与所得の方では納税方法が異なります。個人事業主の方など給与所得ではない場合は普通徴収といって、一括もしくは4回の分割で納税します。

一方、給与所得の場合には特別徴収といって、12分割した金額が給与から天引きされます。

いずれの場合にも未納の税金に対しては、納税通知書が届きます。

2.亡くなられた方の住民税は翌年に納税するもの

亡くなられた際には時期にもよりますが、昨年の住民税の残額(1月の場合)と今年納税予定の住民税を納税する必要があります。住民税は1月1日基準ですので、1月1日にご健在の場合には前年の収入に対する住民税の納税義務があります。

住民税は昨年の1月1日から12月31日までの収入に対して、今年納税するというルールの税金です。

今年旦那さまが亡くなられた場合には昨年の収入に対する今年納税通知書が届きますので、その金額分を一括または分割で納税をします。亡くなられても免除される税金ではありませんので、必ず納税しましょう。

図1:相続人には未納の住民税を支払う義務がある

※住民税について詳しくは、こちらを参考にしてください。(当サイト内)

関連記事

3.未納の住民税は相続財産から納税しても大丈夫

未納の住民税は本来、亡くなられた方が納税すべき税金ですので相続財産から納税しても問題はありません。相続人全員に納税の連帯義務が発生しますので、財産を分割する前であれば他の相続人の承諾を得て相続財産から納税されることをおススメします。

この場合、遺産分割協議で納税の原資の取得者と未納住民税の承継者を決めます。分割後であれば、未納の住民税を承継した人が支払います。

また、相続税の申告義務がある場合には、未納分の税金は債務計上することができますので、納税した金額分は相続税の対象財産にはなりません。

※債務控除について詳しくは、こちらを参考にしてください。(当サイト内)

関連記事

4.住民税の納税は相続人代表者を決めておこなう

未納分の住民税について、実際にはどのように納税するのか、一括で納税すべきなのか分割できるのかについて、具体的な方法をご説明します。

4-1.相続人代表者はまとめて納税をする担当

未納の住民税を相続人が納税する場合に、相続人がそれぞれ納税するなど分割することはできません。

よって、相続人の中で実際に誰が代表して住民税の納税手続きをおこなうのかを決めていただき、その方が相続人代表者として納税する旨を管轄の役所に届け出ます。

この届け出は、住民税の納税に関する相続人代表者という意味であり、他の手続きすべてに関して相続人代表者になったという意味でもなく、何か特別な効力を持つものではありません。

住民税に関しては、役所に相続人代表者を届け出れば、それ以降の納付書は相続人代表者宛に届きますので、届いた納付書で納税することができます。

また、一定期間届け出がない場合には、役所が任意で相続人代表者を決め、納付書を送ってくる場合もあります。

図2:相続人代表者届出書の見本

4-2.住民税は相続人全員で負担する

未納の住民税は相続人全員の連帯債務となりますので、全員が納税費用を負担する必要があります。相続財産から最初に分けておいても良いですし、分割したあとに皆さんから集めても構いません。

納税については4-1のとおりそれぞれが納税手続きをすることはできませんので、相続人代表者が取りまとめて納税することになります。

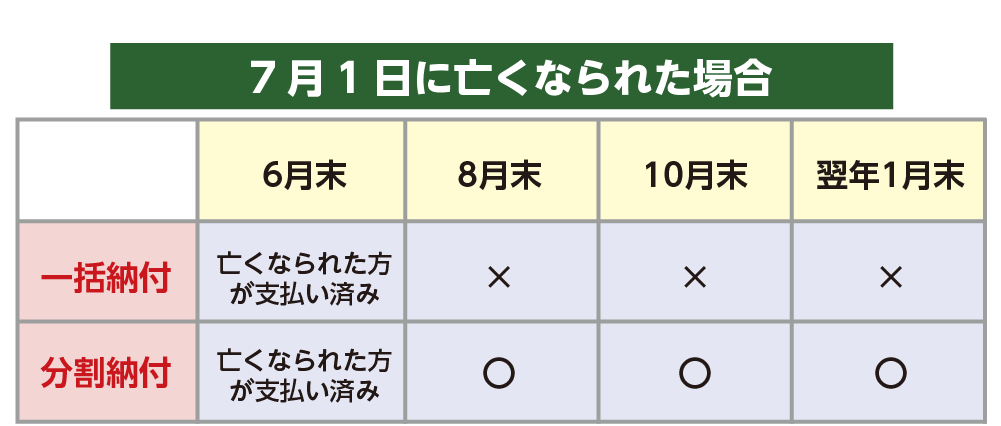

4-3.住民税の納税は一括か分割で支払う

住民税の納税は一括と分割が選択でき、一括の場合は6月末に、分割の場合はおおよそ6月末、8月末、10月末、翌年1月末の4回に分かれます。分割の場合の納税月は、役所によって異なりますので、管轄の役所にお尋ねください。

表1:7月1日に亡くなられた場合の今年納税分の住民税の取り扱い(来年は全額)

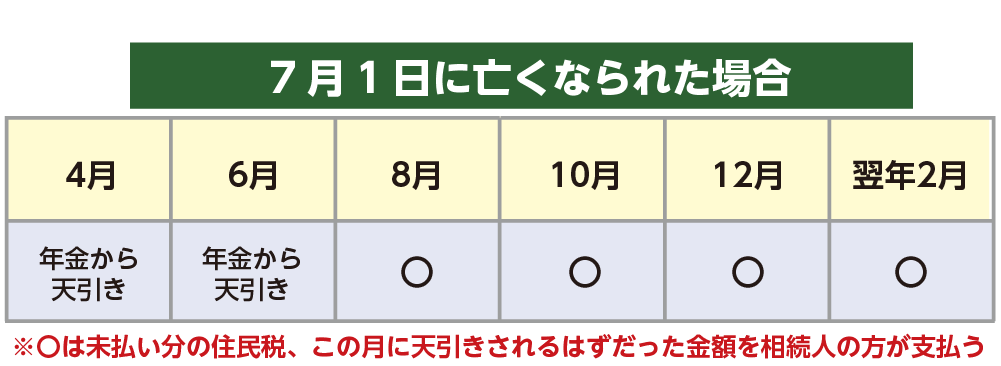

4-4.年金や給料からの天引きだった場合は普通徴収に切り替わる

住民税が給与や年金から差し引かれていた方が亡くなられた場合、給与や年金支給が停止されるため差し引けなかった残りの住民税は相続人が納税することになります。

表2:年金が停止された場合の残額の考え方

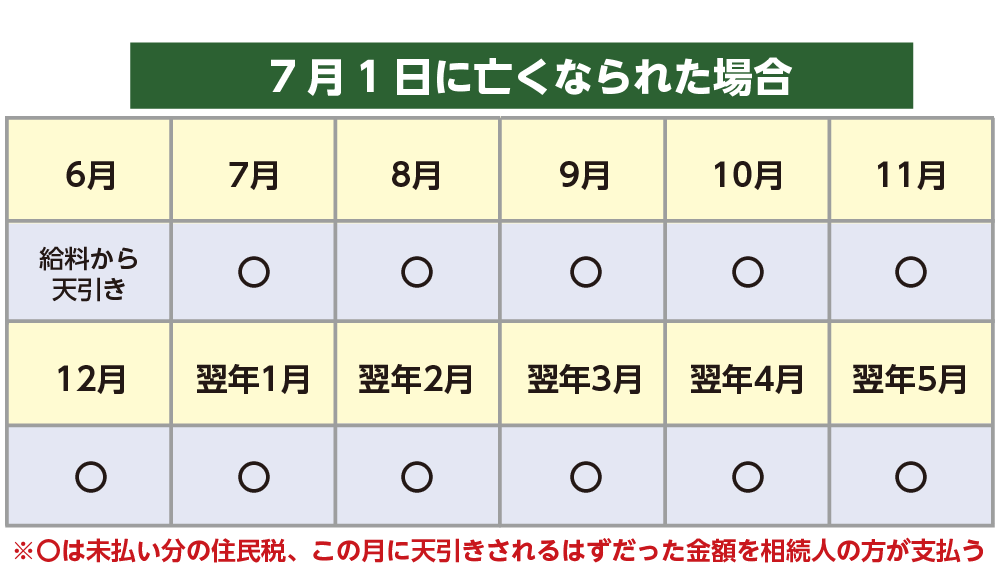

住民税が給料から天引きされていた方が亡くなられた場合も、天引きできなかった住民税は相続人が納税することになります。

給料から天引きされる場合は6月から翌年5月までが1年分となりますので、前年度分の収入から計算された住民税を6月から分割して天引きしていきます。

亡くなられたあとは、勤務先の方が天引きから納税への切り替えをおこなってくれます。切り替えたあとは、一括か分割を選択することになります。

表3:給料から天引きされていた場合の残額の考え方

5.相続放棄した場合は納税義務がなくなる

多額の借金がある方が亡くなられた場合、相続放棄をする旨を期限内に家庭裁判所に申し出ることによって、預貯金や有価証券などのプラスの財産も借金などのマイナスの財産もすべての財産を相続しなくても良くなります。

相続放棄をした場合、住民税の納税義務も引き継がなくてよいことになります。相続放棄が認められれば、初めから相続人ではなかったとみなされるためです。

※相続放棄について詳しくは、こちらを参考にしてください。(当サイト内)

関連記事

6.相続人が相続した後の住民税の変化

奥さまが旦那さまの扶養にはいられていた場合、旦那さまが亡くなられた後は住民税をどうしていけば良いか心配ですよね。旦那さまが亡くなられた後の住民税の変化についてご説明いたします。

6-1.相続財産を受け継いでも影響は無い

旦那さまの財産を相続した場合には多くの所得があったような感覚になりますが、相続した財産額は翌年の住民税に影響はありません。

相続で受け継いだ財産は相続税の対象財産であり、例え納税額が0円であっても他の税金には影響を与えることはありません。

6-2.奥さまが遺族年金をもらう場合には影響がない

年金で生活をされていたご夫婦のうち、旦那さまが亡くなられた場合には奥さまは今後、遺族年金等で生活されていくことになるでしょう。

遺族年金は住民税が非課税となりますので、遺族年金と貯蓄等による生活をされる場合には、住民税はかかりません。

6-3.残された奥さまが収入を得ると非課税にはならない

奥さまが専業主婦であった場合には、奥さまには所得がありませんので住民税の対象外でした。

しかし、旦那さまが亡くなられたあと今後の生活を考えて、奥さまご自身が働いて収入を得るようになった場合には、その所得額によっては住民税が課税される可能性があります。

図3.奥さまがパート収入を得るイメージ

7.まとめ

亡くなられた方の未払いの住民税に関する考え方はご理解をいただけましたでしょうか。

大切なことは1月1日時点でご健在の場合には、前年度の所得に対して住民税が課税され、未払いの住民税が発生する可能性が高くなります。その場合には相続人が代わって納税義務を引き継ぐことになります。

給与等からの天引きで納税していたのか、一括納税または分割納税だったのか、どのような方法で住民税を納税したかによって異なってきますが、納税通知書に沿って住民税を遅延なく納税していただければと思います。

相続人代表の方は大変ですが、納付の手続きをおこなってください。

なお、相続税の申告が必要な際には、未納の住民税を債務控除の対象とすることができます。

相続の際に訪れる住民税の取り扱いについての疑問に対して、考え方をご説明しました。

相続の手続きには住民税以外にも疑問点や不安な点があることも多いと思います。税金が伴う内容であればまずは相続に詳しい税理士に一度ご相談いただければと思います。