無料面談はこちら

about

「税理士と国税OB」の視点での

卓越した相続サポートで

最良な選択へ導きます

国税OBは、税法や税務審査のプロセスを深く理解しているので、

確実な法令遵守の上で最良の相続税申告を実施できます。

相続税申告は、不動産の評価や事業承継、海外資産の扱いなど、

難易度が高い課題も多いです。そのような課題も国税OBであれば、

国税庁での経験と豊富な知識を活かし、適切に対応することが可能です。複雑な相続であっても必ずお客様をベストな選択へ導き、

最良の相続税申告を行います。

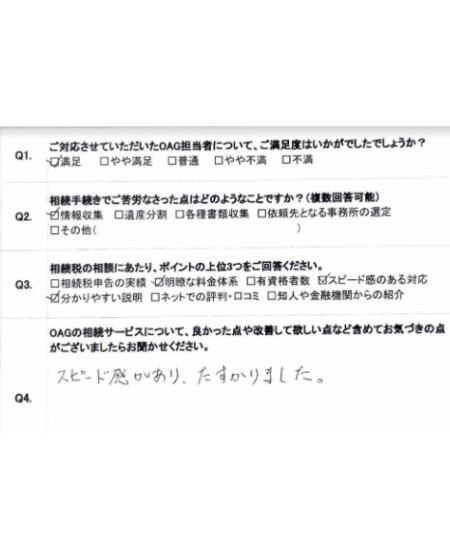

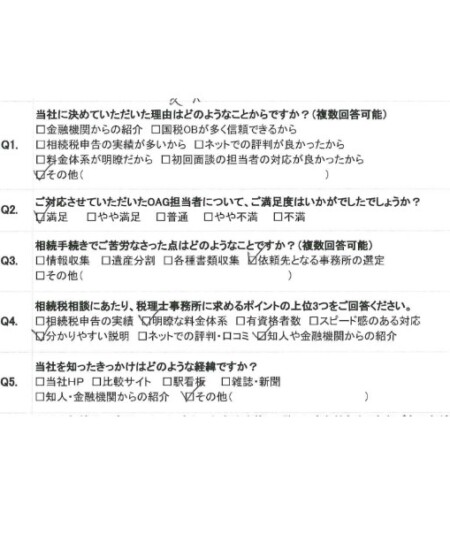

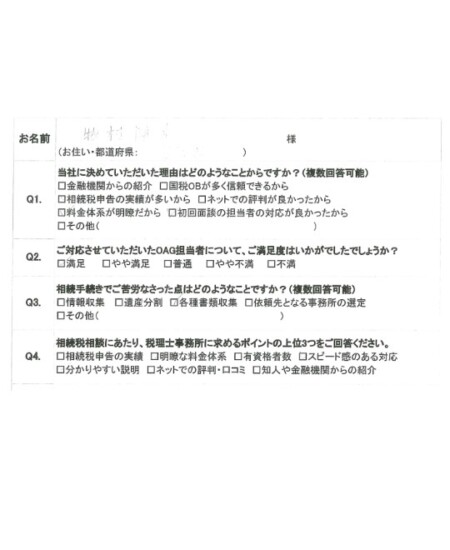

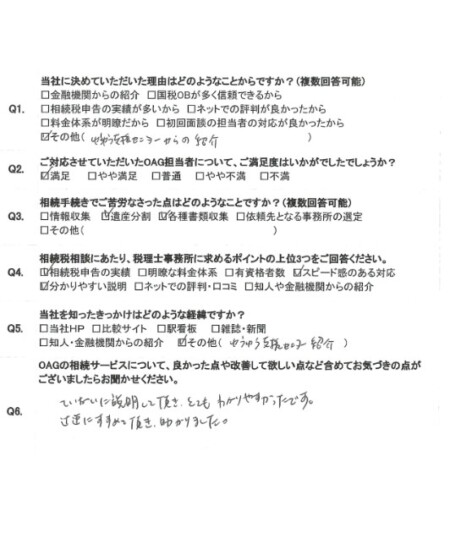

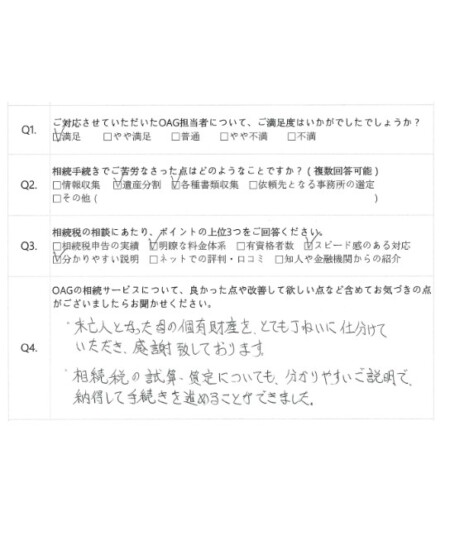

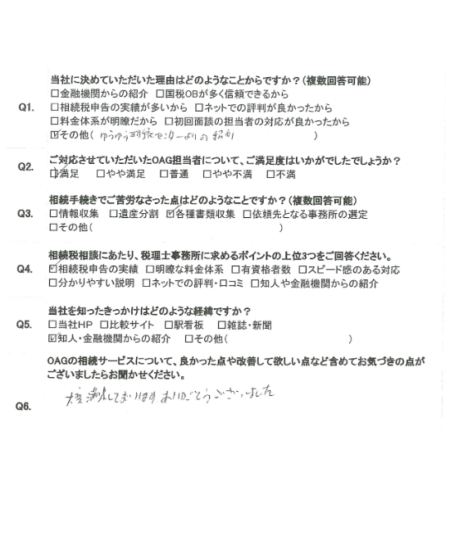

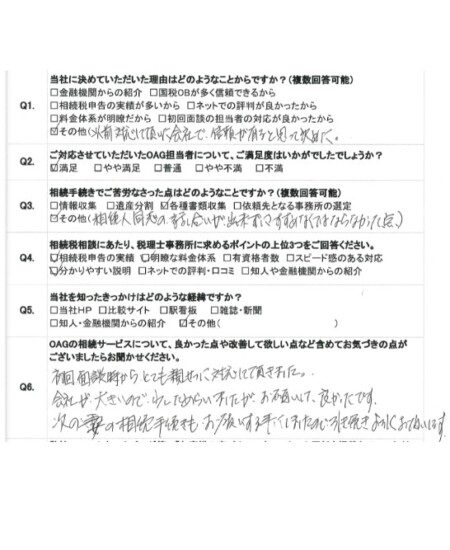

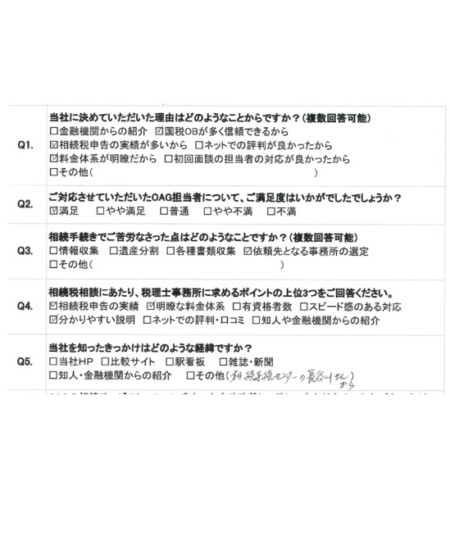

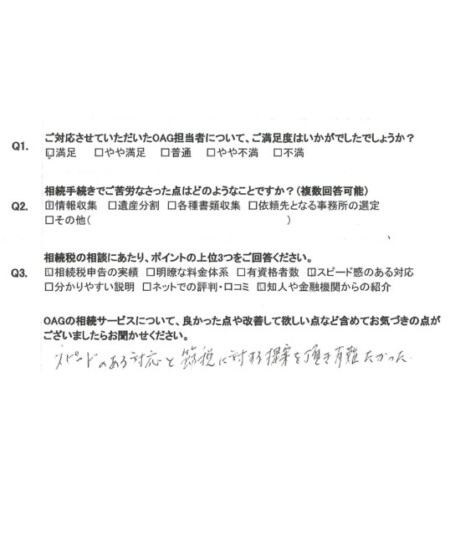

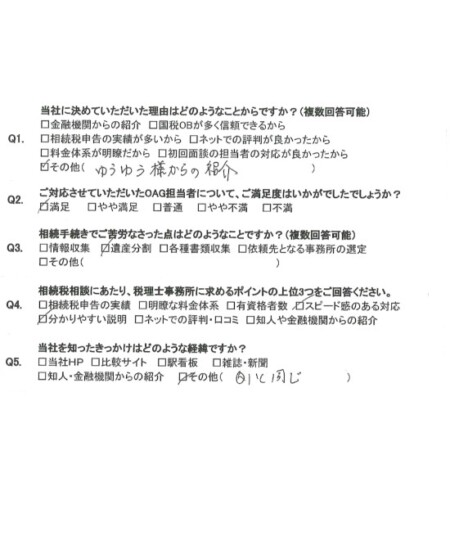

voice

お客様の声

OAG税理士法人

選ばれる8つの理由

国税OB立ち上げ税理士法人で

設立35年の歴史があること

設立35年の歴史があり、さらに国税局OBのベテランが数多く常駐しているので安心してお任せいただけます。

国税OBに依頼するメリット

国税OBとは、国税局や税務署といった税務に関する行政機関など課税側に勤務経験を持つ税理士です。国税OBだからこそできる税務調査のアドバイスを受けられます。

元国税庁長官 可部哲生氏を社外取締役として招聘し、

より双方の視点でお客様に寄り添います。

プロフィール

詳しく見る

1985年に東京大学卒業後、財務省(旧大蔵省)に入省し、米国留学(ハーバード・ロー・スクール修了、サリバン・クロムウェル法律事務所勤務)、証券局、税務署長、総理大臣秘書官室、銀行局、国税局、主計局、国際局等を経て、2002年には外務省在アメリカ合衆国日本国大使館参事官、以後、総務省行政管理局管理官、主計局主計官、大臣官房審議官、主計局次長、大臣官房総括審議官、理財局長等を歴任されました。また、2020年には国税庁長官に就任し、退職後は財務省顧問となり、現在は弁護士、ニューヨーク州弁護士および米国公認会計士として、東京大学大学院ビジネスロー・比較法政研究センター客員教授等を務めています。

相続専門の税理士が対応いたします

申告実績300件以上の

スペシャリストも在籍

これまで300件以上の相続税申告に携わった相続のスペシャリストや、士業系の有資格者も150名以上在籍しております。

guide & Flow

相続税申告手続きガイド

・依頼の流れ

相続が発生すると各期限までに行う手続きが多数発生します。

相続が起きたときの手続きを丁寧に解説します。

相続申告依頼の流れ

-

01

初回無料面談ご予約

-

02

初回無料面談

-

03

お見積り

-

04

ご契約

-

05

資料収集のお願い

-

06

相続税試算のご報告

及び分割協議 -

07

相続税申告書の作成

及び押印 -

08

相続税の申告及び納税

-

09

各提携先のご紹介

q&a

よくあるご質問

-

- Q.《死亡保険金~契約上の受取人が被保険者よりも先に死亡している場合②~かんぽ生命の場合》

- A.Q.誰が保険金受取人になるのでしょうか? 先日、兄が亡くなったのですが、下記のようなかんぽ生命の生命保険契約がありました。しかし、契約上の保険金受取人が以前死亡していた兄の妻になっています。 誰が保険金受取人になるのでしょうか? <生命保険契約の内容> 契約者 兄 被保険者 兄 保険金受取人 兄の嫁 A.かんぽ生命保険の「遺族制度」で定められた、亡くなられたお兄様のご遺族(兄に子・父母・孫・祖父母がいない場合、兄弟である相談者様)が受取人となります。 契約上の保険金受取人が被保険者より先に死亡していた場合、通常その保険金については保険金受取人の相続人が受取人になります。 ただし、生命保険契約がかんぽ生命である場合、独自の規定がありますので注意が必要です。かんぽ生命の保険金受取人が先に死亡し、受取人を変更していない場合は「受取人無指定」の状態となり、「遺族制度」の対象となります。 「遺族制度」とは、簡易生命保険契約とかんぽ生命保険契約独自の制度で、死亡保険金受取人無指定状態の場合の受取人を定めています。下記のとおり第1~第8順位があり、先順位の方が保険金の受取人となります。 ①被保険者の配偶者(内縁関係を含む) ②被保険者の子 ③被保険者の父母 ④被保険者の孫 ⑤被保険者の祖父母 ⑥被保険者の兄弟姉妹 ⑦被保険者の死亡当時、被保険者の扶助によって生計を維持していた方 ⑧被保険者の死亡当時、被保険者の生計を維持していた方 参考:《死亡保険金~契約上の受取人が被保険者よりも先に死亡している場合~》 ■ご不明な点がございましたら、OAG税理士法人までお問い合わせください。

- Q.

-

- Q.相続登記が未了であっても土地を国に帰属させることはできますか?

- A.Q.相続した土地を国庫に帰属させたいのですが、取得者である相続人に相続登 記してなくても可能でしょうか? A.相続登記が未了であっても、相続した土地を国庫に帰属させることは可能です。 ただし、相続により取得した土地の所有者であることを証明する書面(遺産分割協議書や戸籍事項証明書等)を申請書に添付する必要があります。 また、どんな土地でも国に帰属させることができるのではなく、国に帰属させるためには、土地の条件などもあることから、制度の詳細や申請手続きについては、弁護士・司法書士・行政書士などの専門家にまずはご相談されることをおすすめします。 ■ご不明な点がございましたら、OAG税理士法人までお問い合わせください。

- Q.

-

- Q.質問応答記録書に署名が必要でしょうか?

- A.Q.質問応答記録書への署名は必要ですか? 税務調査があり調査官から「質問応答記録書へ署名してください」と言われています。署名しなければならないでしょうか? A.拒否することは可能です。 質問応答記録書への署名については拒否できます。もちろん内容について間違いがないのであれば、署名することで税務調査がスムーズに終了することが考えられます。 ただし、質問応答記録書は税務署が重加算税を課すために作成されるケースがあり、事実でない部分がある場合には調査官に訂正を申し出る必要があります。 修正申告の勧奨に納得ができない、調査官から質問応答記録書への署名を強要されているなどご自身での対応が難しい場合は税理士に相談するか、行政指導の中止等の求めを提出するなど専門家にご相談されることをおすすめします。 ■ご不明な点がございましたら、OAG税理士法人までお問い合わせください。

- Q.

column

相続コラム

相続に関する役立つ知識を

解説しています。