公正証書遺言の遺留分を取り戻す完全ガイド!遺留分の計算方法と時効

「公正証書遺言が見つかったけれど遺留分を請求できるのだろうか…。」

「公正証書遺言書は公証人が作成した遺言書だから、その内容通りに相続しなければならないのよね…」

長男に家業を継いでもらいたいので相続財産を多く引き継がせたい、あるいは介護やお世話をしてくれた方に多く財産を譲りたいという思いから、法定相続分と異なる割合の遺言書を作成される方は多くいらっしゃいます。公正証書遺言の内容があまりに不公平だった場合でも、絶対にその遺言内容に従わなければならないものなのか…と疑問に思われていることでしょう。

遺留分とは、法定相続人が最低限相続できる財産の割合です。遺言内容が遺留分を下回る内容だった場合、法定相続人は遺留分を請求することができます。

本記事では、公正証書遺言であっても遺留分は請求できるのか、遺留分を請求できる人や請求できる割合について詳しくご説明いたします。注意すべき遺留分侵害額請求の方法や、請求ができなくなる時効についても参考にして頂ければと思います。

Contents

1. 公正証書遺言でも遺留分を取り戻せる

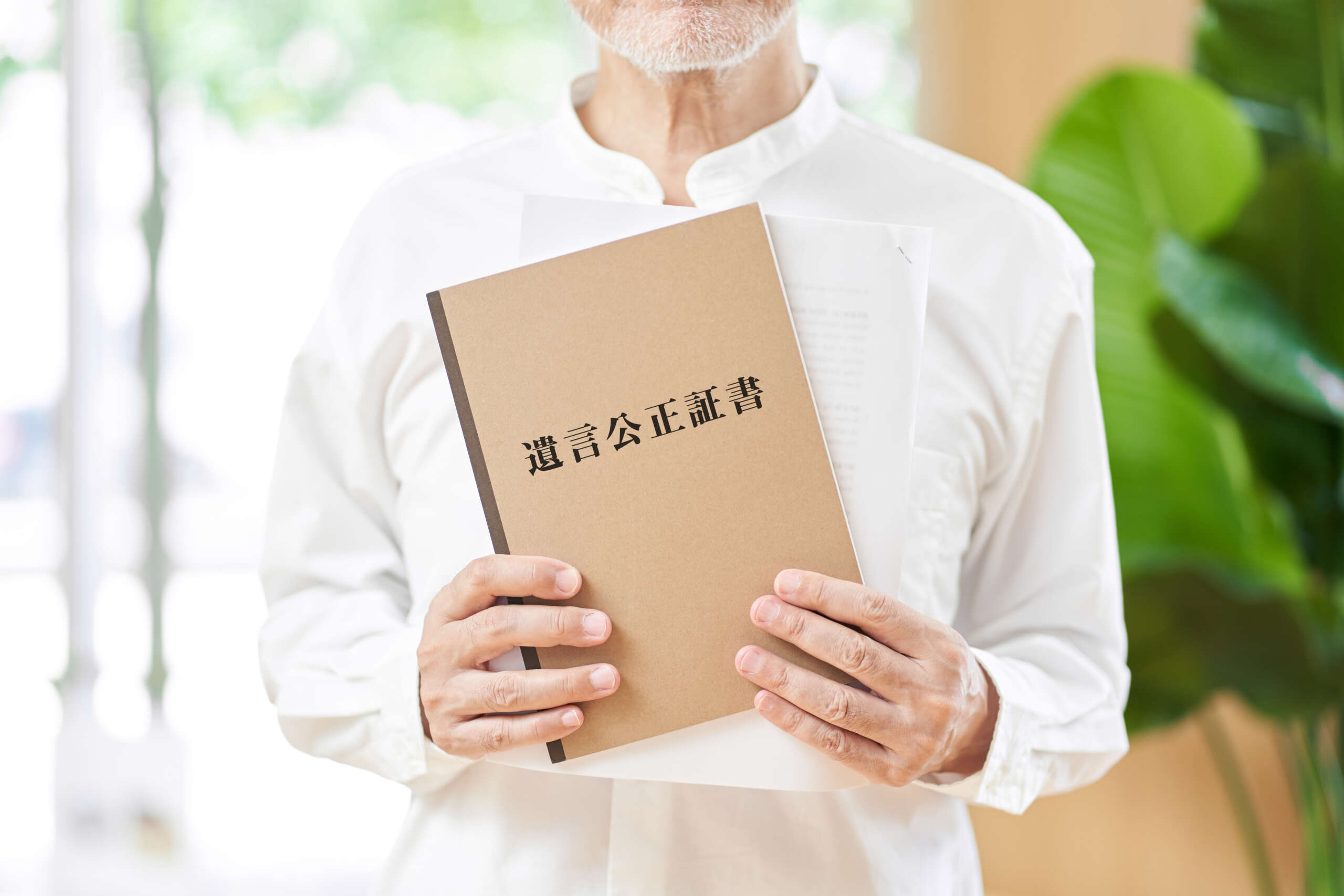

公正証書遺言は証人2名の立ち会いのもとで公証役場で作成されるため、法的な信頼性が高い遺言といえます。公証人が作成するので、書式の不備で無効になることがありませんので、遺言の内容が最低限取得できる相続分である「遺留分」を下回る場合でも、遺言自体は有効です。

遺言の種類に関わらず、遺留分を侵害された一定の法定相続人は、遺留分の請求を主張し(遺留分侵害額請求権)、遺留分を侵害している人(財産を多くもらった人)からの遺留分に相当する金銭の支払いを求めることができます。

図1:公正証書遺言であっても侵害されている場合は遺留分請求を主張できる

法定相続人が亡くなられた方のお子さん(長男と次男)2人だった場合

長男・次男の法定相続分は2分の1ずつとなり、さらにその半分が遺留分の限度額と考える

※公正証書遺言について詳しくはこちらをご覧ください。(当サイト内)

関連記事

※遺言書と遺留分の権利について詳しくはこちらをご覧ください。(当サイト内)

関連記事

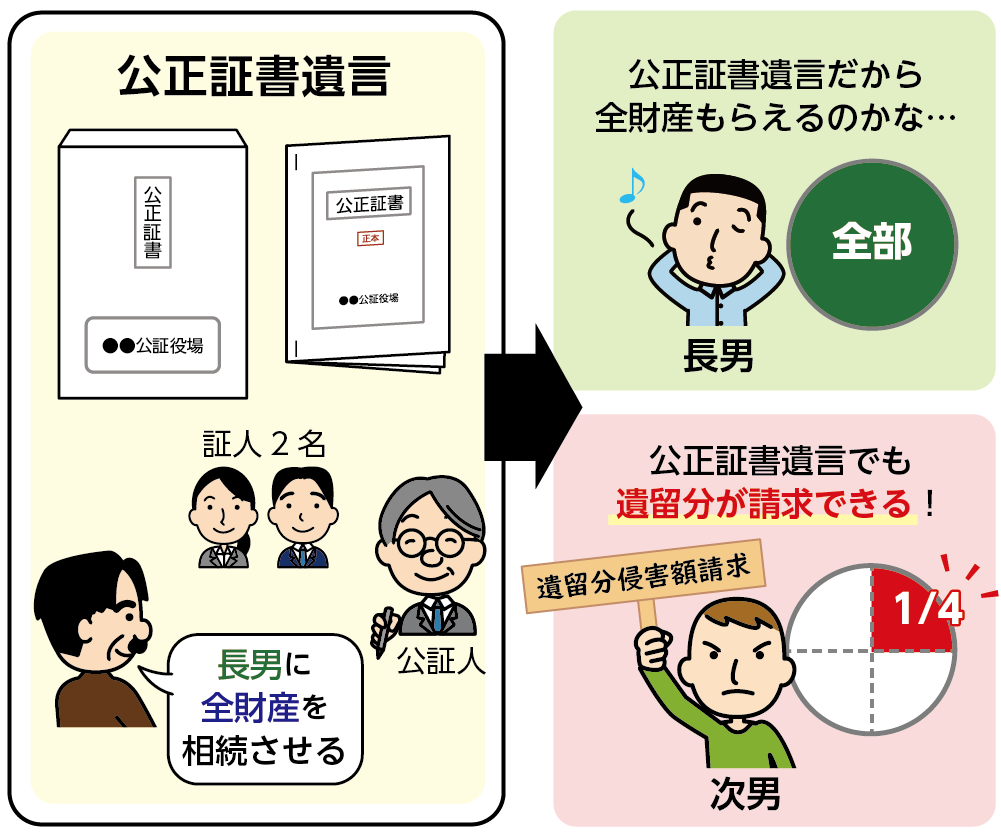

2. 遺留分を請求できる人(遺留分権利者)

法定相続人のうち「配偶者」「子・孫」「父母・祖父母」のみ、遺留分を請求できる権利が認められています(遺留分権利者)。亡くなられた方のご兄弟(姉妹)には遺留分請求の権利はありません。

相続人がお子さんのみで相続分に差がある場合は、遺留分が問題になることが多いと思います。お子さんがいらっしゃらないご夫婦で、相続人が配偶者様と亡くなられた方のご兄弟様の場合、ご兄弟様(姉妹)には遺留分請求を主張する権利がみとめられないため、請求することはできません。

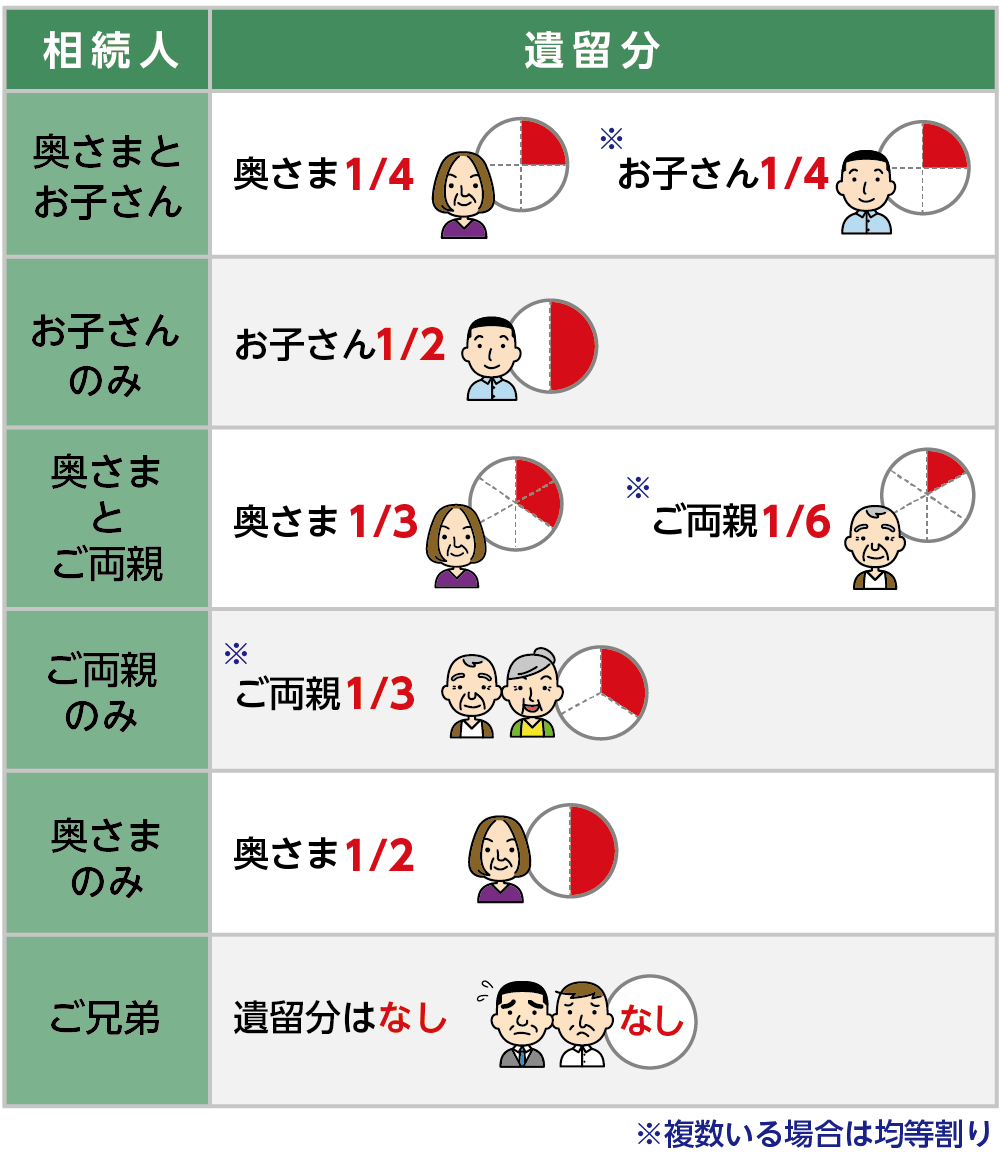

図2:遺留分を請求できるのは亡くなられた方のご兄弟(姉妹)以外の相続人

2-1.遺留分の割合

遺留分の割合は、法定相続人の組み合わせや人数により異なります。遺留分の合計は、相続人がご両親のみである場合は遺産の1/3、配偶者やお子さんが含まれる場合は遺産の1/2になります。お子さんが複数いる場合などは均等に割ります。

たとえば、相続人が配偶者である奥さまとお子さんひとりの場合、2人の遺留分の合計は遺産の1/2になります。遺留分の割合は、奥さま1/4、お子さん1/4となります。

図3:遺留分の割合

【事例①】

法定相続人:長男、長女、次男

相続財産:6,000万円

「長男に全財産を相続させる」という公正証書遺言だった場合

お子さん1人あたりの遺留分:6,000万円×1/2(遺留分割合)×1/3(法定相続分)=1,000万円

長女と次男は、長男に対して1,000万円ずつの遺留分を請求できる。

【事例②】

法定相続人:配偶者と長男、長女

相続財産:1,000万円(負債なし)

ただし、亡くなる1年前に長男に対し6,000万円の贈与があった場合

遺留分を計算する際の対象となる財産:相続財産1,000万円+生前贈与分6,000万円=7,000万円

遺留分の割合は配偶者と子、ともに2分の1ずつ

法定相続分は配偶者が2分の1、子は4分の1ずつとなるので

配偶者は、7,000万円×1/2×1/2=1,750万円の遺留分が請求できる。

長女は、7,000万円×1/2×1/4=875万円の遺留分が請求できる。

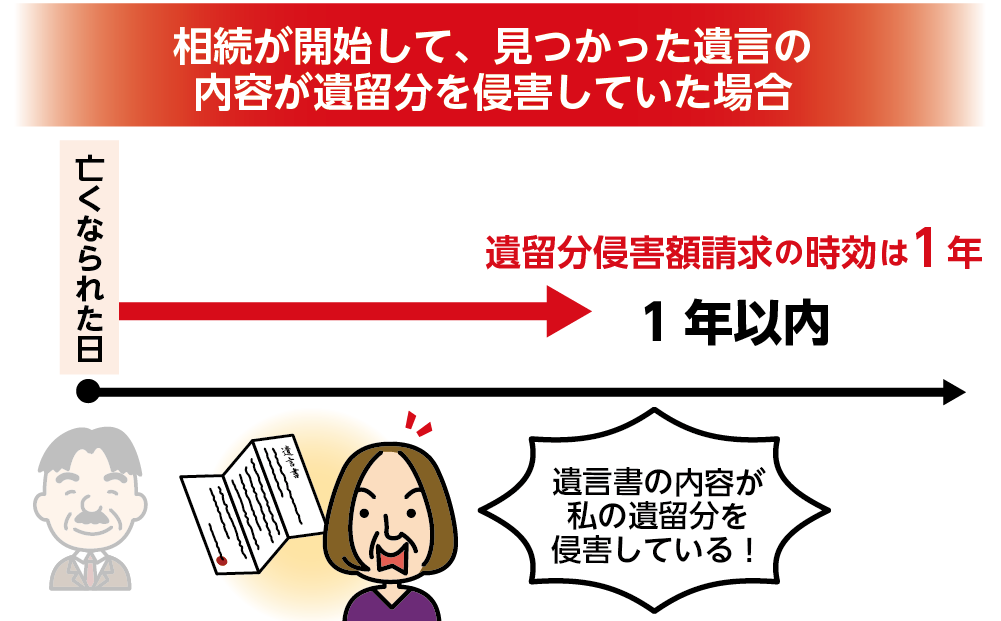

2-2.遺留分の時効

遺留分を請求する権利には時効があり、亡くなられたとき、および遺留分を侵害する遺言があるという事実を知ったときから1年間です。この期間に遺留分侵害額請求を主張しないとき、請求権はなくなります。また、亡くなられてから10年が経過した場合も時効により請求できなくなります。

図4:遺留分侵害額請求の時効は1年

3. 遺留分請求をする相手が複数いたときの順番

亡くなられた方が、複数の人に対して遺言により財産を引き継ぐ遺贈、あるいは生前贈与を行っている場合は、遺留分を請求する順序が決められています。贈与が複数行われたときは、相続発生に近いものから請求することになります。同時期の場合は遺贈・贈与の価額の割合に応じて請求します。遺贈と生前贈与があった場合は、遺贈を受けた人から請求します。

【事例③】

相続人:前妻の子(長女)を含む、長男、次女の計3人

相続財産5,000万円

前妻の子である長女に4,000万円を遺贈、および亡くなる2年前には次女に4,000万円の生前贈与をしていた場合

5,000万円+4,000万円=9,000万円(遺留分の算定の基礎となる価額)

子1人当たりの遺留額は9,000万円×1/2×1/3=1,500万円

長男は、遺贈を受けた前妻の子である長女に対し、1,500万円の遺留分請求権をを主張できる。

4. 公正証書遺言の遺留分請求の注意点

遺言の内容は、遺言者が自由に決めることができますので、たとえ一部の相続人には不公平な内容であっても、その不公平さが遺言書を無効とする理由にはならず、遺言は相続において原則、最優先事項とみなされることになります(1章参照)。

一方で遺留分が侵害されていても、遺留分は必ず請求する必要はあるのでしょうか。相続人全員の同意があれば、遺言書とは異なる内容の遺産分割をすることができます。

4-1.遺留分は請求しなくてもよい

公正証書遺言が遺留分を侵害する内容であっても、亡くなられた方の意思を尊重したい、あるいは他の相続人とのトラブルを避けたい等のお気持ちがある場合、遺留分は請求しないこともできます。

遺留分権利者のひとりが遺留分侵害額請求を行わない場合でも、他の法定相続人の方の遺留分が増えることはありません。

4-2.相続人全員の同意で遺言とは異なる内容で遺産分割できる

遺言がある場合は、原則として遺言の内容に従って遺産分割をおこないます。しかし、相続人全員の同意があれば、誰がどの財産を相続するのかを話し合い(遺産分割協議)、遺言の内容と異なる遺産分割をおこなうことも可能です。遺言による遺贈を受けた受遺者が相続人以外の方の場合は、受遺者の同意も必要です。

また、遺言の内容を実現するための手続きをおこなう遺言執行者が指定されている場合は、遺言執行者の同意も必要になりますが、相続人全員が同意している場合に遺言執行者が反対することは少ないと言えます。

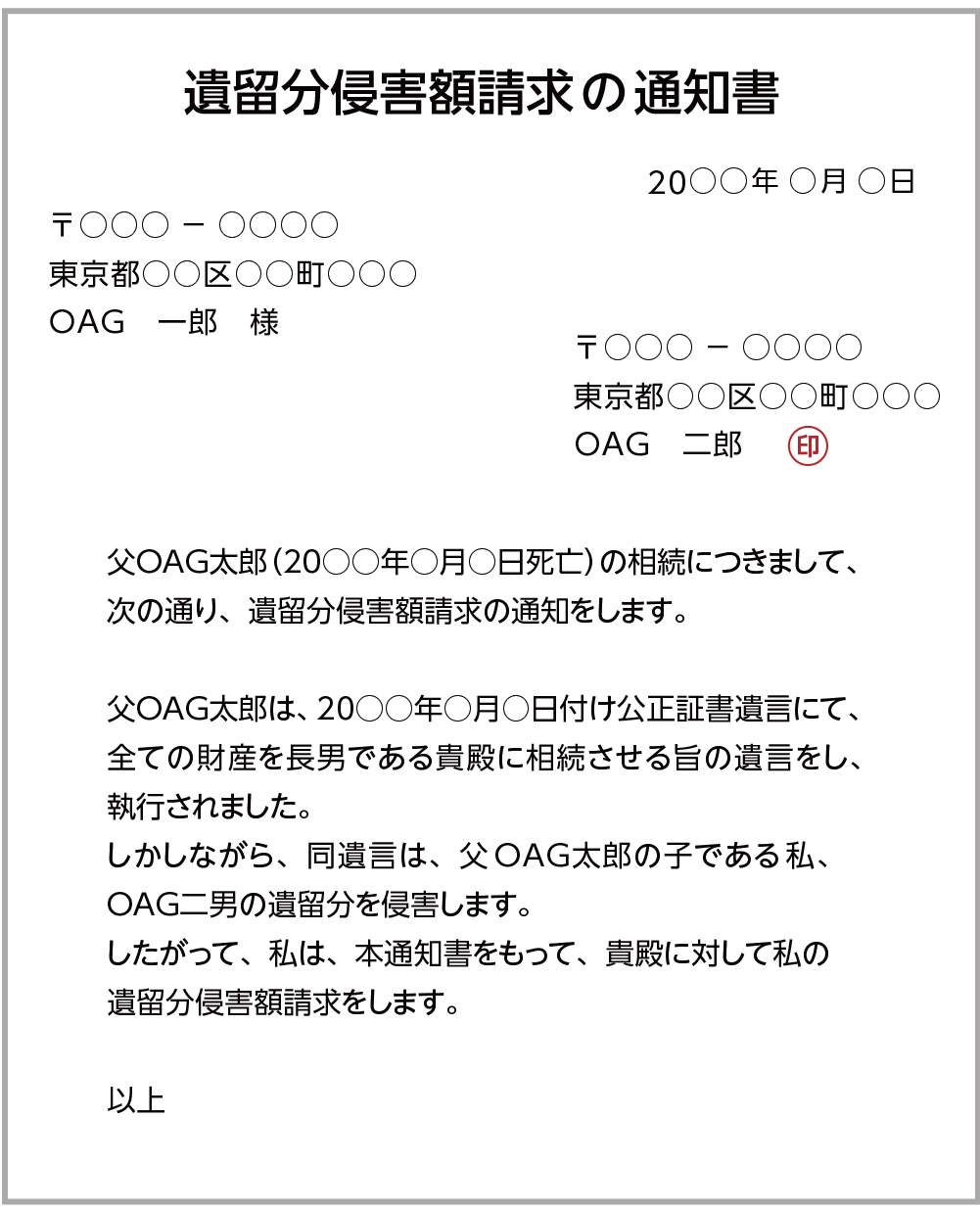

4-3.遺留分侵害額請求は内容証明郵便でおこなう

遺留分侵害額請求の方法について法的な決まりはありませんので口頭でも構いませんが、請求をおこなった証拠が残るように、遺留分侵害額を請求する旨を記載した書面を、配達証明付の内容証明郵便で送付する方法が確実です。遺留分の請求には原則1年という期限がある(2-2参照)ため、請求した日時と遺留分が侵害されているため請求する意思があるということを明示し、相手方に送った事実を証明できるようにしておきましょう。

遺留分の請求をしなければ、遺言の内容が最優先事項となります。

図5:遺留分侵害額請求の通知書

※遺留分侵害額請求について詳しくはこちらをご覧ください。(当サイト内)

関連記事

5.まとめ

公正証書遺言は、公証人が作成するので書式の不備で無効になることはありません。また、遺留分を侵害した内容の遺言書であっても遺言自体は有効です。ただし、遺留分を請求する権利は遺言書の内容より強いため、遺留分が侵害されている公正証書遺言ならば、亡くなられた方のご兄弟以外の法定相続人は遺留分侵害額請求をすることができます。

遺留分は請求しないと取り戻すことはできません。遺留分侵害額請求の期限である亡くなられてから1年以内に、配達証明付の内容証明郵便で請求しましょう。

一方、亡くなられた方の意思を尊重したい場合は、遺留分を請求せずに遺言通りに遺産分割をすることができます。また、相続人と受遺者が遺産分割協議をおこなって全員同意した場合は、遺言と異なる内容で遺産分割することも可能です。

遺留分の請求についてご不安がある方や相続人の間で円滑に交渉したいとお考えの方は、早めに専門家にご相談されることをおススメ致します。