再転相続とは?数次相続・代襲相続との違いや相続税・相続放棄の注意点を解説

- 相続

「祖父の相続が発生して、法定相続人である父が相続の承認や放棄をする前に亡くなった…」

このようなケースは決して珍しくなく、「再転相続」と呼ばれます。

再転相続が発生すると、次のような相続手続きの負担が発生します。

- 相続税の申告が2回必要になる

- 遺産分割協議や登記手続きが複雑になる

- 相続放棄の判断とタイミングに注意が必要になる

本記事では、再転相続の基本的な仕組みから、他の相続との違い、手続き上の注意点、相続放棄に関する判断のポイントまでを、税務や登記の視点も踏まえて解説します。

目次

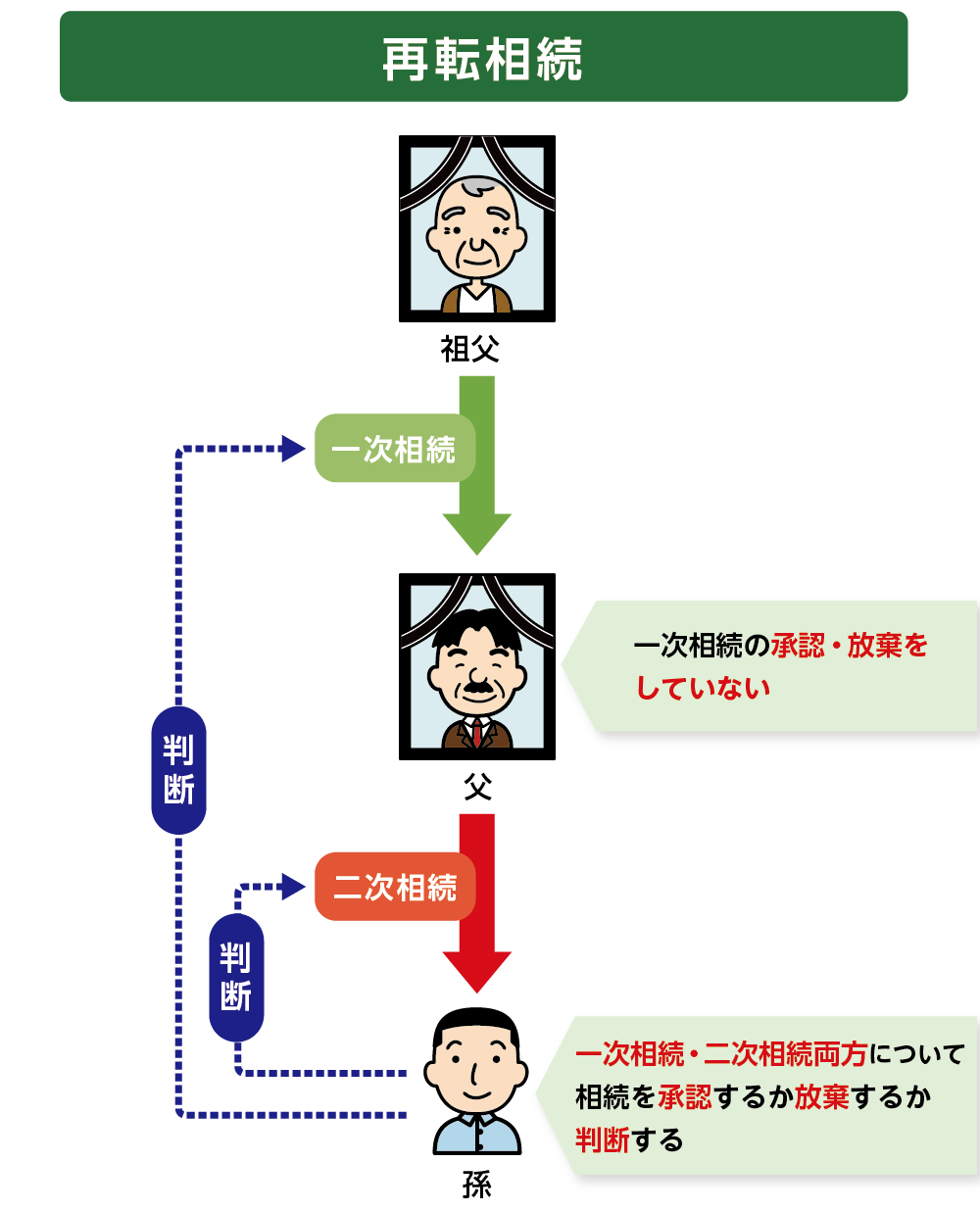

1. 再転相続とは

再転相続とは、一次相続の法定相続人がその相続を「承認」するか「放棄」するかを判断する熟慮期間内(相続開始を知った日から3か月以内)に亡くなった場合に、その権利義務を二次相続の法定相続人が引き継ぐことをいいます。

たとえば、祖父(被相続人)が亡くなり、その相続人である父が「承認」又は「放棄」の判断をする前に亡くなった場合、その子(祖父にとっての孫)は、以下の2つの相続について対応する必要があります。

- 一次相続:祖父の相続

- 二次相続:父の相続

このように、再転相続では「二つの相続」が連続して発生し、それぞれに対する判断・手続きが求められます。

図1:再転相続とは熟慮期間内に一次相続の相続人が亡くなること

※法定相続人について詳しくは、こちらを参考にしてください。(当サイト内)

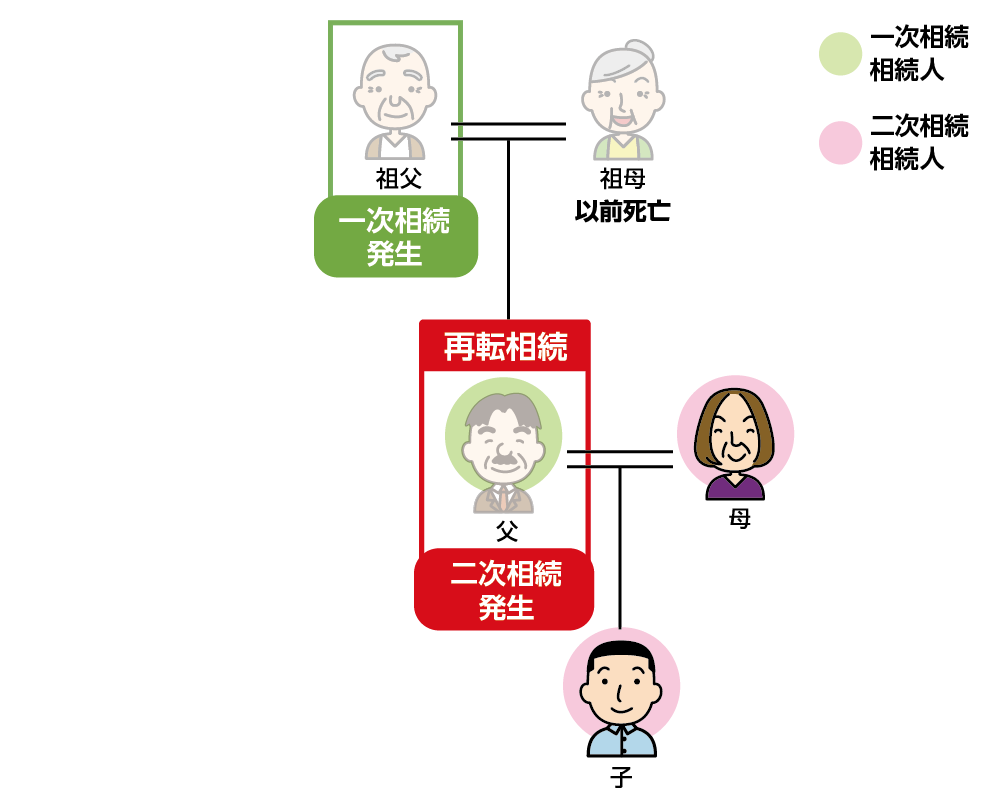

2. 再転相続と「数次相続」「代襲相続」「相次相続」の違い

再転相続は、他の複数の相続が絡む概念「数次相続」「代襲相続」「相次相続」と混同されがちです。それぞれの違いを正しく理解することが、適切な手続きにつながります。

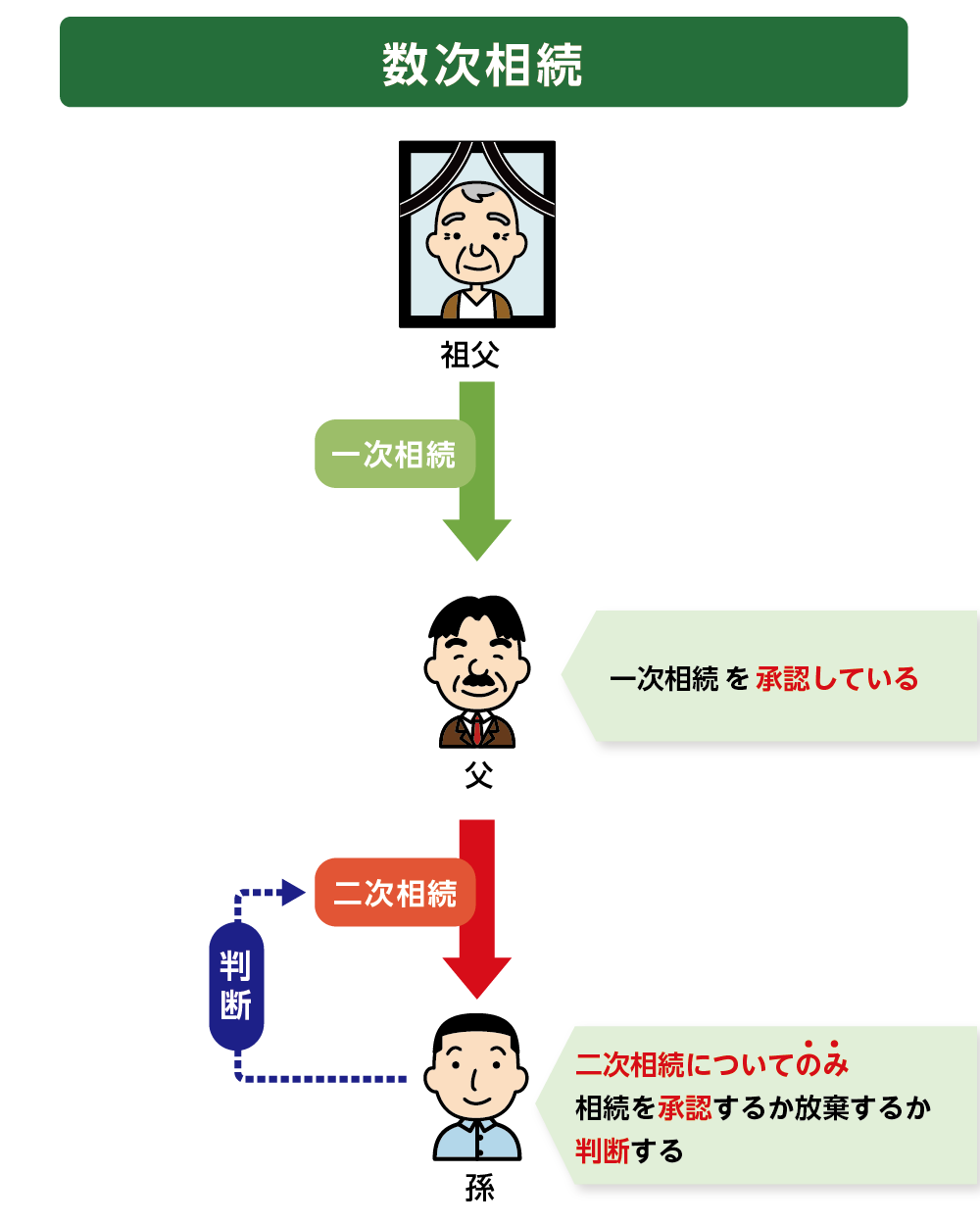

2-1. 数次相続との違い

数次相続とは、最初の被相続人の遺産分割協議が完了する前に、その相続人のうちの1人が亡くなり、次の相続が発生するケースを指します。

たとえば、祖父が亡くなった後、遺産分割協議が終わらないうちに相続人である父も亡くなってしまったケースです。この場合、子(祖父にとっての孫)が祖父の遺産分割協議にも参加する必要があります。

また、父はすでに祖父の相続を「承認」しているため、子(祖父にとっての孫)は祖父の遺産を「相続放棄」できません。

一方、再転相続では、父が祖父の遺産についてまだ承認も放棄もしていない段階で亡くなっており、子(祖父にとっての孫)が「祖父の相続を放棄するかどうか」を判断できます。

このように、「二次相続が発生する時期」が、数次相続と再転相続を分ける大きなポイントです。

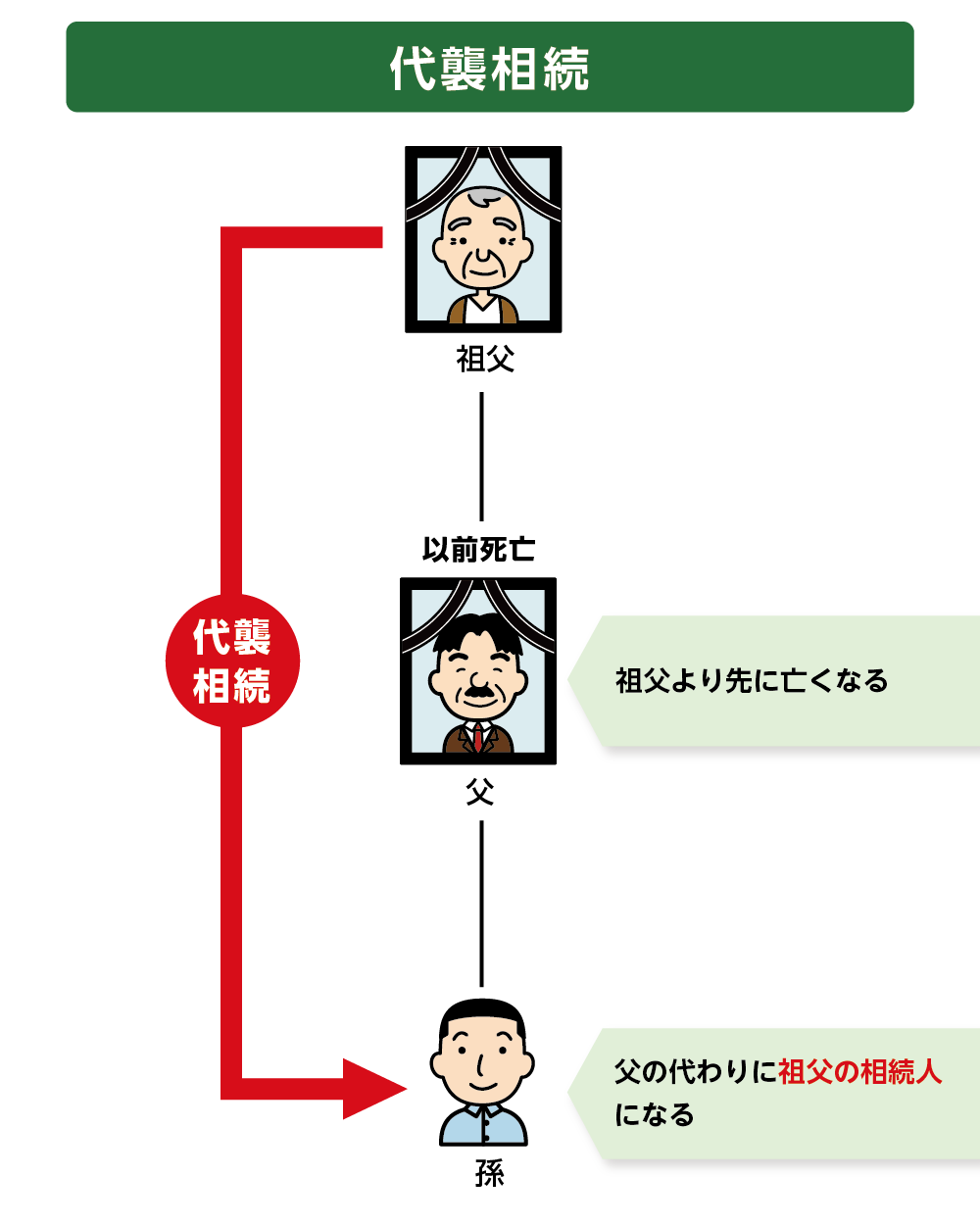

2-2. 代襲相続との違い

代襲相続とは、本来相続人となるべき人が、相続開始前に亡くなっていたり、相続欠格や相続廃除によって相続権を失っていた場合に、その方の子が代わりに相続する制度です。

たとえば、祖父が亡くなった時点ですでに父が亡くなっていた場合、子(祖父にとっての孫)が、祖父の遺産を代襲相続することになります。

再転相続との違いは、死亡する順番です。たとえば、再転相続では、祖父、父の順に死亡し、代襲相続では、父、祖父の順に死亡することになります。また、手続きについて再転相続では、父が祖父の相続を判断しないまま亡くなっているため、子(祖父にとっての孫)が「祖父の相続」と「父の相続」の両方の手続きを引き継ぐのに対し、代襲相続では、父の相続手続きは発生せず、子(祖父にとっての孫)が直接祖父の相続人となるため、祖父から子(祖父にとっての孫)への相続手続きのみ行えばよいということになります。

2-3. 相次相続との違い

相次相続とは、複数の相続が短期間に連続して発生することを指します。たとえば、祖父が亡くなってから10年以内に父も亡くなった場合が該当します。

相次相続は、一次相続の手続きが完了した後に二次相続が発生する点が、再転相続との違いです。つまり、父は祖父の相続をすでに承認または放棄しており、各相続はそれぞれ独立して手続きされます。

二次相続の相続人である子(祖父にとっての孫)は、父の相続についてのみ手続きを行います。祖父の相続はすでに父が承認または放棄しており、子(祖父にとっての孫)が関与することはありません。

3. 再転相続における相続手続きの5つの注意点

再転相続が発生すると、一次相続と二次相続それぞれに対応が必要となり、相続人の負担は大きくなります。以下では、再転相続の手続きにおいて特に注意すべき5つのポイントを解説します。

3-1. 一次相続と二次相続の両方で相続税申告が必要

再転相続では、一次相続と二次相続のそれぞれについて相続税の申告が必要です。

たとえば、祖父が亡くなり、相続人である父がその後まもなく亡くなった場合、祖父→父の相続に加えて、父→子への相続の2段階で申告と納税義務が生じます。

3-2. 二次相続の相続人に限り、一次相続の申告期限を延ばすことができる

再転相続の場合、二次相続の相続人については、一次相続の相続税申告期限が延長され、一次相続の相続人(=二次相続の被相続人)の死亡を知った日の翌日から10か月以内が申告期限となります。たとえば祖父と父が続けて亡くなった場合、子は「父が亡くなったことを知った日」から10か月以内に祖父の相続税も申告できます。

3-3. 遺産分割協議書は2通作成するのがおすすめ

再転相続では、一次相続と二次相続で相続人や遺産の内容が異なることがあります。手続きを円滑に進めるため、相続ごとに遺産分割協議書を2通作成するのがおすすめです。

3-4. 一次相続の相続人が1人の場合、中間省略登記が可能

一次相続で相続人が1人の場合、または複数の相続人がいた場合でも、遺産分割協議や相続放棄などにより、最終的に不動産を単独で相続した人がいる場合は、「中間省略登記(いわゆる二段階登記の省略)」が可能です。

たとえば、祖父→父→子という相続関係において、父が祖父の唯一の相続人であれば、祖父→子への登記(直接移転登記)が認められ、登録免許税や手続きの手間を抑えることができます。

ただし、一次相続人が複数いる場合には、まず祖父→父への中間登記を行い、その後に父→子への登記を経る必要があります。

3-5. 再転相続における特別受益の扱いに注意

特別受益とは、生前贈与や遺贈によって特定の相続人が受けた利益を指します。たとえば、祖父から父、または祖父から子(祖父にとっての孫)へ贈与があった場合、それが特別受益とみなされ、遺産分割に影響することがあります。

再転相続では、こうした贈与の扱いが複雑になるため、専門家に相談するほうが安心です。

4. 再転相続と相続放棄

再転相続では、一次相続と二次相続のそれぞれについて、相続を「承認する」か「放棄する」か選択できます。ただし、どちらも独立した相続といっても、放棄の選択には制約がある点に注意が必要です。ここでは、再転相続における相続放棄の可否や手続き、期限について解説します。

4-1. 相続放棄ができるケース・できないケース

再転相続においては、以下のように放棄の可否に組み合わせの制限があります。

つまり、一次相続で承認した場合、その相続で得た権利に基づく二次相続を放棄することは原則できません。

相続放棄の手続きは、被相続人の最後の住所地を管轄する家庭裁判所に対して「相続放棄申述書」を提出して行います。放棄が受理されると、プラスの財産だけでなく、借金などのマイナス財産も一切引き継がないことになります。

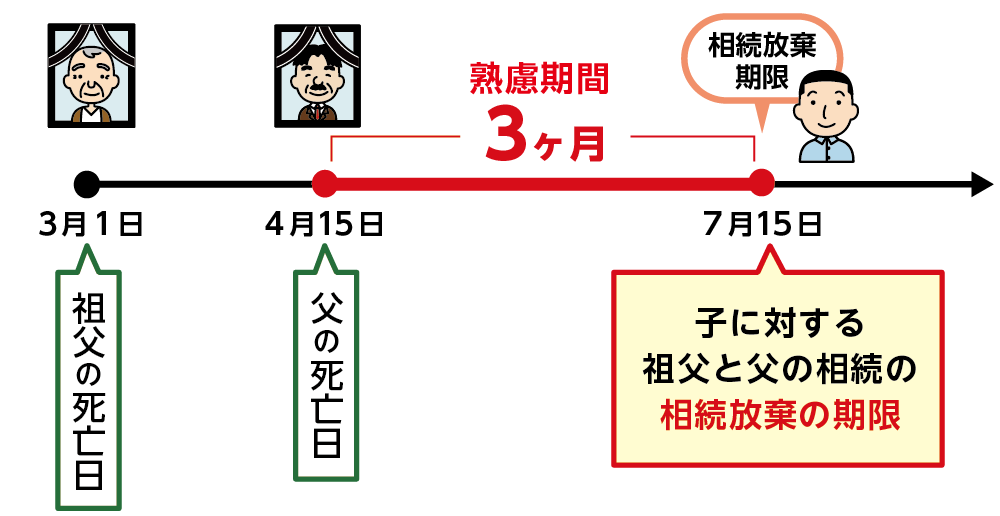

4-2. 熟慮期間の起算点は「再転相続人になったことを知ったとき」

相続放棄には期限があり、自己のために相続が開始されたことを知った日から3か月以内に行う必要があります。

再転相続では、一次相続(例:祖父)と二次相続(例:父)が重なります。起算点はこのとき、「再転相続人になったことを知ったとき」となりますので、一次相続の熟慮期間は、二次相続の被相続人(父)の死亡を知った時から3か月以内となります。

図8:再転相続があった場合の熟慮期間は、二次相続があり自分が相続人となったことを知った日から3カ月以内

5. まとめ

再転相続とは、一次相続の法定相続人が相続を承認するか放棄するかを判断する前に亡くなり、その権利義務が次の法定相続人へと引き継がれるケースを指します。数次相続や代襲相続と似ていますが、2つの相続の発生の時期や順序が異なります。

再転相続が起きた場合、相続税の申告・納付は相続人ごとに必要であり、特例の適用にも注意が必要です。また、相続放棄を検討する場合は、再転相続人となったことを知った時点から3か月以内に手続きしなければなりません。

手続きの複雑さから、早めに専門家へ相談することをおすすめします。OAG税理士法人では相続の状況に応じたきめ細やかなアドバイスを行い、書類作成から申告まで手厚くサポートいたします。ご状況にかかわらず、誠実に対応いたしますので、お気軽にご相談ください。

- 監修者情報

- OAG税理士法人 相続チーム 部長奥田 周年

専門分野:相続税、事業承継

(東京税理士会:登録番号83897) 1994年OAG税理士法人に入所。承継相続分野における第一人者として、相続を中心とした税務アドバイスを行うほか、事業承継や相続関連で多数の著書を執筆、監修するなど、幅広く活躍している。