遺留分とは最低限保証された相続分!遺言と遺留分、侵害されていた場合の対処法

- 相続税

「遺言書に“全財産を長男に相続させる”と書かれていたら、他の相続人は何ももらえないの?」

そんな疑問を持つ方は少なくありません。相続には、遺言があっても侵せない「遺留分(いりゅうぶん)」という制度があります。これは、特定の相続人に対して法律で保障された最低限の取り分のことで、遺言や贈与によって不公平な相続が行われた場合でも、一部の財産を請求できる権利です。

本記事では、「遺留分とは何か」という基本的な内容から、「法定相続分との違い」、「遺留分が認められる相続人とその割合」、「対象となる財産と計算方法」まで、具体例を交えて分かりやすく解説していきます。

さらに、遺留分が認められないケースや、遺言・生前贈与によって侵害された遺留分を取り戻すための手続き、注意すべきポイントについても詳しく取り上げています。

「自分の相続分が少なすぎるのでは?」と感じたときに、遺留分という権利を正しく理解することがトラブル回避のカギとなります。

相続人として知っておきたい「遺留分」について確認していきましょう。

目次

1.遺留分とは最低限保障された相続財産の取り分

遺留分とは、一定範囲の相続人に最低限保障された財産の取得割合のことをいいます。

これは、遺言書によっても侵害することができない権利です。具体的には、配偶者や子ども(実子および養子)などが遺留分の権利を持ちます。

例えば、複数の相続人がいるケースで、遺言書に「財産はすべて長男に引き継ぐ」と記載されていたとします。この場合、長男以外の相続人の遺留分が侵害されていることになります。遺留分は、相続人が受け取るべき最低限の財産の割合を保障するものですので、遺言書の内容がこれに反する場合、侵害された遺留分を請求する権利が発生します。

2.法定相続分と遺留分の違い

「法定相続分」と「遺留分」は、それぞれ異なる役割と意味を持っています。

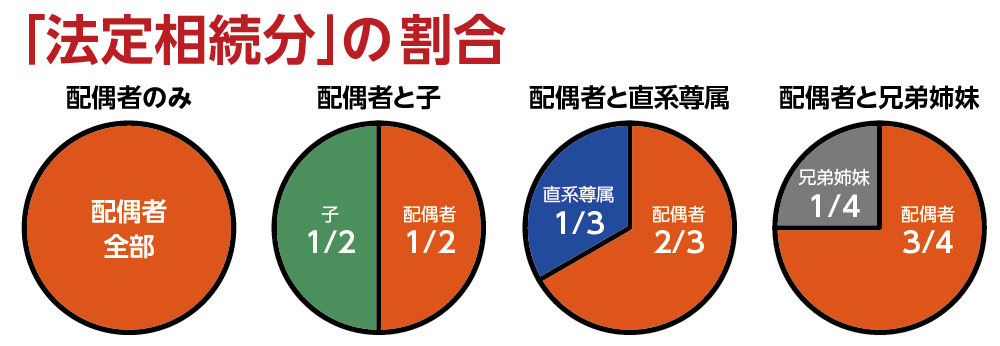

「法定相続分」とは、民法によって定められた「相続人が受け取る財産の割合」のことを指します。これは、遺言書がない場合や、または遺言書があっても遺産の分け方について指定がない場合に適用されます。法定相続分の割合は、被相続人と相続人の関係性(配偶者・子・親など)や人数によって異なります。

なお、相続人全員が合意すれば、遺産分割協議によって法定相続分とは異なる割合で財産を分けることも可能です。

一方、「遺留分」とは、特定の相続人に対して法律で保障された「最低限の相続分」のことを指し、遺言書によって一部の相続人に偏った遺産配分がされるのを防ぐために設けられた制度です。

遺言書で指定された相続分が遺留分に満たない相続人は、不足分について「遺留分を請求する権利(遺留分侵害額請求権)」が発生します。

遺留分は、兄弟姉妹を除く法定相続人(配偶者や子など)に認められ、請求は金銭による支払いが原則とされています。また、請求を行うには時効(後述8-1)もあるため、注意が必要です。

3.遺留分が認められる相続人とその遺留分割合

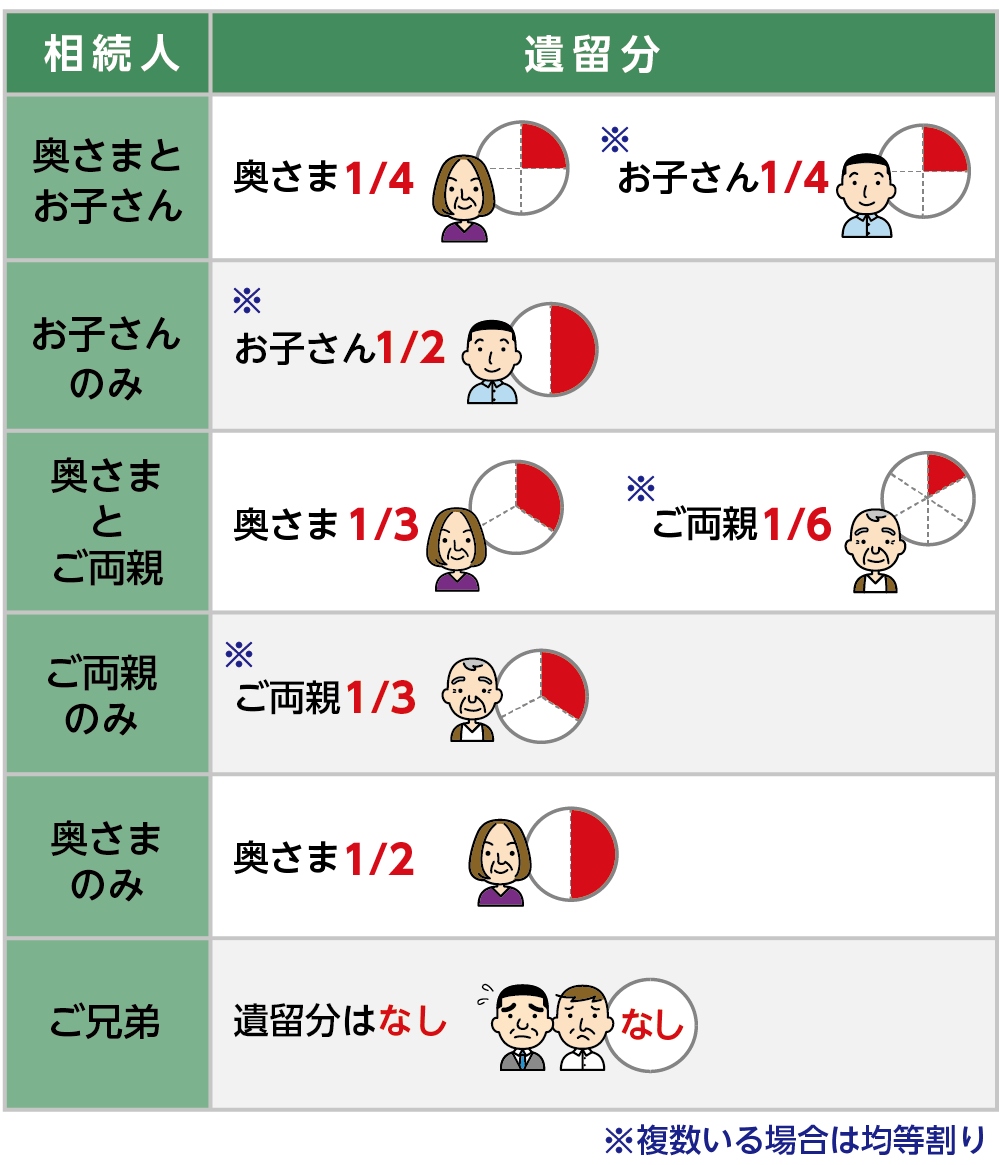

遺留分が認められる相続人と、遺留分の割合について、より詳しくご紹介します。

3-1.遺留分が認められる相続人(配偶者、子、両親)

遺留分を取り戻すことができる権利(=遺留分侵害額請求権)が認められている相続人は、法律で定められています。

対象となるのは、亡くなられた方の配偶者・子(すでに亡くなっている場合は孫)・直系尊属(親や祖父母)です。

一方で、亡くなった方の兄弟姉妹やその子(甥・姪)には、遺留分は認められていません。

【遺留分が認められている人】

・亡くなられた方の配偶者

・亡くなられた方の子(すでに亡くなっている場合は、その子である孫)

・亡くなられた方の両親や祖父母などの直系尊属(ただし、子や孫などの直系卑属がいない場合に限る)

3-2.遺留分の割合(配偶者、子、両親のそれぞれの割合)

遺留分の割合は、法定相続分の半分が基本です。ただし、相続人が直系尊属(親や祖父母)のみの場合、遺留分は法定相続分の1/3になります。

【例:配偶者と子どもが相続人の場合】

法定相続人が配偶者と子ども1人の場合、遺留分は次のように計算されます。

法定相続分は配偶者が1/2、子どもが1/2です。したがって、遺留分の割合はそれぞれの法定相続分の半分となりますので、配偶者と子どもはそれぞれ1/4ずつの遺留分が保障されます。

このように、遺留分は相続人の構成によって異なる割合が適用されるため、具体的な相続人の状況に応じて計算する必要があります

4.遺留分の対象となる財産と計算方法

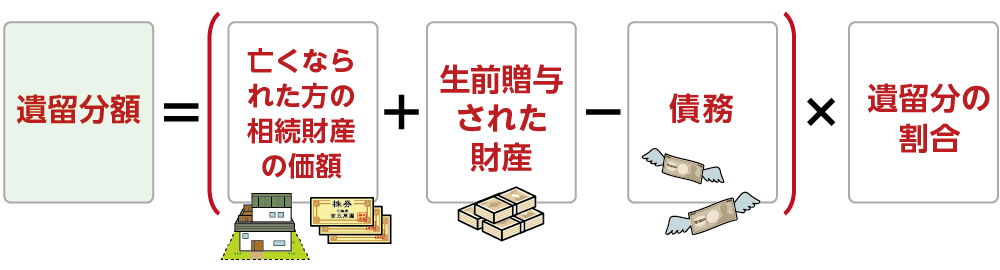

遺留分がどのくらいの金額になるのかは、計算によって求めることができます。

遺留分を計算するには、まず基準となる財産額を算出する必要があります。

これは、「亡くなられたときに所有していた財産」に「生前贈与された財産」を加えた合計から、「債務(借入金など)」を差し引いた額です。

この財産額に、各相続人の遺留分の割合を乗じることで、遺留分額を求めることができます。

【遺留分計算例:長男が生前贈与を受けている場合における長女の遺留分額】

相続人:配偶者、長男、長女

生前贈与:長男に5,000万円

相続財産:1,000万円

債務:なし

①遺留分を算定するための基礎財産額の計算

相続財産:1,000万円

生前贈与:5,000万円

債務:なし(控除なし)

→基礎財産額=1,000万円+5,000万円=6,000万円

②長女の遺留分額の計算

長女の法定相続分:1/4(配偶者1/2、長男1/4、長女1/4)

遺留分の割合:1/2

→長女の遺留分割合=1/4×1/2=1/8

→長女の遺留分額=6,000万円×1/8=750万円

4-1.遺留分の対象となる財産

被相続人の財産のうち、一定の範囲のものが遺留分計算の対象となります。主に以下の3種類が挙げられます。

①相続開始時の財産

被相続人が亡くなった時点で所有していたすべての財産が対象となり、不動産、預貯金、有価証券などが該当します。

②生前贈与された財産

原則として、相続開始前1年以内(受贈者が相続人の場合は10年以内)に行われた贈与は遺留分の計算対象に含まれます。ただし、贈与者(被相続人)と受贈者双方が、遺留分を侵害することを知った上で贈与および受贈した場合は、1年以上前の贈与でも対象になることがあります。

表1:贈与の種類

|

贈与の種類 |

対象者 |

対象期間 |

遺留分に含まれる条件・補足 |

|

|

① |

相続人以外への贈与 |

第三者(例:友人、内縁関係者など) |

相続開始前1年以内 |

原則として遺留分に含まれる |

|

② |

相続人以外への贈与 |

第三者 |

相続開始前1年を超えるものについても対象(時効(後述8-1)あり) |

贈与者・受贈者の双方が遺留分侵害を認識していた場合に限る |

|

③ |

相続人への「特別受益」にあたる贈与 |

子、配偶者などの法定相続人 |

相続開始前10年以内 |

「特別受益(婚姻もしくは養子縁組のため又は生計の資本として受けた贈与のこと)」と判断される贈与に限り、遺留分に含まれる |

|

– |

上記以外の生前贈与 |

相続人・第三者どちらでも |

相続開始前10年以上前の贈与 |

原則として遺留分の対象外 |

➂債務(借金など)

被相続人が死亡時点で負っていた借金などの債務も、遺留分の算定に影響します。財産総額から債務を差し引いた「正味の遺産額」が基準となります。

4-2.不動産があった場合の遺留分の計算方法

遺留分を算定する際の基礎となる財産に不動産が含まれている場合は、原則として「相続開始時点の価格」で評価します。評価額は、「土地」と「建物」に分けて、それぞれ算出します。戸建住宅でもマンションでもこの考え方は同じです。

評価額が分かれば、前述の計算式に当てはめて、遺留分を算出することができます。

【建物の評価額】

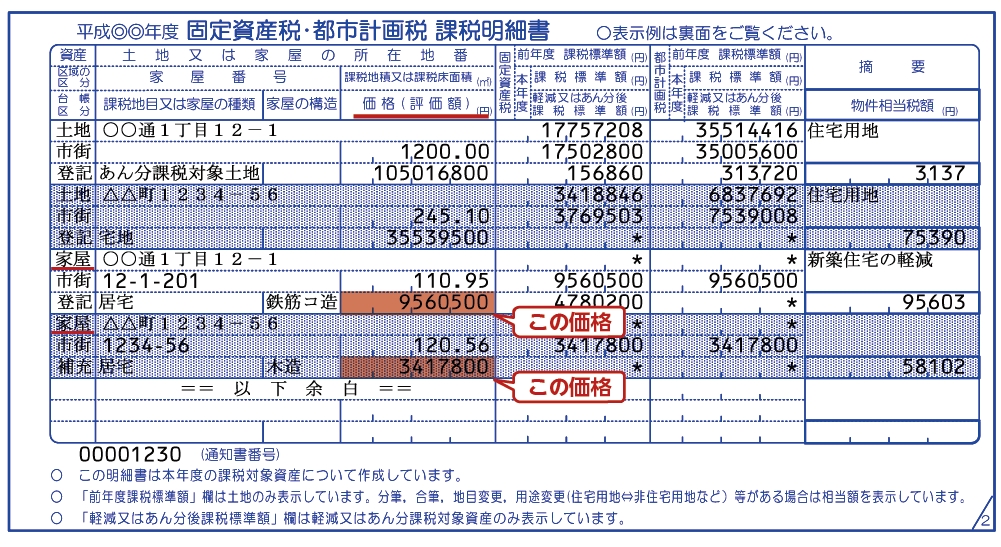

建物の評価はいくつかの方法が考えられますが、最も簡便的なものとしては固定資産税評価額を用いる方法があります。

これは、市区町村から毎年送付される「固定資産税の納税通知書」に同封されている「固定資産税の課税明細書」に記載されています。

具体的には、「課税明細書」にある「家屋の価格」が、建物の評価額として使用されます。

【土地の評価額】

土地の評価もいくつかの方法が考えられますが、最も簡便的なものとしては大きくわけて次の2つの方法があります。

①固定資産税評価額を基にした簡易的な試算方法

一般的に、土地の実勢価格(市場での取引価格)を100%とすると、

・固定資産税評価額は約70%

・相続税評価額(路線価評価)は約80%

とされています。

計算式:固定資産税評価額÷0.7≒評価額(概算)

この関係を利用して、土地の固定資産税評価額を使い、評価額をおおよそ見積もることが可能です。

②路線価を使った評価方法

もう一つの方法は、路線価を使って土地の評価額を計算する方法です。

路線価とは、土地が接している道路ごとに国税庁が定めた価格で、毎年7月頃に公表されます。

計算方法の基本は:路線価×土地の面積=評価額(概算)

ただし、土地の形状や間口、奥行き、接道状況などによって各種補正が必要になるため、正確な評価を行うには専門的な知識が求められます。

そのため、詳細な評価は税理士や不動産鑑定士など専門家に依頼することをおすすめします。

4-3.生命保険金は遺留分の対象外

生命保険金は、原則として遺留分の計算には含まれません。これは、生命保険金が「保険金受取人の固有の財産」とされており、被相続人の遺産ではないとみなされるためです。

具体的には、生命保険金は被相続人が死亡したことによって、保険契約に基づき受取人が直接取得する財産であるため、相続財産には含まれないという扱いになります。

【例外的に遺留分の対象となるケース】

ただし、次のような条件に該当する場合は、生命保険金も遺留分の対象となる可能性があります。

<著しい不公平が生じる場合>

生命保険金の金額が非常に大きく、他の相続人の取得分との間に明らかな不公平があると認められるときには、その保険金が「特別受益」とみなされることがあります。この場合、生命保険金の一部または全部が相続財産に持ち戻される扱いとなり、遺留分の計算に含められることがあります。

5.遺留分が認められない場合

遺留分はすべての(兄弟姉妹を除く)相続人に認められるわけではありません。ここでは、遺留分が認められないケースについて具体的に解説します。

5-1.相続欠格者

相続欠格となった相続人には遺留分が認められません。

相続失格とは、主には相続人等の生命を脅かすような犯罪行為があったり脅迫をすることで遺言書を自分の思い通りに作成させたり、偽造するなど、欠格事由に該当した場合に、相続人が資格を失うことをいいます。

5-2.相続廃除された人

相続廃除された方には遺留分は認められません。相続廃除に該当するかは、家庭裁判所が判断します。主な事由は以下の3つです。

<相続廃除の主な事由>

①被相続人への虐待

②被相続人への重大な侮辱

➂その他著しい非行

5-3.相続放棄した人

相続放棄をした人には、遺留分も認められません。

相続放棄とは、プラスの財産もマイナスの財産もすべて引き継がないという意思表示であり、家庭裁判所に申述することで効力が生じます。

相続放棄が認められると、その人は最初から相続人でなかったものとみなされるため、遺留分の権利も持たないことになります。

5-4.遺留分放棄した人

遺留分放棄とは、法定相続人があらかじめ自分の遺留分を主張しないことを意思表示し、家庭裁判所の許可を得て正式に放棄する手続きです。

一度放棄が認められると、その人は遺留分を請求する権利を完全に失うことになります。遺留分の放棄について詳しくは8章でご紹介します。

6.遺留分と贈与の関係

遺言や生前贈与によって遺留分が侵害されることがあります。

ここでは、どのようなケースで遺留分が問題となるのかを見ていきましょう。

6-1.遺言により遺留分が侵害された場合

遺言によって特定の人に多くの財産を与える内容が記されていた場合、他の相続人の遺留分が侵害されることがあります。

このようなとき、遺留分を持つ相続人は「遺留分侵害額請求」を行うことで、自分の取り分を主張することができます。

請求は、相続開始および遺留分侵害を知った日から1年以内に行う必要があるため、早めの対応が重要です。

6-2.生前贈与や遺贈による遺留分侵害

被相続人が生前に特定の相続人や第三者に多額の贈与をしていた場合、その金額が大きいと、他の相続人の遺留分を侵害することがあります。

また、遺言による「遺贈」も同様に遺留分を侵害する原因となることがあります。

こうした贈与や遺贈は「特別受益」として扱われる場合があり、遺留分の計算に加算されることがあります。

7.遺留分侵害額請求で遺留分を取り戻す

遺留分侵害額請求とは、相続人が自分の遺留分を侵害された場合に、その侵害された金額の支払いを請求できる権利のことです

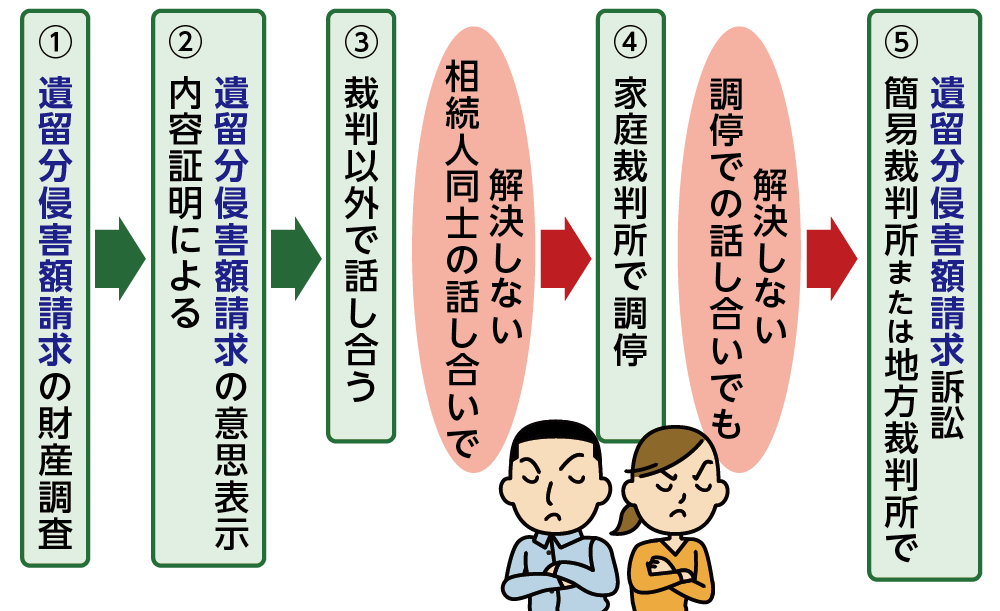

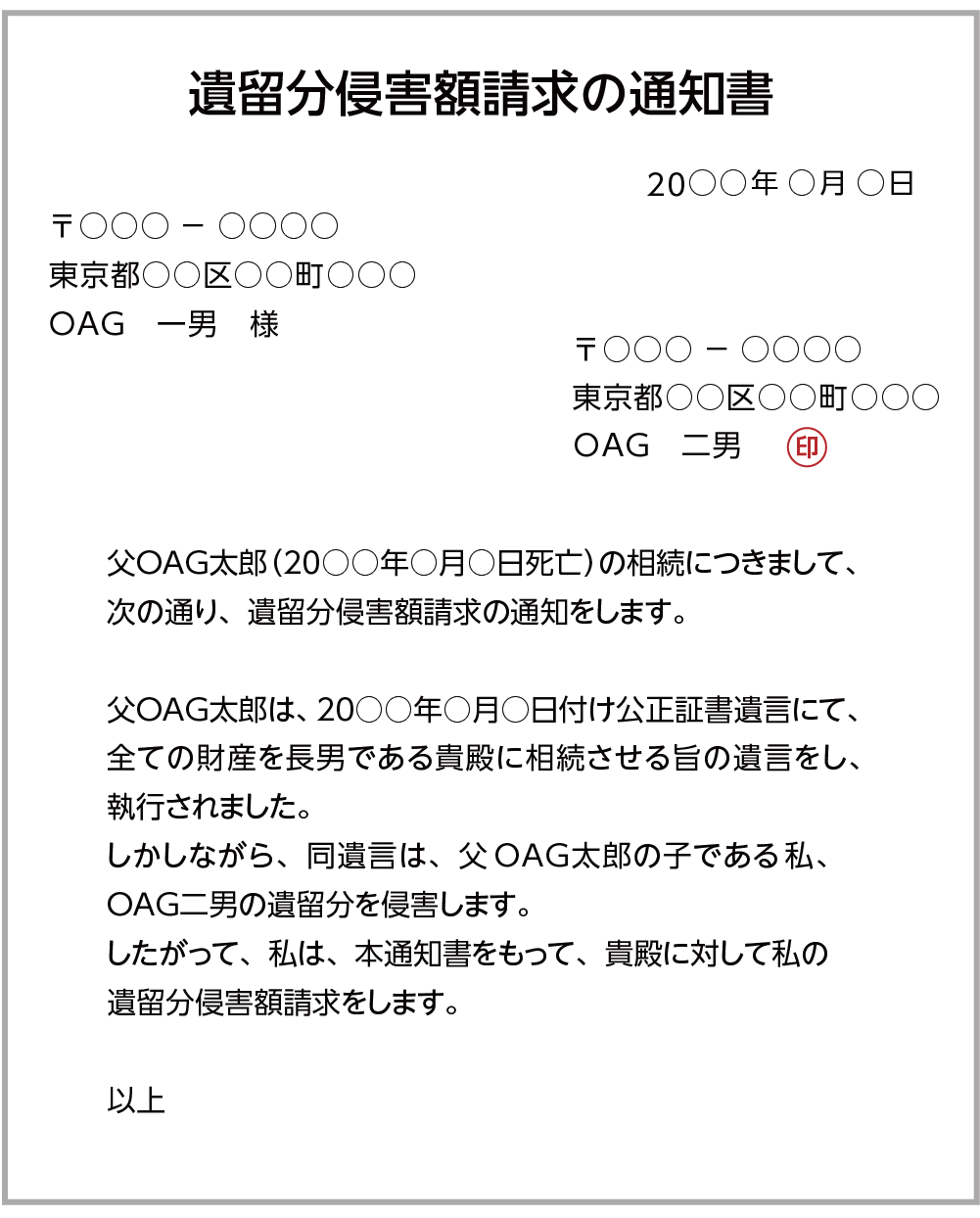

7-1.遺留分侵害額請求の手続き

遺留分侵害額請求は、まず被相続人の財産調査から始めます。その後、口頭やメールで請求し、証拠を残すために内容証明郵便で行うのが一般的です。解決しない場合は、家庭裁判所に「遺留分侵害額調停」を申し立て、調停が不成立の場合は訴訟へ進みます。

7-2.遺留分侵害請求における必要書類と手続きの費用

遺留分侵害額請求を行うには、あらかじめ必要な書類を準備し、所定の費用を把握しておくことが大切です。以下に詳しくご説明します。

必要書類一覧

表:2必要書類

|

書類名 |

内容・備考 |

|

申立書 |

|

|

被相続人の戸籍謄本 |

出生から死亡までの連続した戸籍が必要 |

|

相続人全員の戸籍謄本 |

相続人の関係性を証明するために必要 |

|

遺言書の写し |

遺言書がある場合のみ提出 |

|

不動産登記事項証明書 |

所有不動産の状況を証明 |

|

固定資産評価証明書 |

不動産の価値を確認するために必要 |

|

預貯金通帳の写し・残高証明書 |

金融資産の確認用 |

|

有価証券の写し |

株式などの証券を所有していた場合 |

|

債務に関する資料 |

借入契約書などの負債証明 |

|

財産目録 |

被相続人の財産全体をまとめた一覧表 |

費用の目安

表3:費用の目安

|

項目 |

金額 |

備考 |

|

内容証明郵便代 |

480円〜 |

2枚目以降は1枚290円追加 |

|

速達加算料金 |

約350円 |

内容証明を速達で送る場合 |

|

収入印紙代 |

1,200円 |

申立書に貼付 |

|

郵便切手代 |

裁判所により異なる |

事前に確認が必要 |

|

弁護士費用 |

数万円〜数十万円程度 |

任意依頼内容により変動 |

8.遺留分について知っておくべき3つのこと

遺留分についてさらに知っておくべき3つのことをご紹介します。

8-1.遺留分侵害額請求には時効がある

遺留分を侵害されたと思っても、請求できる期間には限りがあります。この期間を過ぎてしまうと、正当な権利があっても取り戻せなくなるおそれがあるため、注意が必要です。

■消滅時効(1年)

相続と侵害を知ってから1年以内に請求しないと権利が消滅します。

■除斥期間(10年)

相続開始から10年経つと、遺留分が侵害されていることに気づいていなくても請求できなくなります。

8-2.持ち戻しがあっても遺留分の請求は可能

亡くなられた方から生前に贈与を受けていた相続人がいる場合、その贈与は「特別受益」として扱われ、相続財産に持ち戻して相続分を計算します。

しかし、特別受益があったからといって、他の相続人が遺留分を請求できなくなるわけではありません。

8-3.遺留分は放棄できる

遺留分放棄とは、相続人が自分に認められている遺留分の権利をあらかじめ放棄する手続きのことです。

遺留分放棄の主な目的は、事業承継や生前贈与を円滑にすすめるため、特定の相続人に財産を集中させたいときなどに、あらかじめ他の相続人が遺留分の権利を主張しないようにすることです。相続トラブルを防ぐ目的で行われることもあります。

遺留分放棄は原則として撤回できないため、十分な理解と納得の上で手続きをすすめることが大切です。また、遺留分を放棄しても相続人であること自体は変わりませんので、遺産分割協議により財産を受け取ることは可能です。

<手続きの流れ(生前放棄の場合)>

1.申立書の作成

家庭裁判所に提出するための「遺留分放棄許可申立書」を作成。

2.必要書類を準備

・申立人と被相続人の戸籍謄本

・遺留分放棄に関する理由書など

3.家庭裁判所に申立て

審査の上、問題がなければ許可されます。

9.まとめ

遺言書の内容がどれほど特定の相続人に偏っていても、配偶者や子などの一定の相続人には、法律で保障された「遺留分」が認められています。

これは、被相続人の意思のみならず、残された家族の最低限の生活や権利をも守るために設けられた大切な制度です。

遺留分は、請求できる相続人が限られており、その割合も法定相続分とは異なります。さらに、生前贈与や不動産の扱いなど、計算の際には注意すべきポイントが多くあります。

また、相続放棄や相続廃除などによって遺留分が認められないケースもあるため、事前に制度を正しく理解することが非常に重要です。

「自分の相続分が少なすぎる」と感じた場合は、まずは遺留分の有無を確認し、必要であれば早めに専門家に相談することをおすすめします。

トラブルを未然に防ぐためにも、遺留分という“最低限の権利”を知り、正しく活用しましょう。

遺留分についてご不明な点、ご相談されたいことがございましたら、お気軽にOAG税理士法人へお問い合わせください。

- 監修者情報

- OAG税理士法人 相続チーム 部長奥田 周年

専門分野:相続税、事業承継

(東京税理士会:登録番号83897) 1994年OAG税理士法人に入所。承継相続分野における第一人者として、相続を中心とした税務アドバイスを行うほか、事業承継や相続関連で多数の著書を執筆、監修するなど、幅広く活躍している。