相続税の延滞税とは?発生パターン・計算方法・加算税との違い・対処法までまるわかり!

- 相続税

配偶者を亡くし、悲しみの中ですすめていた相続手続き。ようやく必要書類をそろえ始めた矢先、「相続税の申告が必要」とわかり、慌てて調べ始めた――そんな方も多いのではないでしょうか。

相続税の申告や納付には「期限」があり、それを過ぎると延滞税や加算税といったペナルティが発生する可能性があります。初めての相続で税務知識がないと、「いつまでに」「何をすべきか」がわからず、不安ばかりが募ってしまいます。

この記事では、相続税にかかる延滞税の仕組みや発生するパターン、計算方法や回避・軽減策までをわかりやすく解説します。できるだけペナルティを避け、安心して相続手続きを終えるために、今からでも知っておきたい重要なポイントをお伝えします。

目次

1.相続税の延滞税とは?申告が遅れたときに発生するペナルティの基本

延滞税とは、相続税を期限までに納めなかった場合に課される“ペナルティ”の一種です。税金が本来の納期限よりも遅れて支払われると、延滞した日数に応じて一定の割合で延滞税が発生します。

延滞税は、うっかり納付が遅れてしまった場合でも容赦なく発生するため、手続きの遅れには注意が必要です。

なお、延滞税と似たような用語で「加算税」というものもありますが、こちらは申告内容に不備があった場合に課されるものです。加算税については、のちほど第5章で詳しくご説明します。

2.相続税の延滞税が発生する3つのパターン

相続税の申告書の提出と納付は、定められた期限内に行う必要があります。期限までに税金を納めなかった場合、ペナルティとして延滞税が課されることになります。

延滞税が発生するケースは、主に次の3つです。

- 相続税の申告期限(法定納期限)までに納付を済ませていない場合

- 申告期限を過ぎて期限後申告や修正申告を行った場合

- 税務調査によって追加で納税が必要とされた場合

図1:延滞税がかかる3つのパターン

2-1. 法定納期限までに税金を納めていない場合

相続税は、申告書に基づいて原則として現金一括で納付する必要があります。そのため、不動産や株式など現金以外の財産を相続した場合は、相続税を支払うための現金を自分で準備しなければなりません。

また、相続税申告書を提出しても、納付期限(法定納期限)までに税金を納められなかった場合には、完納までの遅れた日数分の延滞税が発生します。

2-2. 期限後申告・修正申告を提出した場合

相続税の申告期限までに申告や納税が間に合わず、期限後申告や修正申告をした場合は、その申告書を提出した日が納期限と見なされます。

なお、修正申告は、計算ミスや財産評価の誤りなどにより、本来よりも少なく申告してしまった場合に行うもので、不足分の納税が遅れた日数に応じて延滞税が発生します。

さらに、このようなケースでは、「過少申告加算税」や「無申告加算税」が追加される可能性もあります。

2-3. 税務調査による追徴課税があった場合

相続税の申告を行った場合、おおむね6か月~2年後に税務調査が行われる可能性があります。

税務調査の結果、申告された相続税が少ないと判断された場合や、そもそも申告がされていなかった(無申告)場合には、指摘された相続税額に対して、納期限から追加納付までの遅れた日数分の延滞税が課されます。この場合、税務署が更正通知書を発した日の翌日から1か月後の日が、新たな納期限となります。

さらに、以下のような加算税が追加される可能性もあります(※詳細は第5章参照):

・過少申告加算税

・無申告加算税

・重加算税

3.相続税における延滞税の計算方法

相続税における延滞税の税率と計算方法をご紹介します。

3-1. 延滞税の税率

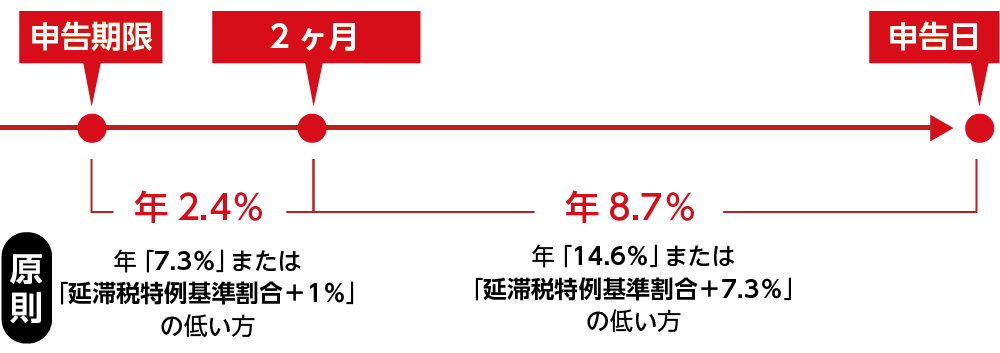

図2:延滞税の税率

延滞税の税率は、納付期限の翌日からの遅延日数に応じて異なります。具体的には以下のようになります:

①納期限の翌日から2か月以内

以下のいずれか低い方の年利率が適用されます:

・年7.3%

・延滞税特例基準割合+1%

②納期限の翌日から2か月を経過した日以降

次のいずれか低い方の年利率が適用されます:

・年14.6%

・延滞税特例基準割合+7.3%

表1:相続税の延滞税の税率

|

期間 |

納期限の翌日〜2か月以内 |

2か月超以降 |

|

令和3年1月1日~同年12月31 |

2.5% |

8.8% |

|

令和4年1月1日~同年12月31 |

2.4% |

8.7% |

|

令和5年1月1日~同年12月31 |

2.4% |

8.7% |

|

令和6年1月1日~同年12月31 |

2.4% |

8.7% |

|

令和7年1月1日~同年12月31 |

2.4% |

8.7% |

3-2. 延滞税の計算式

延滞税は、法定納期限の翌日から納付日までの日数に応じて計算されます。納期限から2ヶ月以内と2ヶ月を超える期間で適用される利率が異なるため、それぞれの期間ごとに次の計算式で求めます。

①納付期限から2ヶ月以内

(納付税額(10,000円未満切り捨て)× 延滞税率① × 日数)÷ 365

※日数:法定納期限の翌日から、2ヶ月経過する日まで

②納付期限から2ヶ月を超えた期間

(納付税額(10,000円未満切り捨て)× 延滞税率② × 日数)÷ 365

※日数:2ヶ月経過日の翌日から、納付日まで

延滞税額 = ①+②(最終的な納付金額は100円未満切り捨て)

3-3. 延滞税の計算例

納税額100万円・延滞日数80日(納付期限が令和7年3月1日、完納日:5月19日)の 延滞税計算例を説明します。

<前提条件>

・納付すべき税額:1,000,000円(※10,000円未満切り捨て済)

・完納日:令和7年5月19日

・法定納期限の翌日:令和7年3月2日

・延滞期間:令和7年3月2日〜5月19日=79日

分割すると:

① 納期限の翌日~2か月経過日まで(3/2〜5/1):61日

② 2か月経過日の翌日~完納日まで(5/2〜5/19):18日

令和7年(2025年)の延滞税割合

国税庁公表によると、令和7年分(2025年)の延滞税割合は以下の通りです。

表2:延滞税割合

|

区分 |

税率 |

備考 |

|

納期限から2か月以内(①) |

2.4% |

年7.3%と「延滞税特例基準割合+1%(=1.9%+1%)」のうち低い方 |

|

納期限から2か月超(②) |

8.7% |

年14.6%と「延滞税特例基準割合+7.3%(=1.9%+7.3%)」のうち低い方 |

①納期限から2か月以内(3/2〜5/1:61日)

(100万円×2.9%×61日)÷365= 4,846円(小数点以下切り捨て)

②2か月を超えた期間(5/2〜5/19:18日)

(100万円×9.3%×18日)÷365= 4,586円(小数点以下切り捨て)

延滞税の合計額

①4,846円+②4,586円=9,432円

100円未満は切り捨て

延滞税の合計額は9,400円

令和7年3月1日が納期限で、5月19日に納付した場合(納税額100万円)の延滞税は、9,400円となります。

4.延滞税の免除や軽減が認められるケースと必要書類

財産を故意に隠して申告していた、などの不正行為により納税を逃れた場合などを除いて、次にケースに該当する場合は、一定期間を延滞税の計算期間に含めずに免除される特例があります。

4-1.延滞税が免除・軽減されるケース

相続税の延滞税は、特定の条件を満たす場合に免除されることがあります。

ただし、免除を受けるためには適切な証明書類を税務署に提出する必要があり、特に、自然災害や事故の場合は、その証明が求められることがあります。また、個人的な事情(例えば、相続争いや仕事が忙しかったなど)は、延滞税の免除理由としては認められませんので注意が必要です。

主な免除条件は次のとおりです。

<やむを得ない理由>

自然災害(地震、台風、洪水など)や人為的な災害(火災、交通事故など)によって、納税者が納付期限内に納税できなかった場合、延滞税が免除されることがあります。この場合、納付期限の延長が認められ、延滞税が課されることはありません。

<自主的な修正申告>

法定申告期限内に相続税の申告を行った後、1年を経過した日の翌日から修正申告を行った場合、その修正申告書の提出日までの期間は延滞税の計算から除外されます。

<税務調査による更正>

税務調査によって申告内容に誤りが見つかり、更正通知書が発行された場合も、法定納期限から1年後の翌日から更正通知書が発行された日までの期間が延滞税の計算から除外されます。

4-2.延滞税の免除を受けるための必要書類

延滞税の免除を受けるためには、必要書類をそろえて税務署へ提出する必要があります。

免除手続きをすすめるにあたっては、必要に応じて、税理士などの専門家に相談することもおすすめします。

表3:必要書類

|

書類名 |

内容の説明 |

具体例・備考 |

|

状況報告書 |

納税が遅れた理由を詳細に記載。自然災害、人為的災害、重病などの事情を説明する必要があります。 |

「〇月〇日に災害により自宅が損壊し、納税どころではなかった」など具体的な事情を記載する |

|

証明書類 |

状況報告書の内容を裏付ける書類。免除理由の種類に応じた証明が求められます。 |

・自然災害:市町村発行の罹災証明書・重病:医師の診断書など |

|

延滞税免除申請書 |

税務署に提出する正式な申請書。免除を求める理由や納税者情報などを記載します。 |

延滞税免除申請書には所定の様式はありませんが、必要な記載事項を盛り込んだ上で作成する |

|

修正申告書(該当する場合) |

自主的に修正申告した場合に提出。法定納期限から1年超経過後に提出した場合、一定期間の延滞税が免除されるため、その期間を証明する書類として必要になります。 |

修正申告日や対象税目・税額を明記。期限を過ぎていても速やかに提出することが重要 |

5.延滞税の他に課される加算税とは?

延滞税は相続税の納付期限から超過した日数に応じて課されるペナルティ税ですが、加算税は納税における不備があった場合に課されるペナルティ税です。

相続税の申告・納付期限までに納付しなかった、あるいは申告内容のミスにより正しく納付されない場合は、延滞税に加えてペナルティとして加算税がかかります。相続税額に対して5%~50%の加算税が発生しますので、注意が必要です。

5-1. 無申告加算税

正当な理由なく相続税の申告を期限内に行わなかった場合に課される税金です。

無申告加算税の税率は、令和4年の税制改正により段階的加重措置が導入されており、以下のように金額帯と申告タイミングによって細かく税率が変わります。

表4:無申告加算税

|

本来の税額の範囲 |

自主的に期限後申告(通法66⑧) |

税務調査の通知後に申告(通法66①) |

税務調査実施後に申告(通法66②〜③) |

|

50万円以下 |

5% |

10% |

15% |

|

50万円超~300万円以下 |

5% |

15% |

20% |

|

300万円超 |

5% |

25% |

30% |

5-2. 過少申告加算税

申告した税額が実際の税額よりも少なかった場合に課される税金です。税務署の調査によって過少申告が発覚した場合に適用されます。ただし、指摘される前に自ら自主的に修正申告を行った場合にはかかりません。

過少申告加算税の税率は「増えた税額」がどの範囲か、申告タイミングに応じて異なります。

表5:過少申告加算税

|

増差税額の範囲 |

調査通知前に自主的修正申告 |

調査通知後・調査前に修正申告 |

調査後修正申告または更正による課税 |

|

当初申告額と50万円のうち大きい方までの部分 |

0% |

5% |

10% |

|

「大きい方」の超過部分 |

0% |

10% |

15% |

5-3. 重加算税(悪質な場合)

意図的に財産を隠したり、虚偽の申告を行った場合に課される厳しいペナルティです。

表6:重加算税

|

適用条件 |

重加算税の税率 |

備考 |

|

無申告で悪質な隠ぺい・仮装があった場合 |

40% |

通常の無申告加算税の代わりに適用 |

|

過少申告で悪質な隠ぺい・仮装があった場合 |

35% |

通常の過少申告加算税の代わりに適用 |

|

上記に加え、過去5年以内に重加算税または無申告加算税を課されたことがある場合 |

+10%上乗せ(最大50%) |

同様の行為の繰り返しと判断され、税率が加重される可能性あり |

6.延滞税を課されないようにするための対策

延滞税を避けるためには、まず相続開始から10か月以内に相続税の申告と納付を済ませることが最も重要であり、期限内に手続きを行えば、延滞税や加算税のリスクを回避できます。

また、税額が判明した時点で早めに納税することで、うっかり納付が遅れるのを防げます。また、あらかじめ生前に納税資金を確保しておくことも有効で、生命保険や生前贈与を活用する方法があります。

相続税には「配偶者の税額軽減」や「小規模宅地の特例」など、税額を抑えるための特例制度もあります。これらを利用するには申告が必須となるため、忘れずに手続きしましょう。

以上のような対策を講じることで、延滞税のリスクを回避、軽減することが可能です。相続税は専門性の高い分野であるため、不安がある場合は早めに税理士などの専門家に相談することをおすすめします。

7.連帯納付義務など相続人間のトラブルを避けるために

相続税の連帯納付義務とは、複数の相続人がいる場合に、相続税を納付しない相続人の分まで他の相続人が納付しなければならない制度です。この制度により、ある相続人が納付を怠った場合、他の相続人に負担がかかることになります。

トラブルを回避するためには、次のような対策を行い、相続人間のコミュニケーションを円滑にとりながら、計画的に相続手続きをすすめることが大切です。

<遺産分割協議の早期実施>

相続人全員で遺産分割協議を早めに行い、各自の相続分を明確にすることが重要です。これにより、各相続人が納税に必要な資金を準備できるかどうかを確認することができます。

<納税資金の準備>

相続税の納付に必要な資金を事前に準備しておくことも大切です。特に、相続財産が不動産や上場株式など換金性の高いものである場合、納税のための現金を用意するための計画を立てる必要があります。

<相続税の特例の活用>

配偶者の税額軽減や小規模宅地の特例など、相続税の特例を利用することで、納税額を減少させることができます。特例の適用には申告期限があるため、早めに手続きを行うことが重要です。

<連帯納付義務の理解>

相続人全員が連帯納付義務について理解し、納付義務が生じた場合の影響を認識しておくことが重要です。これにより、納付を怠った場合の責任を明確にし、トラブルを未然に防ぐことができます。

<専門家への相談>

相続税に関する専門家(税理士など)に相談することで、適切なアドバイスを受けることができます。特に複雑な相続の場合、専門家の助けを借りることで、トラブルを避けることができます。

8.相続税の納税が困難な場合の対処法

相続税の納税が難しい場合、以下の方法で対応することが可能です。

<延納(分割払い)>

最大20年の分割払いが可能です。税額が10万円を超え、金銭での一括納付が困難であること、担保の提供が必要です。

<物納>

不動産や株式などの相続財産で納税する方法です。評価額での納付となり、市場価格より低く見積もられる点に注意が必要です。

〈不動産の売却〉

相続不動産を売却して現金化し、納税資金に充てる方法です。相続登記と譲渡所得税の確認が必要となります。

〈金融機関からの借入〉

融資を受けて納税資金を確保する方法です。金融機関の審査や担保の提供が必要となるため、早めの手続きが重要です。

〈相続放棄〉

財産と納税義務の両方を放棄できますが、今後の相続権も失うため慎重な判断が求められます。

これらの方法を組み合わせることで、納税困難な状況にも柔軟に対応することができます。特に延納や物納は有効な制度のため、早めに専門家へ相談することが大切です。

9.専門家に依頼するメリット

専門家に早めに相談することで、手続きの遅れやミスを防ぎ、結果的に延滞税や加算税の負担を抑えることができます。相続税に不安がある場合は、早期の相談が最善の対策です。

①延滞税のリスクを事前に把握・回避できる

相続税の申告・納付期限や延滞税の発生要件を正確に把握し、遅延を未然に防ぐことができます。

②特例や制度の正しい活用ができる

配偶者控除や小規模宅地の特例、延納・物納の制度を適切に利用することで、納税額や延滞税を軽減できます。

➂申告ミスによる加算税・延滞税を回避できる

申告内容の誤りや漏れを防ぎ、過少申告加算税や無申告加算税のリスクを最小限に抑えられます。

④納税資金の準備や資産整理のアドバイスが受けられる

不動産の売却、借入、生前対策など、納税資金の確保について総合的なサポート受けることが可能です。

⑤延滞税の軽減・免除の申請も適切に対応

災害や病気などやむを得ない理由がある場合、免除申請に必要な書類や手続きを適切に進めることができます。

⑥税務調査への対応がスムーズにできる

調査通知後の対応や修正申告のタイミングについて的確な判断が得られ、重加算税などのリスクも低減できます。

10.まとめ

相続税の申告・納付には期限があり、遅れると延滞税や加算税といったペナルティが発生します。納税額が大きくなると、これらの負担も無視できません。

延滞税を避けるためには、次のポイントが重要です。

・相続開始から10か月以内に申告・納付を済ませる

・延納や物納などの制度を検討する

・早めに納税資金を準備する

・不安があれば専門家に相談する

相続税は専門的で複雑な分野です。後から慌てないためにも、早めの行動と正しい知識で、安心して相続手続きをすすめましょう。相続税の延滞税につきましてご不明な点、ご相談されたいことがございましたら、お気軽にOAG税理士法人へお問い合わせください。

- 監修者情報

- OAG税理士法人 相続チーム 部長奥田 周年

専門分野:相続税、事業承継

(東京税理士会:登録番号83897) 1994年OAG税理士法人に入所。承継相続分野における第一人者として、相続を中心とした税務アドバイスを行うほか、事業承継や相続関連で多数の著書を執筆、監修するなど、幅広く活躍している。