現金を相続した場合、相続税はどれくらいかかる?不動産との評価の違いや相続税対策まで徹底解説!

- 相続税

「現金を相続したら、相続税はどれくらいかかるの?」

「不動産と現金、相続するならどちらが得なの?」

こうした疑問をお持ちの方は多いのではないでしょうか。

相続税は、亡くなった方が遺したすべての財産に対して課される税金です。現金も例外ではなく、金額の大小にかかわらず、相続税の対象となります。しかし、不動産とは異なり、現金には評価額の引き下げや相続税を軽減できる特例がほとんどなく、相続税の負担が重くなりやすい財産といえます。

一方で、現金は分割がしやすく、納税資金にも充てやすいため、うまく活用すれば相続トラブルの回避やスムーズな手続きにつながります。

本記事では、現金の相続における課税の仕組みや注意点、他の財産との違い、節税のための生前対策、申告漏れのリスクまでを、わかりやすく解説します。

目次

1.相続で「現金」を受け取ったら相続税はかかる?

相続税の課税対象となるのは、亡くなった方が持っていたすべての財産、つまり「相続財産の総額(相続税評価額の合計)」です。これには現金、預貯金、不動産、有価証券、貴金属、車、骨董品など、あらゆる資産が含まれます。

1-1.タンス預金も相続税の課税対象

金融機関の預貯金だけでなく、以下のような現金も課税対象となります。

・亡くなった方の財布に入っていた現金

・自宅の引き出しやタンス、金庫に保管されていた現金(いわゆる「タンス預金」)

・他人に預けていた現金(借用書がない場合でも実質的に本人のものであれば対象)

これらはすべて、相続財産として申告しなければなりません。見落とすと申告漏れとみなされ、ペナルティの対象となる可能性があります(6章参照)。特にタンス預金は、税務署から疑われやすい財産の一つです。

※タンス預金について詳しくは、こちらを参考にしてください。(当サイト内)

1-2.名義預金に注意が必要

名義預金とは、口座の名義人と実際の所有者が異なる預金のことです。たとえば、配偶者やお子さま名義の口座でも、預金の出どころが亡くなった方である場合や、実際に管理していたのが亡くなった方である場合、また名義人が贈与されたことを認識していない場合などは、その預金は「名義預金」とみなされる可能性が非常に高くなります。名義預金は相続財産として、相続税の課税対象になります。

※名義預金について詳しくは、こちらを参考にしてください。(当サイト内)

2.現金で相続する場合、どのくらいの金額だと相続税が課税される?

相続税は、財産を相続したからといって、必ずかかるというわけではありません。相続財産の総額から借金や葬儀費用を差し引いた後の金額が、一定の金額(基礎控除額)を上回る場合に、相続税が課税されます。

本章では「現金を相続する場合、いくら以上だと相続税がかかるの?」という疑問について解説します。

2-1.相続税の課税対象となる「相続財産」は、現金を含むすべての課税財産の総額で考える

相続税は、「現金」や「不動産」など財産の種類ごとに税金が決まるものではなく、すべての財産を合計した金額に対して課税の有無が判断されます。したがって、仮に相続した財産のうち現金が100万円しかなくても、不動産や株式などを含めた相続財産の総額が基礎控除額を超えていれば、相続税の申告と納税が必要になります。

2-2.相続税の基礎控除額の計算式をチェック

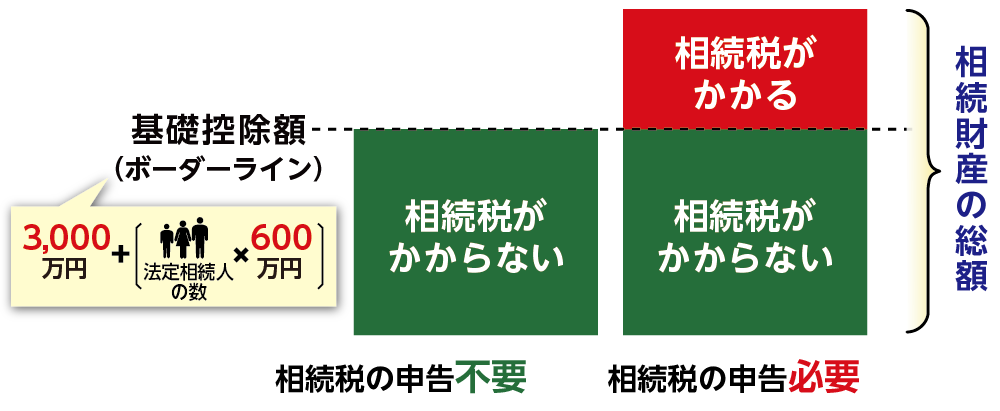

基礎控除額の計算式は、以下のとおりです。

| 基礎控除額=3,000万円+600万円×法定相続人の数 |

相続人が配偶者と子供2人の場合、法定相続人の数は3人となるため、基礎控除額は4,800万円となります。つまりこの場合、相続財産の総額が4,800万円以下であれば、相続税はかかりません。

3.「現金」を相続する場合のメリット・デメリット

現金は、相続人間で分割がしやすく、また、相続税の支払いをスムーズに進めることができるというメリットがある一方で、額面どおりの財産額で評価されるため、不動産などと比べて相続税が高くなるというデメリットもあることを理解しておく必要があります。

3-1.現金を相続するメリット

・分割がしやすい: 相続人の間で公平に分けることができる。

・納税資金に充てられる: 相続税の支払いに利用できるため、納税資金不足の心配がない。

・管理が簡単:不動産と異なり維持管理の手間がかからない。売却や名義変更の必要がない。

3-2.現金を相続するデメリット

・相続税が高額になりやすい: 現金は額面通り課税対象になるため、不動産などと比べて相続税が高くなる傾向がある。

・節税対策が難しい: 現金には評価額を引き下げる特例がないため、相続税の軽減が難しい。

4.現金で相続すると不動産より相続税が高くなる

現金と不動産では、相続財産の評価方法が異なります。

4-1.不動産は額面よりも相続税評価額が低くなる(時価と路線価の違い)

不動産の相続税評価額は、原則として「相続税路線価」または「固定資産税評価額」に基づいて計算されます。これは、実際の市場価格(時価)の70~80%程度に設定されているため、評価額が時価よりも低くなる仕組みになっています。

たとえば、時価1億円の土地は、相続税路線価による評価では7,000万〜8,000万円程度となるため、同じ額面での現金に比べると、相続税の負担も少なくなります。

4-2.小規模宅地等の特例で土地の相続税評価額は大きく減額される

亡くなった方が住んでいた土地や事業に使用していた土地について、「小規模宅地等の特例」の適用ができる場合は、最大80%の評価減が可能になります。

たとえば、亡くなった方が住んでいた土地を、配偶者や同居していた子が相続する場合で、特例の適用ができる場合は、土地の評価額が1億円であっても、80%減額が適用され、課税対象額は2,000万円となります。

※小規模宅地等の特例についての詳細は、こちらの記事をご参照ください。(当サイト内)

4-3.現金は相続税評価額が額面そのまま=税負担が大きくなる

現金や預貯金については、「評価の引き下げ」や「特例による減額」といった仕組みがありません。1,000万円の現金は、1,000万円そのままが課税対象になるため、不動産と比べると相続税の負担が重くなりやすい財産といえます。

5.現金相続で損しないための相続税対策

以上のように、現金は不動産と比べると評価額が高くなり、税負担が大きくなりやすい財産です。そのため、相続する現金が多くなりそうな場合は、次のような生前対策をとっておくことが重要です。

5-1.生前贈与を活用する(暦年課税・贈与税の非課税の特例)

もっとも基本的かつ有効な方法は、相続財産となる現金を、生前のうちに減らしておく、たとえば、暦年贈与によって、現金を少しずつ相続人に移転しておくことです。

暦年贈与とは、1月1日から12月31日までの1年間(暦年)で、贈与額が110万円以下ならば贈与税がかからないという贈与方法です。

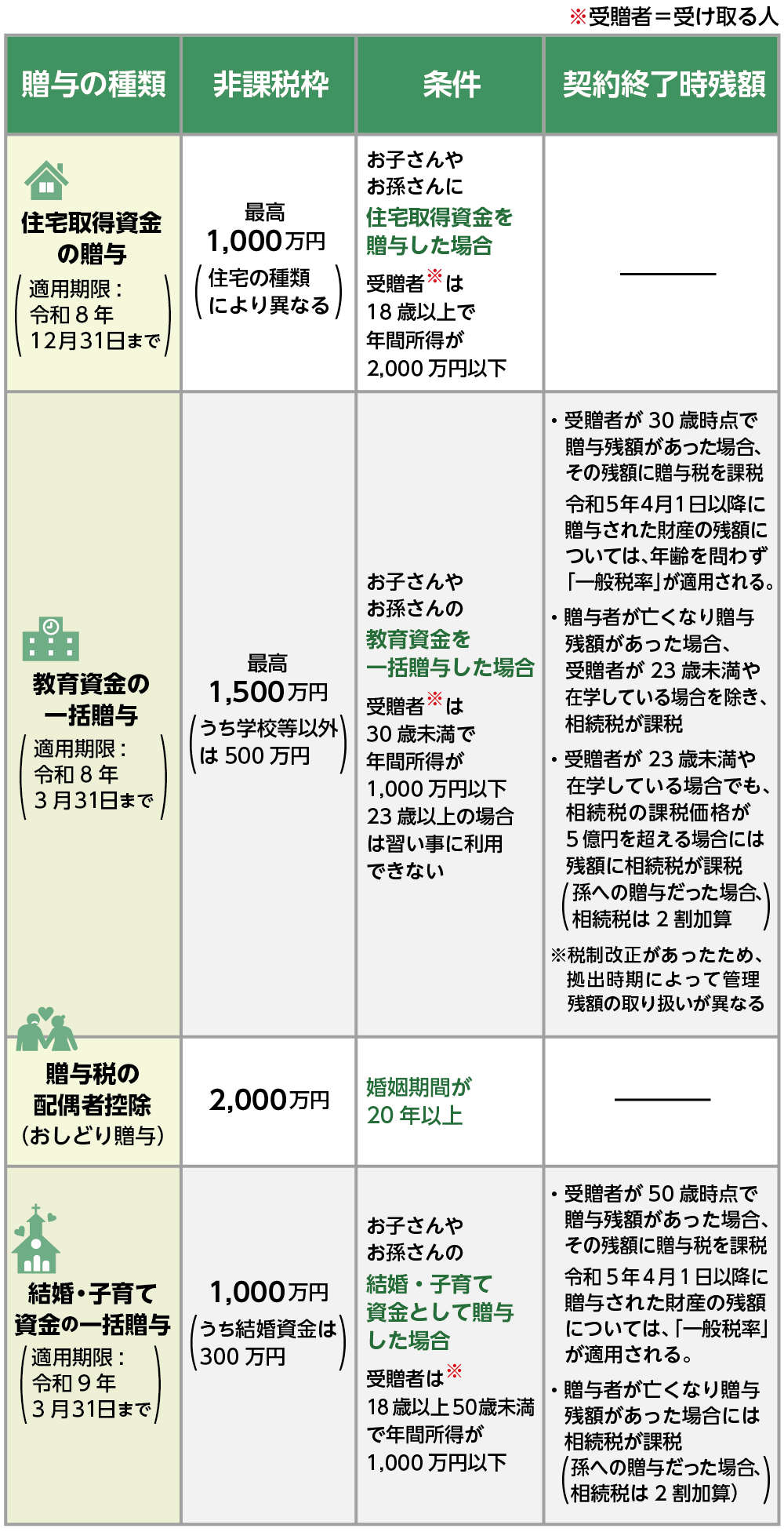

さらに、以下のような贈与税の特例を活用すれば、非課税で大きな金額を移すことも可能です。

・住宅取得等資金の贈与の特例

・教育資金の一括贈与の特例

・贈与税の配偶者控除

・結婚・子育て資金の一括贈与の特例

5-2.生命保険の非課税枠を活用

生命保険金には「500万円 × 法定相続人の数」の非課税枠があります。相続人に生命保険金が支払われるような生命保険を契約することで、非課税枠内で相続人に財産を残すことができます。

たとえば、法定相続人が3人いる場合は、1,500万円まで非課税になります。現金を遺す代わりに、生命保険に換えておけば、同じ財産でも相続税の負担が大きく軽減されます。

5-3.不動産に換えて評価額を下げる

現金をそのまま相続するのではなく、不動産に組み換えることで相続税評価額を圧縮する方法があります。特に節税効果が高いのが、貸家建付地(かしやたてつけち)の活用です。貸家建付地とは、賃貸物件が建っている土地のことで、次のような評価式で相続税評価額が下がります。

土地の評価額 = 自用地評価額 ×(1 − 借地権割合 × 借家権割合 × 賃貸割合)

例えば、借地権割合が70%、借家権割合が30%、賃貸割合が100%(満室)の場合、土地の評価額は自用地の約79%にまで下がります。さらに、建物部分についても「借家権割合(通常30%)」が考慮されることで評価額が圧縮されます。

このように、不動産の活用は現金に比べて評価が下がりやすく、かつ貸家建付地評価によってさらなる節税効果が得られるため、相続税対策として非常に有効です。

※貸家建付地についての詳細は、こちらの記事をご参照ください。(当サイト内)

6.相続財産から申告すべき現金が漏れていた場合のリスク

タンス預金や名義預金を見落としたまま相続税を申告し、申告後に、現金の申告漏れに気づいた場合には、本来納めるべき相続税の額に加えて、延滞税や加算税がペナルティとして発生します。申告漏れに気づいた時点ですぐに税務署へ修正申告を行う必要があります。

6-1.過少申告加算税

過少申告加算税は、本来より少ない金額で相続税を申告していた場合に課される追加の税金です。

|

不足した税額 |

税務調査の通知前に自主的に修正申告 |

税務調査の通知後、税務調査実施前に修正申告 |

税務調査後に修正申告、または更正をした |

|

当初の納税額50万円のいずれか多い方以下の額 |

なし |

5% |

10% |

|

当初の納税額と50万円のいずれか多い方を超えた額 |

10% |

15% |

6-2.延滞税

延滞税は、本来の納付期限までに納税をしなかったことによって発生する利息的な税金です。延滞税は、納期限(※)の翌日から実際に納付した日までの日数に応じて課税されます。

※納期限とは

・期限内に申告された場合には、法定納期限

・期限後申告または修正申告の場合には、申告書を提出した日

・更正・決定の場合には、更正決定等通知書を発した日から1か月後の日

令和6年1月1日~令和7年12月31日の相続税の延滞税の税率は、以下のとおりです。

|

延滞期間 |

税率 |

原則税率(参考) |

|

納期限の翌日から2か月以内 |

年2.4% |

年7.3% |

|

納期限の翌日から2か月超 |

年8.7% |

年14.6% |

7.まとめ

現金は、相続しやすいメリットがある一方で、不動産のように評価額が下がる仕組みがなく、特例による減額も受けられないため、相続税の負担が大きくなる傾向があります。現金のまま相続する場合のメリットとデメリットを十分理解したうえで、生前から適切な対策を講じることが重要です。

相続税対策としては、生前贈与や贈与税の特例の活用、生命保険の加入、不動産への資産組み換えなどが効果的です。なお、タンス預金や名義預金などがないかも十分注意し、生前のうちにその存在を明確にしておくことも重要です。相続で「現金」を多く遺す可能性がある方は、早めに専門家へ相談して適切な対策を進めておくことをおすすめします。

- 監修者情報

- OAG税理士法人 相続チーム 部長奥田 周年

専門分野:相続税、事業承継

(東京税理士会:登録番号83897) 1994年OAG税理士法人に入所。承継相続分野における第一人者として、相続を中心とした税務アドバイスを行うほか、事業承継や相続関連で多数の著書を執筆、監修するなど、幅広く活躍している。