相続税の申告漏れは税務調査で指摘される可能性大!速やかに申告を

- 相続税

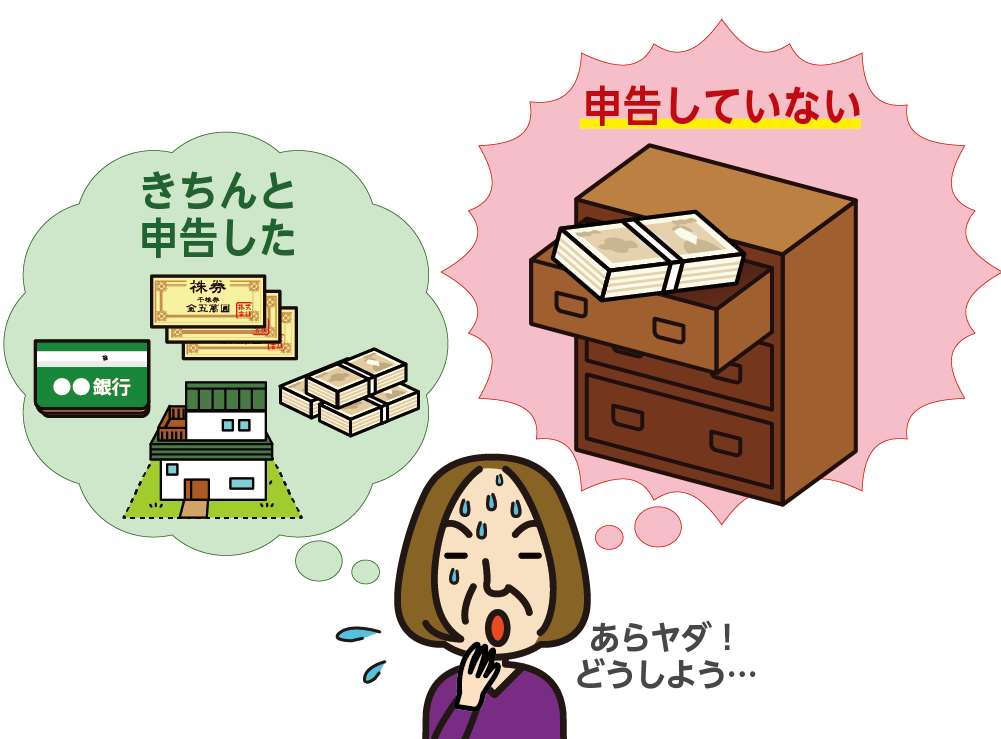

「相続税の申告、納税がすんで、ほっとしていた矢先に、亡くなった父の部屋からタンス預金が見つかった。相続税の申告期限はすでに過ぎているけれど、いったいどうすればよいのだろうか。このまま放っておいても見つからなければよいかしら?申告をやり直すべきなのだろうか・・・。」

新たな財産が見つかれば、嬉しい気持ちの反面、申告はどうするの?と、その対処策に困りますよね。

申告自体をまだしていなかった場合でも、相続税の計算をやり直すべきなのか色々な不安が頭をよぎると思います。

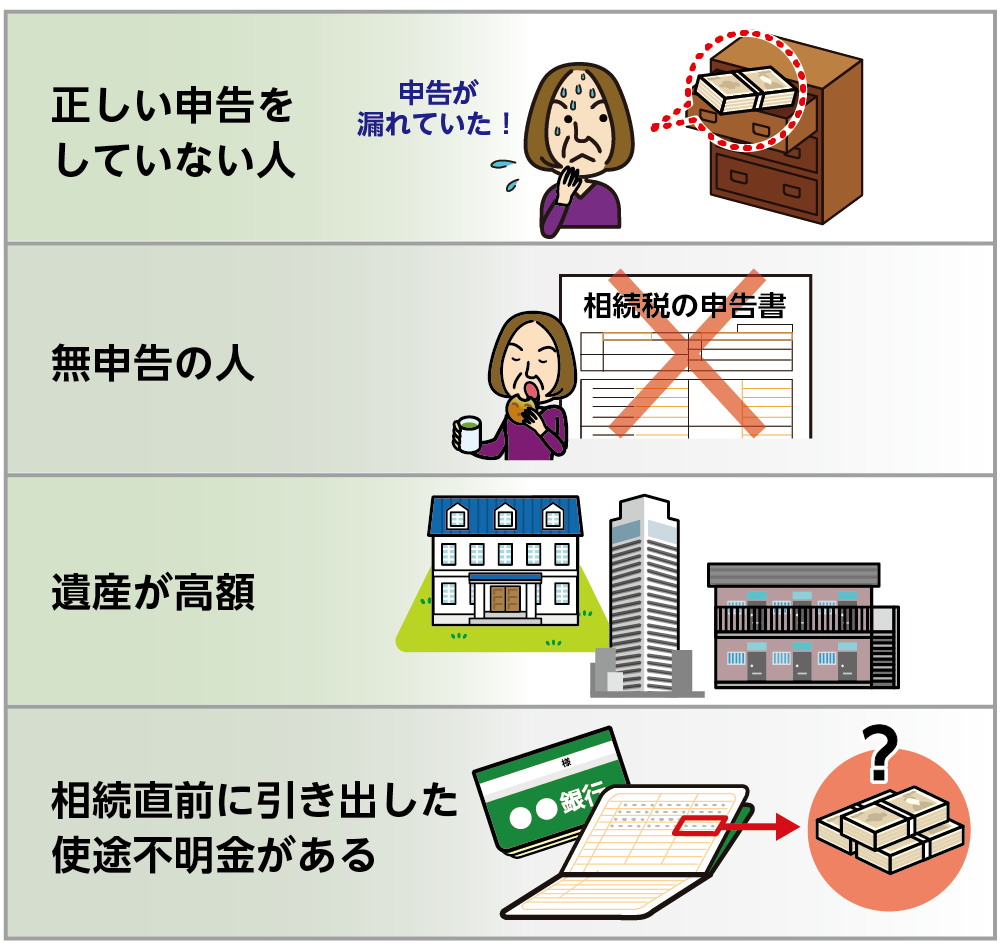

相続税の申告漏れには、そもそも無申告の場合と、財産の一部を計上していない過少申告の場合の両方が該当します。どちらも税務調査となる可能性は非常に高いといえます。

本記事では、相続税の申告漏れとみなされる具体的なケースと対処方法、ペナルティなどのリスクについて詳しくご説明いたします。

1.相続税の申告漏れに気付いたら直ちに「修正申告」を!

相続税はすでに納めたものの、申告内容に漏れが見つかり、納税額が不足していることに気付いた場合、あるいは、税務調査により申告漏れを指摘されてしまった場合は「修正申告」を直ちに行わなければなりません。

※税額が多すぎて、戻してもらう場合は「更正の請求」という手続きになります。

修正申告とは、すでに提出した相続税の申告書に訂正を加えるのではなく、「修正申告書」の様式にそって、再度申告書を作成し、提出することです。

参照:国税庁ホームページ「相続税の申告書等の様式一覧(令和3年分用)」https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/sozoku-zoyo/annai/h29.htm

図1:修正申告書の様式

相続税の申告期限は、亡くなられた日の翌日から10ヶ月以内ですが、修正申告に期限はありません。すでに相続税の申告期限を経過してから修正申告をする場合は、追加分の相続税に、さらに期限を過ぎた日数分の延滞税が加算されますので、1日も早く納税されることをお勧めいたします。

図2:申告漏れに気付いたら速やかに修正申告する

※修正申告について詳しくは、こちらを参考にしてください。

2.相続税の時効は原則5年、悪質とみなされた場合は7年

税務署は、相続税の申告内容に疑いを持つと、職務上の権限を駆使して、あらゆる機関から情報を集めます。相続発生日から遡って約10年分の亡くなられた方の財産の情報はもちろんのこと、相続人の財産情報まで、徹底的に確認します。故意に隠す、もしくはこのくらいバレないだろうと思っても、税務署の緻密な調査で、確実に見つかると心得ておきましょう。

相続税の時効は5年、悪質な行為とみなされた場合の時効は7年となります。明らかな申告漏れについては、判明した時点で直ちに、税務署から口頭で税務調査の連絡がきます。

※申告漏れのデメリットについて詳しくは、こちらを参考にしてください。

3.税務調査で相続税申告漏れの言い逃れは難しい

相続人が把握していなかった財産も含め、相続税の申告漏れは、税務調査で発覚することが多いといえます。

令和元年の税務調査の実施件数は10,635件となっており、税務調査を受けた約85%の方(9,072件)が申告漏れを指摘され、修正申告をしています。

※引用:令和元年事務年度における相続税の調査等の状況(国税庁)

税務調査の連絡は、申告書作成を税理士が代理で行っていた場合は担当の税理士宛、相続人自らが申告書を作成し提出した場合は、相続人本人宛に電話で事前通知されます。日程の調整などには応じてもらうことができます。

税務調査は申告期限後すぐに行われるというより、2~3年ほど経って忘れかけたころに通知されることが多いです。

※相続税の税務調査について詳しくは、こちらを参考にしてください。

表1:税務調査の対象になりやすい方

※亡くなられる直前に引き出した預金の扱いについて詳しくは、こちらを参考にしてください。

4.相続税の申告漏れにはペナルティがある

相続税の申告期限を過ぎると、延滞税が加算されます。また、無申告(申告をしていない)だった場合、税額が少なかった場合、意図的に財産を隠すなどの悪質な行為をした場合には、さらに重いペナルティ税が加算されます。

4-1.ペナルティは税務調査前に自ら申告した方が軽い

税務調査で税務署から指摘を受ける前に、自らが気付いて修正申告すれば、加算されるペナルティ税は軽減されます。余分な税金を支払わないようにするためには、誤りに気付いた時点ですみやかに納税することをお勧めいたします。

4-2.相続税の申告漏れによる4つのペナルティ

加算税は、ペナルティの種類や度合いによって、以下の4種類に分類されます。

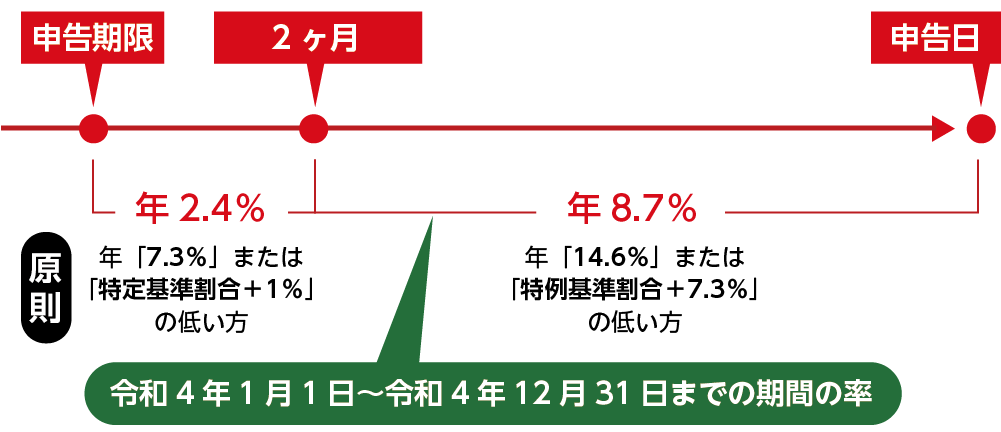

①申告期限を過ぎている場合:延滞税

図3:延滞税の利率

延滞税の「特例基準割合」とは、銀行の新規短期貸出約定平均金利の変動に応じ、毎年変わります。

※延滞税について詳しくは、こちらを参考にしてください。

②申告したが納税額が少なかった場合:過少申告加算税

図4:過少申告加算税の利率

更正とは、申告内容に誤りがあった場合に、税務署が「不足分の税額を納めて下さい。」と処分内容を示すことです。更正の予知とは、「更正の処分を受ける」ことを、事前に認識していることです。

⑴税務調査の通知前に自主的に修正申告をした場合:0%(かかりません)

⑵税務調査の通知後、調査までの間に修正申告をする場合:5% ※10%

⑶税務調査が入って、間違いを指摘されて修正をした場合:10% ※15%

※期限内申告による税額、もしくは50万円のいずれか多い額を超えた場合の税率

③申告しなかった場合:無申告加算税

図5:無申告加算税の利率

⑴税務調査の通知前に自主的に申告をした場合:5%

⑵税務調査の通知後、調査までの間に申告をする場合:10% ※15%

⑶税務調査が入って、間違いを指摘されて申告をした場合:15% ※20%

※期限内申告による税額、もしくは50万円のいずれか多い額を超えた場合の税率

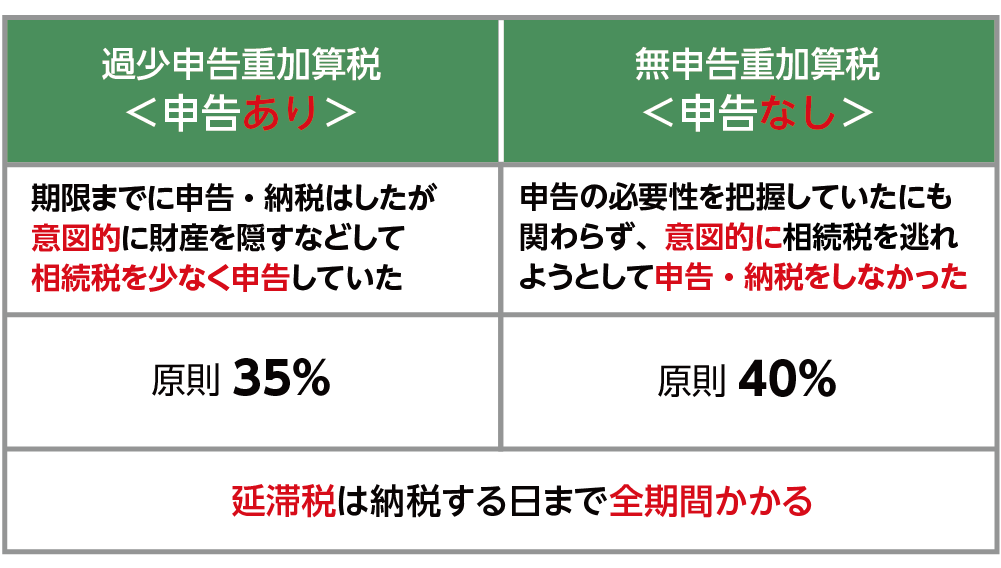

④意図的に財産を仮装・隠ぺいし納税額を少なくした、もしくは申告しなかった:重加算税

図6:重加算税の利率

※相続税の重加算税について詳しくは、こちらを参考にしてください。

5.相続税の申告漏れとなりやすい6つの理由

相続税の申告漏れとみなされる主な6つのケースをご説明いたします。「実は申告漏れだった・・・」という場合もありますので、該当するケースではないかどうか、よくご確認ください。

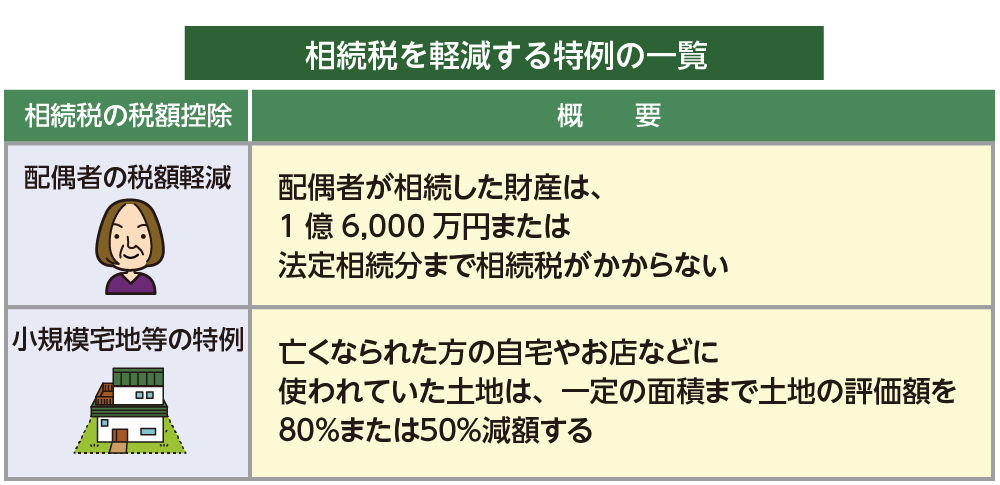

5-1.特例を適用したら0円だったので申告しなかった

相続税を減額する特例を利用することにより基礎控除額を下回った場合、もしくは非課税枠に該当して納税額が0円となった場合は、相続税の申告が必要です。

相続税の申告がおこなわれていない場合、税務署は「申告が漏れているのか、それとも特例を適用しているから納税がないのか」の判断ができないからです。

図7:特例を適用して相続税が0円でも申告は必要

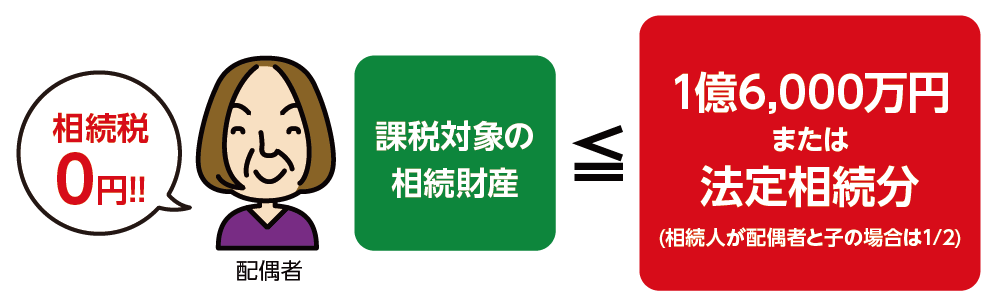

図8:配偶者の税額軽減を適用して相続税が0円になった

※配偶者の税額軽減について詳しくは、こちらを参考にしてください。

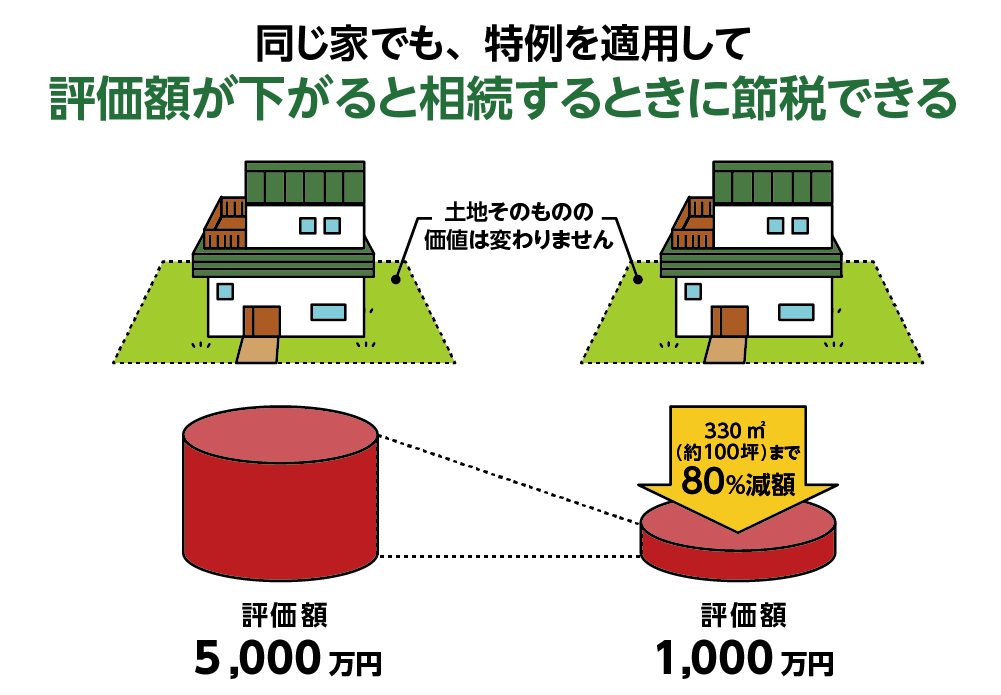

図9:「小規模宅地等の特例」で評価額5,000万円の家が80%減額される

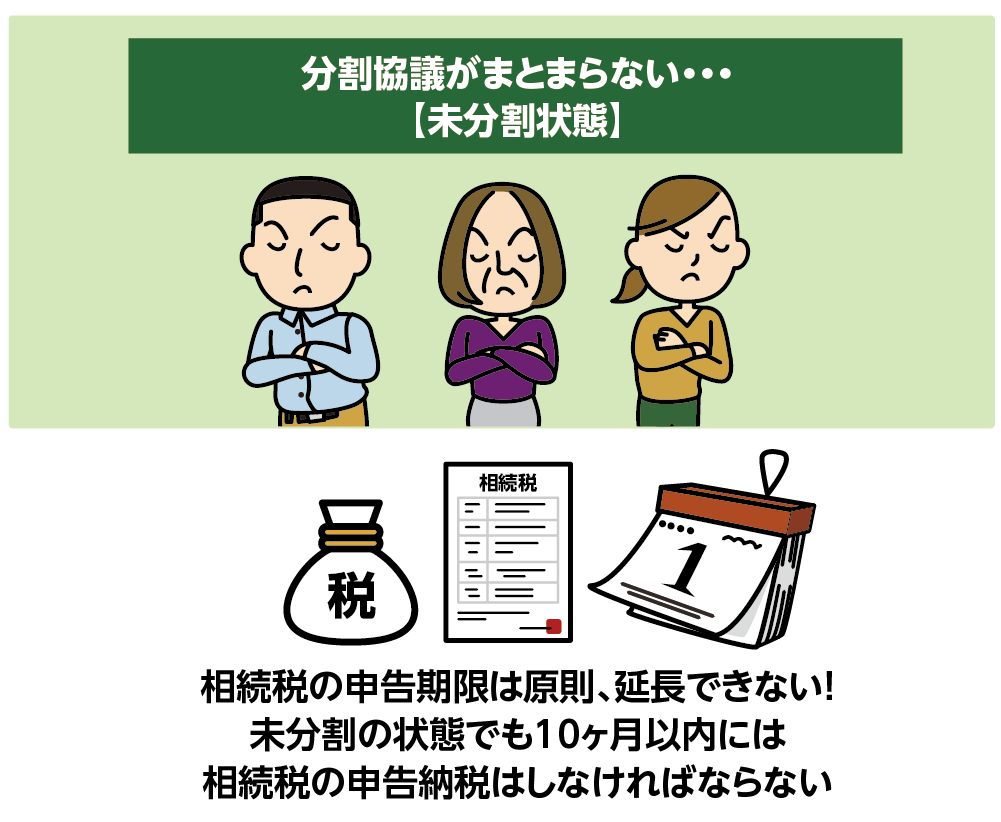

5-2.分割の話し合いがまとまらず申告できなかった

遺産分割協議がまとまらないから相続税の申告書を作成できないという理由で申告をしないままでいることはできません。未分割の状態の場合は、相続税申告書に「申告期限後3年以内の分割見込み書」という書面を添付し、いったん法定相続分で分割したと仮定して申告を作成し、納税をしておかなくてはなりません。

未分割の場合、相続税を軽減できる特例を適用できないため、納税額は高くなりますが、申告期限後に特例の適用を受けるために、申告しておくことが必要です。

申告期限後3年以内に分割協議が調えば、特例の適用が認められます。払い過ぎている相続税は「更正の請求」をおこなうことで、還付してもらえます。

図10:遺産分割協議がまとまらなくても相続税の申告納税は必要

※未分割でも申告が必要ということについて詳しくは、こちらを参考にしてください。

※相続税の更正の請求について詳しくは、こちらを参考にしてください。

5-3.名義預金とみなされる預金だとは思っていなかった

名義預金とは、口座名義人と真の預金者が異なる預金のことです。たとえば亡くなられた方が、可愛いお孫さんのために、内緒でお孫さん名義の預金をすることが名義預金に該当します。名義がお孫さんでも、真の預金者の相続財産として扱います。

税務調査で最も指摘を受けやすいのは名義預金となっており、注意が必要です。

※名義預金について詳しくは、こちらを参考にしてください。

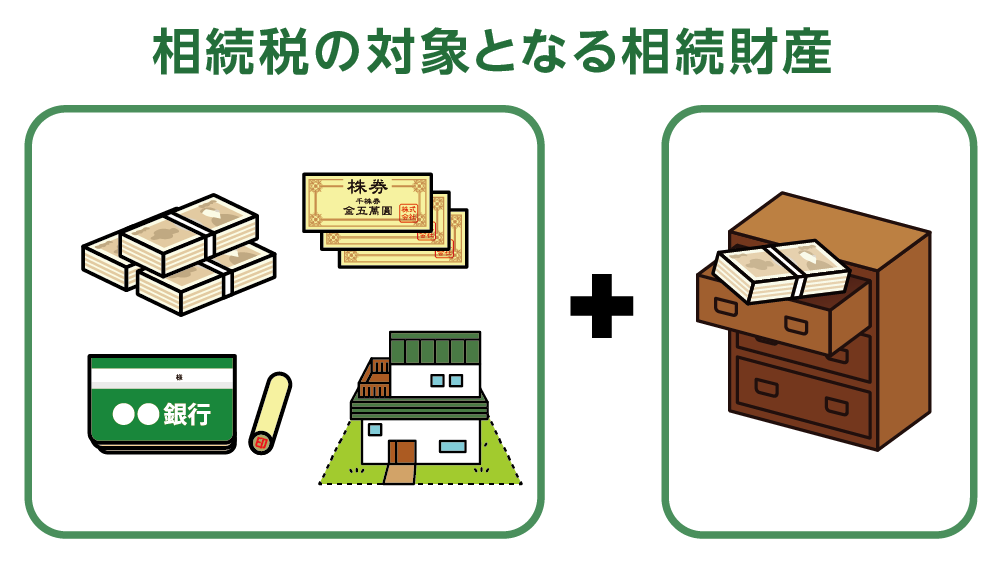

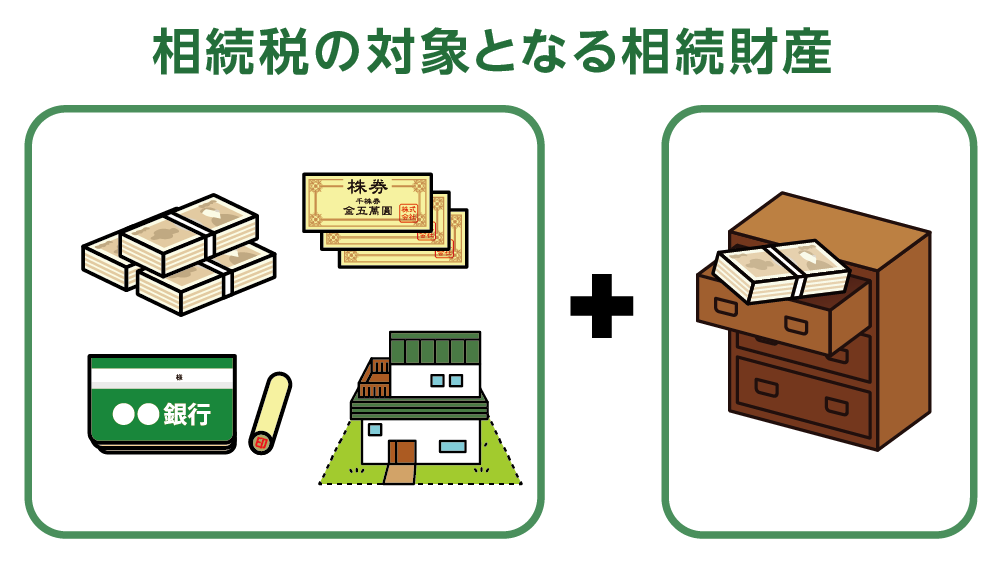

5-4.高額なタンス預金に後から気が付いた

金融機関に財産を預けず、ご自宅で保管することをタンス預金といいます。金融機関の預金利率が低いから、もしくは金融機関に出向く手間を考え、利便性を重視して、またはへそくりなど隠しておきたいという思いから、財産を自宅に保管されている場合があります。タンス預金はもちろん相続財産であり、相続税の課税対象となります。

図11:タンス預金も相続財産

※タンス預金について詳しくは、こちらを参考にしてください。

5-5.把握していない保険契約があった

受取人が指定された生命保険金は受取人の固有の財産だから、相続財産に含める必要はないだろうと誤解される場合もあるのですが、保険金は分割対象の財産に含めなくてもよいだけで、相続財産であることに変わりはありません。

基礎控除とは別の非課税もありますので、生命保険金も必ず申告してください。保険会社が発行する支払調書は税務署にも情報が流れますので隠すことはできません。

5-6.土地の評価方法が間違っていた

土地が相続財産に占める割合は大きいため、相続税の申告有無を左右します。土地が原因で申告漏れが指摘される場合、評価ミスが主な原因となっています。

相続税を計算するときに、該当する土地がどれくらいの価値なのか計算した額を評価額といいますが、土地の評価はとても難しく、専門家である税理士に依頼していない場合は、間違うリスクは非常に高いといえます。

※土地の評価について詳しくは、こちらを参考にしてください。

6.相続税の申告漏れに気付いたら税理士に相談を

相続税の申告は、専門的な知識が必要なことが多く、そう何度も経験することではないため、間違えてしまうこともあるでしょう。相続税の申告漏れになっているかもしれないと不安を感じている場合や税務署から調査の事前通知を受け取った場合は、相続に強い税理士に早めに相談する方が安心です。

相続税がかかるか微妙なラインの財産を取得した、財産の正しい評価方法がわからない、相続財産に不動産(土地・建物)があるときは、専門家に相談されることをお勧めいたします。

※相続税の課税対象財産について詳しくは、こちらを参考にしてください。

7.まとめ

相続税の申告期限は10ヶ月という短い期間です。期限内に相続財産の調査を正確におこない、遺産分割協議を調えなくてはなりません。無事に終えたと思っても、後から財産が見つかった、もしくは申告の誤りに気付くこともあるでしょう。

申告漏れに気付いたら、すぐに修正申告をしてください。ペナルティ税は日を追うごとに高くなります。

相続財産が相続税の対象になるのか、もしくは相続財産の評価方法がわからない、相続税の申告漏れがないか心配な方、税務調査の連絡がきてしまい、対応にお困りの場合は、相続税に精通している税理士にご相談されることをお勧めいたします。