【相続税の納税義務者】すぐわかる!相続税を支払う義務は誰にあるか

- 相続税

相続が開始して遺産分割協議も終わり、亡くなられたお父さまの財産は無事に相続ができそう。

「ところで、相続税の納税をしなければいけないけれど、誰が納税するのだろうか?」

「次男は遺産分割協議の中で、財産を相続しないことになったが、納税は必要だろうか?」

「お母さんは海外に住んでいるが、相続税は支払うのだろうか?」

このように相続の場合の「納税義務者」とは、誰のことを指しているのか、分からない方も多くいらっしゃると思います。相続人だから「相続税の納税義務者」になるわけではなく、相続人ではない方であっても相続を理由に財産を取得すれば、その方も「相続税の納税義務者」となります。例えば、遺言による遺贈で相続人ではない第三者のの方が財産を取得された場合などが該当します。

また、近年は仕事をリタイアした後の人生を海外で過ごす人が非常に増えており、その理由の一つに相続税対策がありますが、ここ数年の税制改正において、海外を利用した相続税対策が容易に利用できないような改正がされています。

相続税の納税義務者について、相続税の課税対象となる財産を含めて本記事でご確認ください。

1.相続税の納税義務者とは相続や遺贈で財産を取得した方

相続税の納税義務者とは、相続や遺贈(死因贈与を含む<互いに合意をした贈与契約であり、贈与者が亡くなられたときに効力が生じる法律行為>)により財産を取得した方となります。

相続税の納税義務者の方は、早めに相続税の申告有無を確認する必要があります。相続税の基礎控除額が見直されたことで、申告が必要になる方が増えたと言われていますが、実際に申告手続きが必要な方の割合は全体の約9%程度であり、90%以上の方は相続税の申告は必要ないと思われます。

申告が必要な方の中でも、税額を少なくすることができる特例等を利用することで申告手続きが必要だが、納税自体は不要な方もいらっしゃいます。

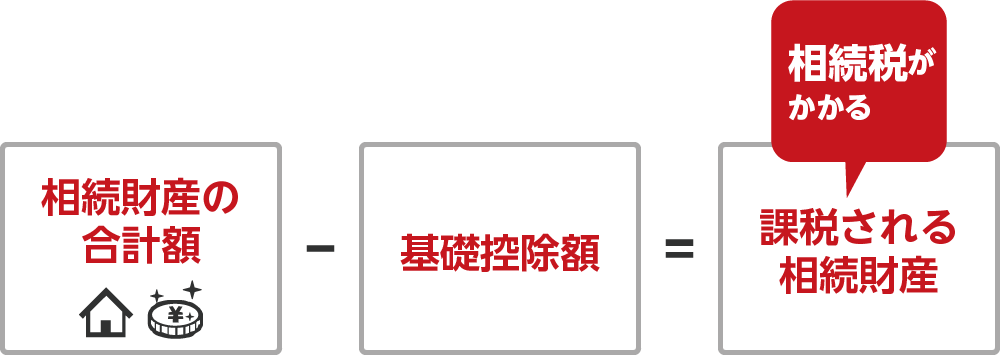

1-1.相続税は基礎控除額を超えたとき、超えた部分に課税される

相続税の申告・納税が必要かどうかの判断基準となるのが「相続税の基礎控除額」です。相続財産の総額が基礎控除額(3,000万円+相続人の数×600万円)を下回る財産額であれば、相続税は課税されません。基礎控除額を上回る場合には、各財産の相続税評価額を算出して相続税の申告を行い、納税額が生じれば、申告期限内に納税を行います。相続税の申告有無の判断や、評価の計算には専門的な知識が必要となるため、相続税を専門とする税理士に早めに相談されることをお勧めいたします。

※「基礎控除」について詳しくは、次の記事を参考にしてください

図1:相続税の課税対象は基礎控除額以上の財産があるとき

図2:基礎控除額の考え方

1-2.相続した財産の割合に応じて各自が納税義務者となる

相続税の納税義務者には、相続財産を取得された方全員が該当します。つまり法律で定められた法定相続人でなくても、相続財産を取得された方であれば納税義務者になり得ますし、また、たとえ法定相続人であったとしても相続財産を受け取らなかった場合には納税義務者にはなりません。

2.相続人以外も確認!相続税の納税義務者となる4つのケース

相続税の納税義務者は、「亡くなられた方から財産を受け継いだ方全員」となります。法定相続人、あるいは遺言による遺贈で財産を取得した受遺者も納税義務者となります。

主な納税義務者の事例は、以下の4つとなります。

2-1.「相続」によって財産を受け継いだ「相続人」

一般的には、亡くなられた方の財産は法律で定められた法定相続人が相続をします。相続により財産を受け継いだ「法定相続人」は納税義務者になります。法定相続人が相続できる財産の目安(割合)が法定相続分となります。相続税の課税有無を判断した上で、法定相続分を基準に相続した場合には、法定相続分に応じて相続税を納税します。話し合い等(遺産分割協議)で相続する割合を決めた場合には、実際に相続した取得割合で相続税を納めます。

※「法定相続分」について詳しくは、次の記事を参考にしてください

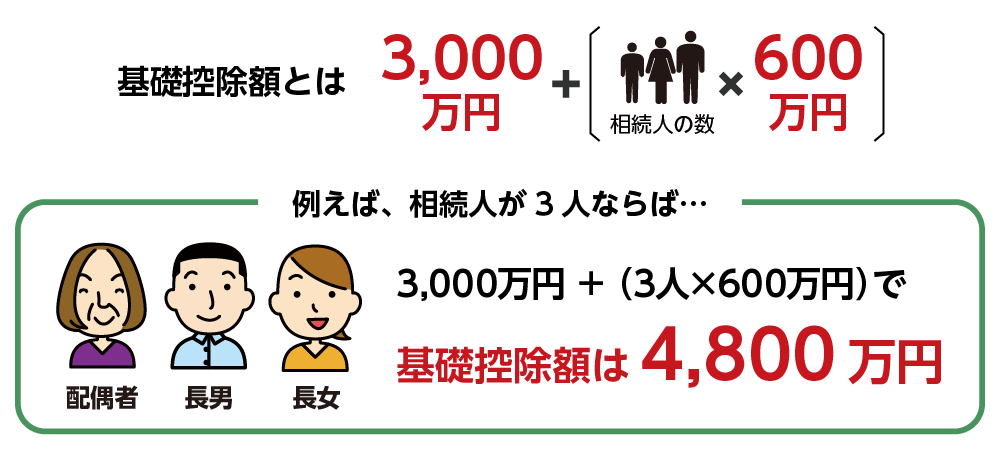

2-2.「遺贈」によって財産を受け取った「受遺者」

亡くなられた方が生前に遺言書を作成しており、お孫さんやお世話をしてくれた長男のお嫁さんなど、法定相続人以外の方に財産を譲る意思を残していた場合、相続が発生して遺言どおりに法定相続人以外の方が財産を受け取ることを「遺贈」といいます。財産を受け取った「受遺者」は、納税義務者であり、相続税の納税が必要な場合には申告と納税を行います。

図3:遺贈のイメージ

※「遺贈」について詳しくは、次の記事を参考にしてください

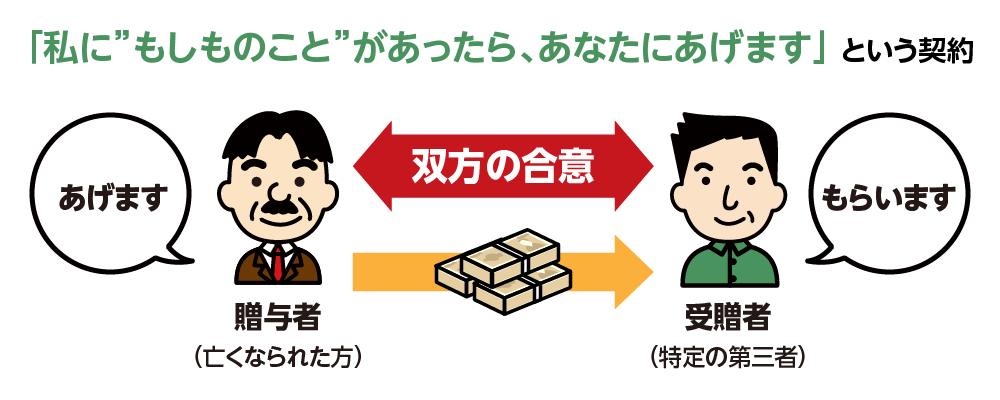

2-3.「死因贈与」によって財産を受け取った「受贈者」

「死因贈与」とは、亡くなられた方が生前に法定相続人、あるいは法定相続人以外の方と「自分にもしものことがあったら(亡くなったら)、財産を無償であげる」などと約束し、財産を引き継ぐことです。ただし、一方的な思いでも財産を渡すことができる遺贈と異なり、死因贈与は相手との契約行為が必要です。財産を受け取った「受贈者」は、納税義務者となり、必要に応じ、申告納税を行います。

図4:死因贈与のイメージ

2-4.相続で財産を受け取った「法人」

遺贈や死因贈与において、財産を受け取る方は個人だけでなく法人でも可能です。この場合、通常は「相続税ではなく、法人税の対象」となりますが、”人格なき社団・財団”もしくは”持分の定めのない法人”に遺贈した場合は、遺贈先は個人とみなされ、相続税の課税対象となり、相続税の納税義務者に該当します。

3.住所がポイント!納税義務者には「制限あり・なし」の2種類がある

近年は家族の構成も多様化しており、様々なケースの相続の形があります。相続対策で海外に資産を保有されている方、海外に移住されている方、外国人の方とご結婚されている方、または外国人の方が日本に移住して、財産を所有しているなど、その形は様々です。

相続税は受け取った財産すべてに課税される場合と、日本国内にある財産にのみ課税される場合があります。納税義務者はこの2つのパターンに該当します。(※例外:贈与によって相続時精算課税適用財産を取得した個人のことは特定納税義務者になる)

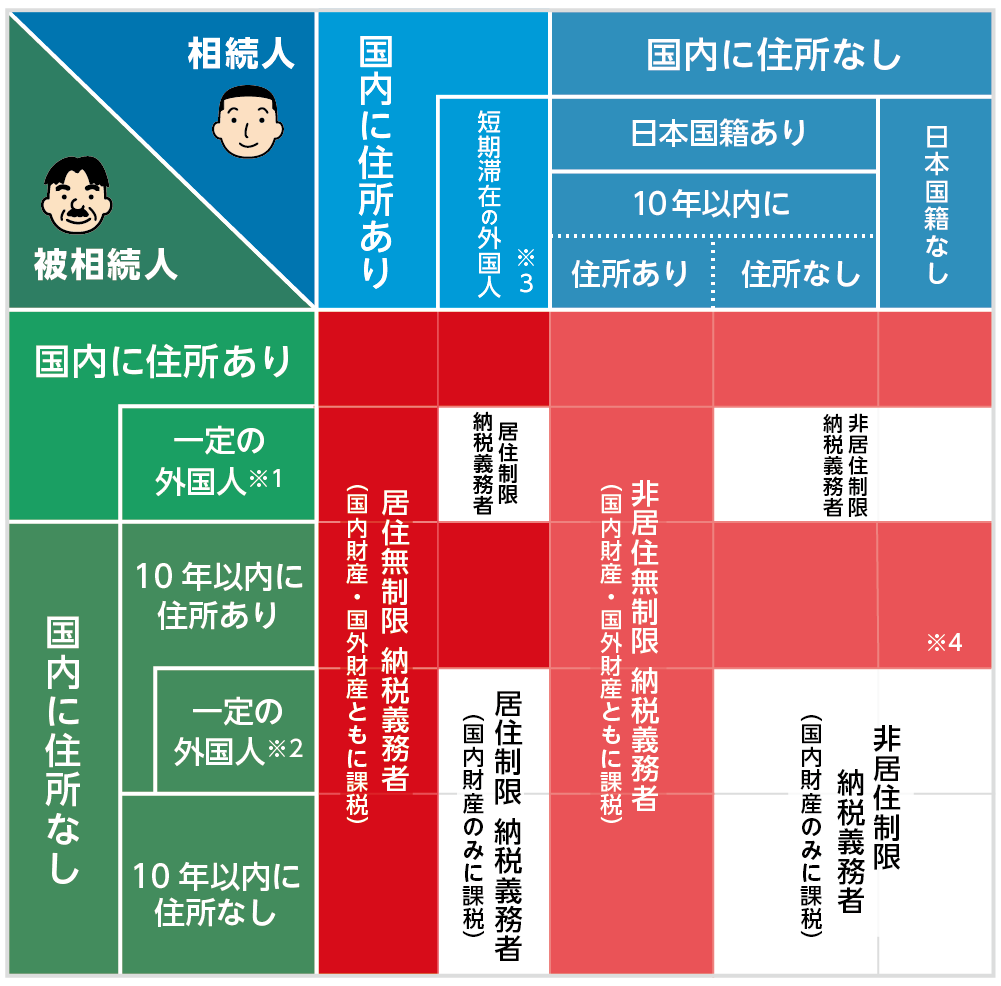

令和3年分の税制改正により、在留資格を得て日本で就労している外国人(※1)が亡くなられた場合、日本に住所があった期間(居住期間)にかかわらず、外国に住んでいるご家族が受け取る国外財産は日本の相続税の課税対象にはしないこととなりました。納税義務者と納税範囲については、以下の図5をご参照ください。

図5:納税義務者と納税範囲のイメージ

※1 出入国管理及び難民認定法別表第1の在留資格を有する人(高度専門職、経営・管理、研究など、日本で就労等する際に付与されます。永住者等は含みません。)なお、令和3年3月31日以前に相続または遺贈により財産を取得した場合においては、在留資格があり、相続開始前15年以内において国内に住所がある期間の合計が10年以下の人

※2 国内に住所がある期間に引き続き日本国籍を持っていない人

※3 上記※1の在留資格を有する人で、相続開始前15年以内において国内に住所がある期間の合計が10年以下の人

3-1.海外居住者・海外財産保有者の課税の判断は難しい

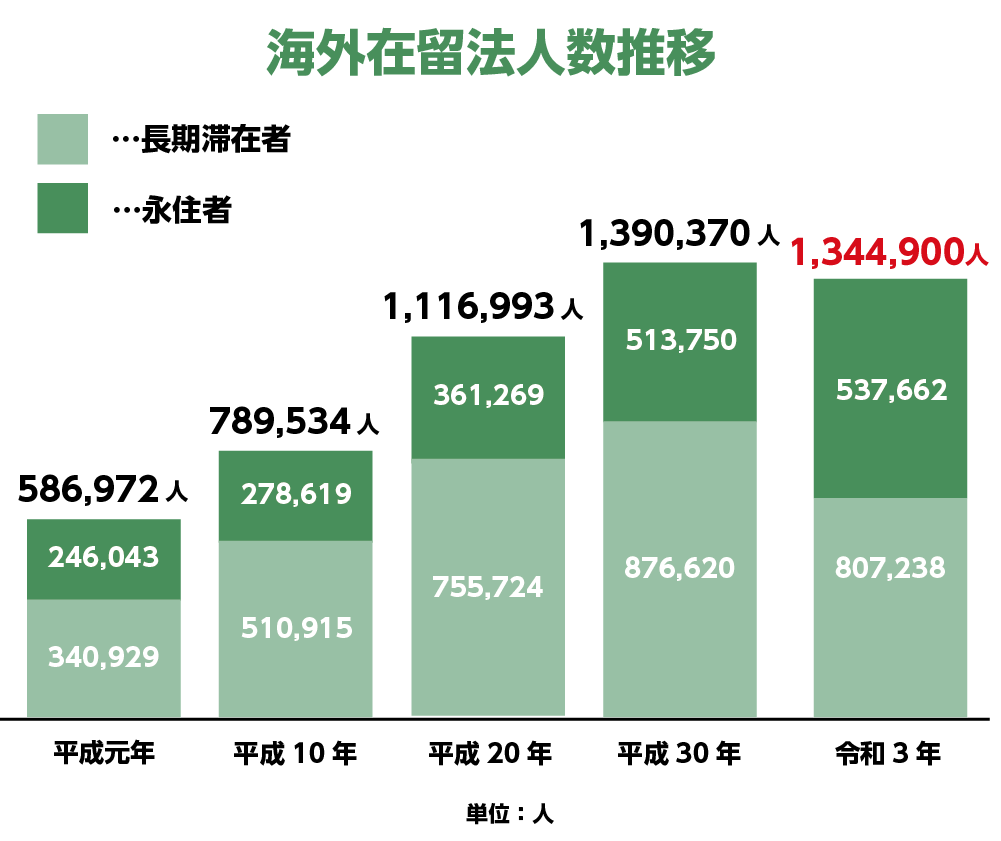

相続税の納税義務者を考えるにあたっては、住んでいる国やその国の在籍年数で、対象となる相続財産が異なってきます。図6のように、令和3年10月現在における外務省の統計においても約134万人の方が海外に居住されており、海外在留邦人の方はご自身が納税義務者に該当するのかどうか、判断が必要となるケースが多いといえます。

図6:海外在留邦人数推移(出典/外務省「海外在留邦人数調査統計」より編集)

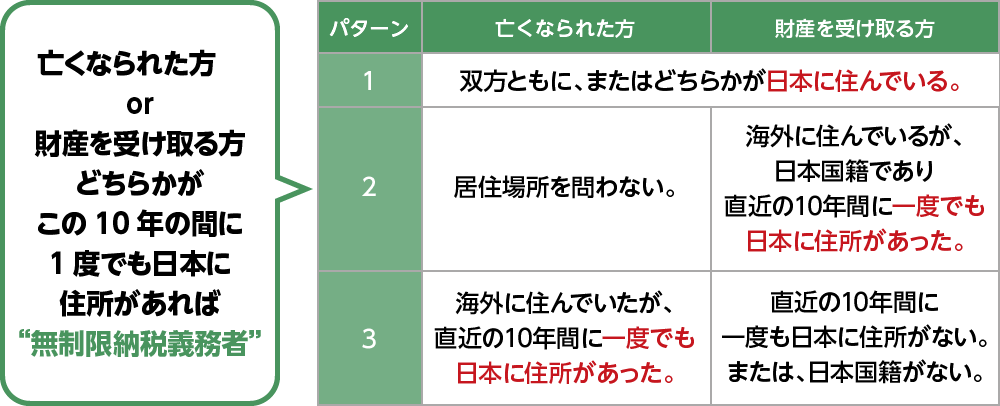

3-2.すべての財産に課税される「無制限納税義務者」

無制限納税義務者に該当する方は、相続や遺贈で受け継いだ財産のすべてに対して相続税が課税されます。この場合の「すべて」というのは、受け継いだ財産の所在場所を問わないという意味であり、国内財産のほか、国外にある財産を受け継いだ場合も日本の相続税が課税されます。

以下の3つのいずれかに該当すれば「無制限納税義務者」となります。

図7:無制限納税義務者のパターン

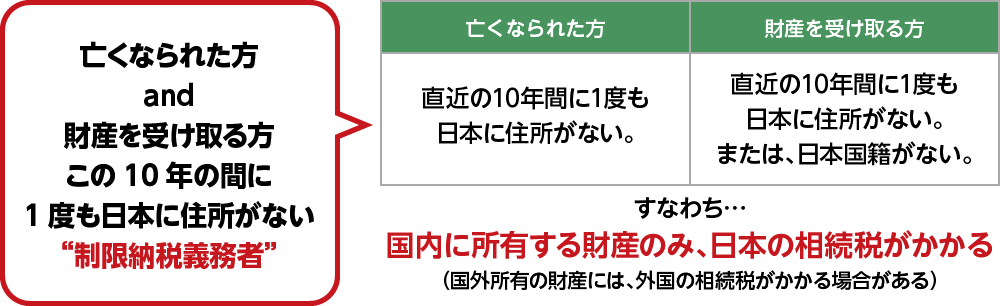

3-3.国内の財産のみ課税される「制限納税義務者」

亡くなられた方、及び財産を受け取る方の双方がともに、直近の10年間で一度も日本に住所がない場合は「制限納税義務者」となり、日本の国内に所有している財産にだけ、相続税が課税されます。制限納税義務者が、国外所有の財産も受け継いだ場合は、日本の税法ではなく、外国の税法により相続税が課税される場合があります。法律は各国で様々であるため、該当する国の税法をご確認ください。

図8:制限納税義務者のパターン

4. 国外財産に対し、外国の相続税を支払った場合は「外国税額控除」を受ける

国外に財産を所有している方が亡くなられた場合、相続手続きや相続税に関することは通常よりも煩雑化します。相続財産の評価額にもよりますが、場合によっては外国の相続税を支払うケースが生じます。

しかし、日本の相続には「外国税額控除」という制度があり、ひとつの財産に対して日本と外国の相続税を重複して負担することがないよう、一定額まで控除するという配慮がなされています。つまり、外国の財産に対してその国の相続税が課税された場合、その課税分は日本の相続税から控除されます。

5. どこの国の財産?財産の所在を決める判断基準

制限納税義務者は受け取った財産のうち、日本国内に所有するものだけに課税されるので、財産が国内にあるのか、国外にあるのかという所在を明確に判断する必要があります。法律では、財産の種類に応じて所在を判断する規定が設けられています。

表1:財産の所在の判定の表 ※国税庁ホームページ「財産の所在の判定の表」より引用

| 財産の種類 | 所在の判定 |

|---|---|

| 動産 | その動産の所在による |

| 不動産または不動産の上に存ずる権利 船舶または航空機 |

その動産の所在による 船舶または航空機を登録した機関の所在による |

| 鉱業権、租鉱権、採石権 | 鉱区または採石場の所在による |

| 預金、貯金、積金または寄託金で次に掲げるもの (1)銀行、無尽会社または株式会社商工組合中央金庫に対する預金、貯金または積金 (2)農業協同組合、農業協同組合連合会、水産業協同組合、信用協同組合、信用金庫または労働金庫に対する預金、貯金または積金 |

その受入れをした営業所または事業所の所在による |

| 生命保険契約または損害補償契約などの保険金 | これらの契約を締結した保険会社の本店または主たる事務所の所在による |

| 退職手当金等 | 退職手当金等を支払った者の住所または本店若しくは主たる事業所の所在による |

| 貸付金債権 | その債務者の住所または本店若しくは主たる事務所の所在による |

| 社債、株式、法人に対する出資または外国預託証券 | その社債若しくは株式の発行法人、出資されている法人または外国預託証券に係る株式の発行法人の本店または主たる事務所の所在による |

| 合同運用信託、投資信託および外国投資信託、特定受益証券発行信託または法人課税信託に関する権利 | これらの信託の引受けをした営業所または事業所の所在による |

| 特許権、実用新案権、意匠権、商標権等 | その登録をした機関の所在による |

| 著作権、出版権、著作隣接権 | これらの権利の目的物を発行する営業所または事業所の所在による |

| 上記財産以外の財産で、営業上または事業上の権利(売掛金等のほか営業権、電話加入権等) | その営業所または事業所の所在による |

| 国債、地方債 | 国債および地方債は、法施行地(日本国内)に所在するものとする 外国または外国の地方公共団体その他これに準ずるものの発行する公債は、その外国に所在するものとする |

| その他の財産 | その財産の権利者であった被相続人の住所による |

6.さいごに

相続税の納税義務者は、法定相続人に該当する方だけではなく、遺贈などにより相続財産を取得する方(法人の場合もあり)も含まれるということをご理解頂けましたでしょうか。

特に相続財産を「遺贈」などで受け取った場合は、相続財産の全体像が把握しずらいため、相続税の申告・納税が必要なのかどうか、判断に困るケースもあるかと思います。また、海外の財産を引き継ぐ場合は、どのように相続税評価をするべきか、非常に複雑で難しいと思います。

日本における相続税の申告(納税)期限は10ヶ月以内であり、あっという間に過ぎてしまいますので、早めに相続税の申告・納税の準備を進めていきましょう。海外財産が含まれる場合などは余計に時間を要することにも注意が必要です。

相続税の基礎控除額を明らかに超えそうな場合は、できるだけ早めに相続税申告の経験が豊富な税理士にご相談されることをお勧め致します。