時系列でわかる!相続した賃貸物件の家賃が誰の財産なのか

- 相続手続き

「お父さんが経営していたアパートの家賃収入は、相続でどのように扱えばいいの?」

お父さまが亡くなられ相続財産にアパートなどの賃貸物件がある場合、家賃収入をどのように取り扱うのかお悩みではないでしょうか。

実際には、「いつまでの家賃がお父さんの収入?」「今月の家賃は来月振り込まれてもお父さんの財産?」など細かくみていくと疑問点も増えてきます。さらには、相続したあとの今後の家賃収入は相続人全員で分けていくものでしょうか?

相続における家賃収入の考え方を、相続手続きの時間軸にそって、わかりやすくご説明していきます。また、お父さまは生前に賃貸物件の家賃収入について確定申告をされていたはずです。誰がいつまでに所得税の申告をおこなえばよいのかもご説明していきます。

1.相続した賃貸物件の家賃が誰の財産なのか時系列で確認する

お父さまが亡くなられて相続手続きを進める中で、最初に相続財産にどのようなものがあるかについて、財産全体を把握する必要があります。現金・株・自宅などの財産の考え方は何となく想像できそうですが、賃貸物件など収入を伴う不動産は、相続開始後に賃貸物件から生じる家賃収入の取り扱い方が複雑です。

相続が発生したあとの家賃収入は相続財産にはなりません。つまり相続税の対象では無く、個人の収入として考えるため確定申告の対象となります。

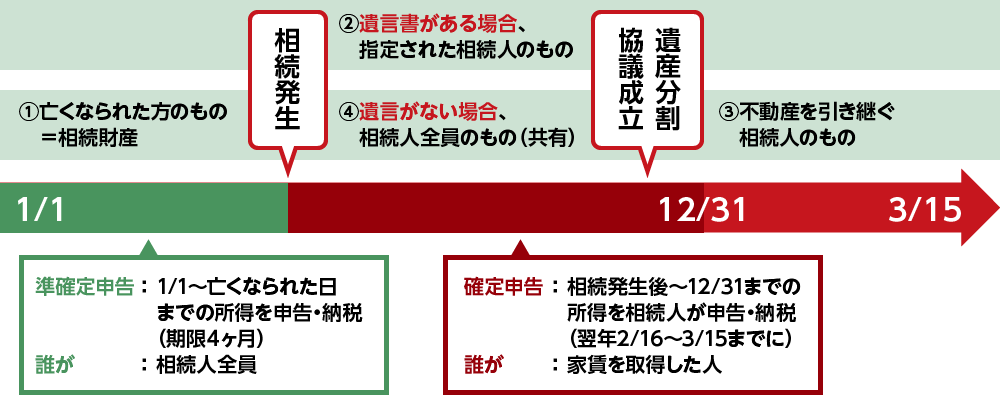

では誰がどのように受け取ることになるのか、まずは下の図で時系列に確認しましょう。

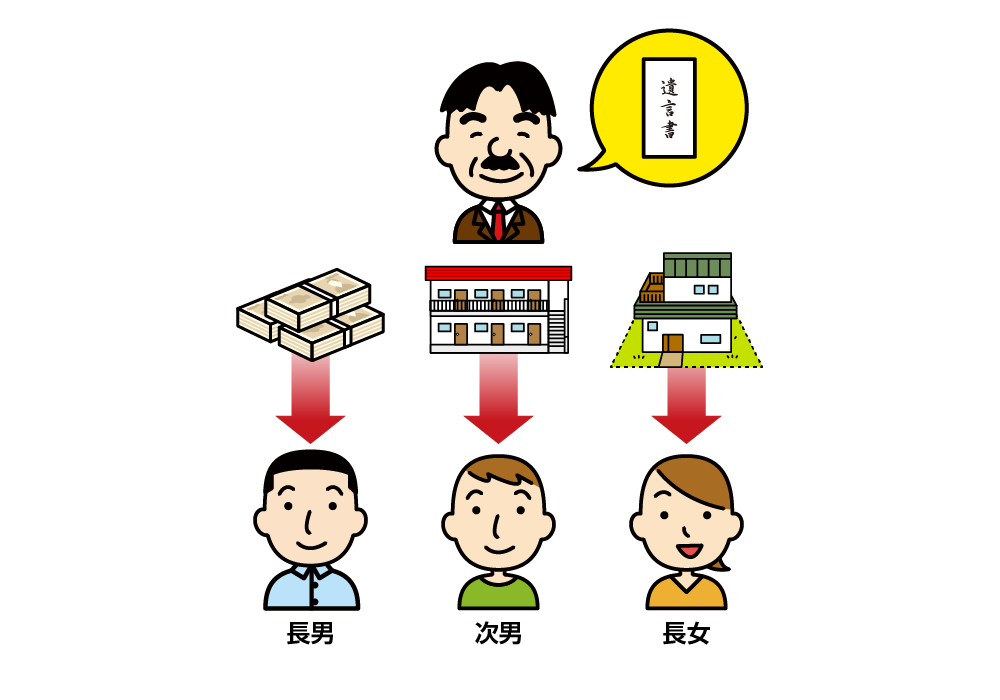

図1:家賃をどなたが相続するのかの時系列のイメージ

1-1.生前の家賃は亡くなられた方の所得

①生前の家賃収入は亡くなられた方の所得(2章)

生前の家賃は亡くなられた方の所得です。通常の貯蓄と同様に残っていれば相続財産として分割します。ただし、家賃は亡くなられた方の収入ですので、亡くなられてから4ヶ月以内に「準確定申告」の手続きが必要となります。これは例年、亡くなられた方が家賃収入に対して翌年の2月16日~3月15日に確定申告をされていたはずですが、亡くなられた際には翌年まで待たず4ヶ月以内に準確定申告をおこなうと決まっています。

1-2.(遺言あり)相続発生時から指定された相続人の所得

②亡くなられた方が遺言書を残していた場合、賃貸物件を引き継ぐ相続人の所得。(3章)

遺言がある場合には、相続が発生した月の収入から賃貸物件を相続する相続人の所得となります。家賃は相続財産ではありませんので、相続税の対象とはならず、相続した方は翌年確定申告が必要となります。

1-3.(遺言なし)賃貸物件の相続が決まるまでみんなの所得

遺言書がない場合は、

③遺産分割協議が整うまでは、相続人全員で分割する(3章)

④遺産分割協議が整ったら、賃貸物件を引き継ぐ方の所得(3章)

遺言が無い場合には、遺産分割協議で相続財産の分割が決まるまでは相続人全員の共有財産となり、遺産分割協議が調えば、そこから賃貸物件を相続した方の所得となります。遺産分割協議が整うまでの間であっても収入があった場合には確定申告をしましょう。ただし、給与所得者の場合、不動産収入が経費を除いて年20万円以内であれば不要です。経費とは、残ったローンの返済、管理委託費用などです。

※遺産分割協議について詳しくは、こちらを参考にしてください。

2.生前の家賃収入は亡くなられた方の財産であり相続財産とする

亡くなられた方の家賃収入は、支払期日によって異なります。生前に支払われた家賃は原則亡くなられた方の相続財産となり、遺言が無い場合は特段家賃として切り出すことなく他の財産を含めて、遺産分割協議で話し合い、その内容に応じて各相続人が相続します。

2-1.相続財産となる家賃

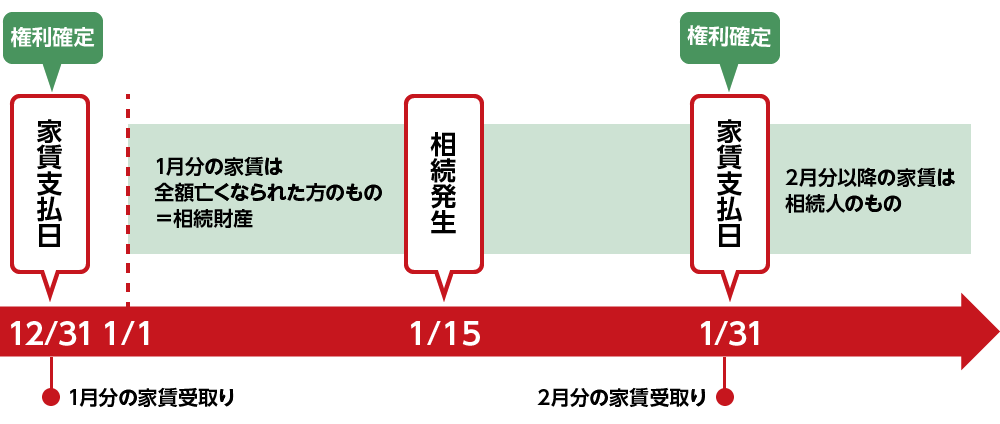

家賃の支払い方法は、当月分を前月末までに支払う前月支払いが一般的です。この場合、相続開始までに支払期日を迎えているかどうか(権利確定しているかどうか)をポイントに考えます。2つのケースでご説明していきます。

2-1-1.ケース①前月受け家賃が前月末に支払われたら相続財産になる

例えば、1月分の家賃が12月末に振り込まれ、1月15日に相続が発生した場合、すでに支払われている1月分の家賃全額が亡くなられた方の収入となり現預金として相続財産になります。家賃を受け取る権利が確定した後に支払われたためです。

図2:前月支払いの家賃が誰のものかのイメージ(当月分を前月末までに支払い)

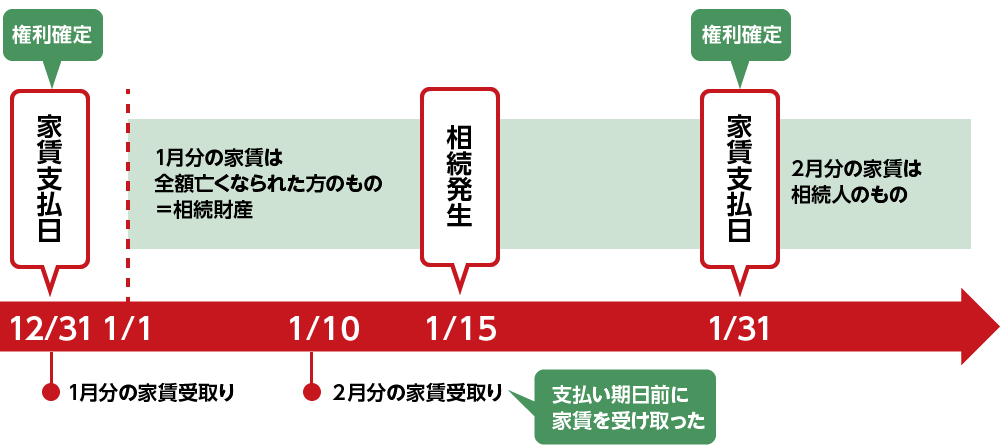

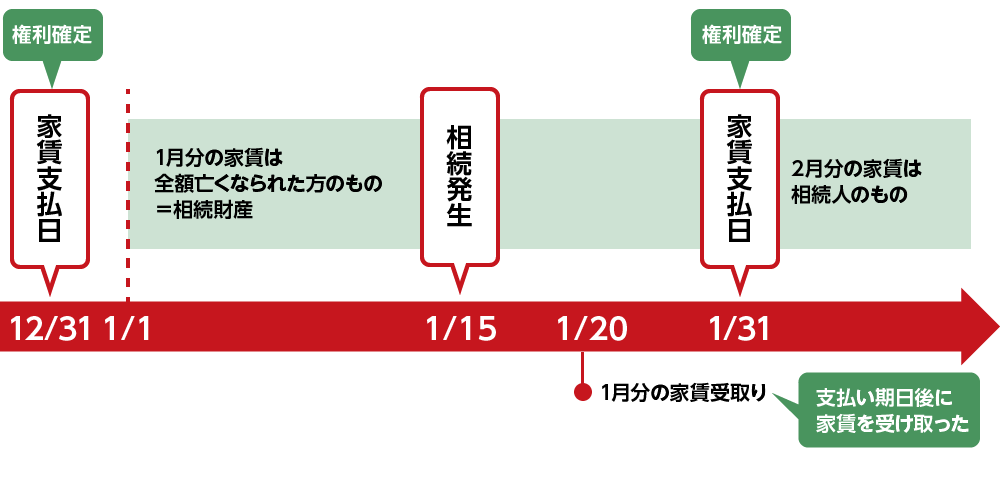

2-1-2.ケース②相続発生後に支払われた未収家賃は相続財産になる

家賃の滞納などで、相続発生時点で支払われているはずの家賃が未収というケースもあるかもしれません。この場合、今後当然受け取るものとみなされて相続財産として考えることになります。相続税の申告を行う場合には忘れないように注意が必要です。

図3のように、相続発生後に受け取った1月分の家賃は、権利確定しているものの、相続開始日現在では受け取っていないため、未収金として相続財産になります。

図3:相続発生後に支払われた前月受け家賃がだれのものかのイメージ

2-2.相続財産とならない家賃

図4のように、相続発生前に受け取った2月分の家賃は、権利確定していないため、亡くなられた方の収入とはならず相続財産にはなりません。

図4:相続発生前に支払われた前月受け家賃が誰のものかのイメージ

3.相続発生後に家賃収入をもらえる方は遺言の有無で決まる

相続が発生したら、亡くなられた方の財産をだれがどれだけ引き継ぐのかを決めなければなりません。賃貸物件の家賃収入がある場合には、相続財産の分割に加えて、賃貸物件の家賃も今後誰が受け取っていくのかを決めます。賃貸物件がある場合の遺産分割協議の進め方、相続発生後の家賃の分け方について確認していきましょう。

3-1.遺言がある場合は遺言に沿って家賃を相続する

遺言がある場合、遺言は亡くなられた方の意思であることから最優先されます。近年は、遺産分割協議の際に大切なご家族がもめることが無いよう、あらかじめ遺言を遺しておく方が増えています。遺言で賃貸物件の相続人が指定されていれば、その方が相続発生後からのすべての家賃収入を受け取ります。

図5:遺言で賃貸物件の相続人が指定されているイメージ

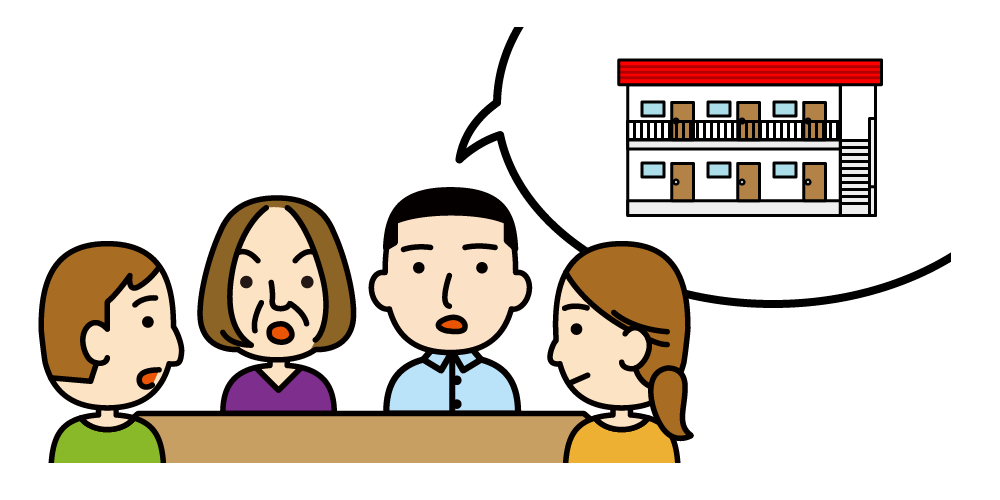

3-2.遺言がない場合は遺産分割協議で分け方を決める

遺言がない場合は、通常の相続と同様に相続人全員で話し合って、相続財産をどのように分割するか決めていきます。この話し合いを遺産分割協議といい、賃貸物件の相続を誰がするのかも決めていきます。注意点としては、収入がある財産だからといって、共有持分として複数名で賃貸物件を相続してしまうと、ご自身のお子さんの世代以降に迷惑をかけてしまう可能性があるため、分割の考え方には注意しましょう。(3-3をチェック)

図6:遺産分割協議のイメージ

3-2-1.遺産分割協議成立までは法定相続分で分ける

相続が発生してから遺産分割協議で分割方法が決まるまで、相続財産は相続人全員の共有財産ということになります。よって、賃貸物件の相続人を決めるまでの間の家賃収入は、相続人の共有の財産となるため、相続人全員に法定相続分にそって分割します。

※法定相続分について詳しくは、こちらを参考にしてください。

3-2-2.遺産分割協議が成立するまで家賃は別の口座で管理するといい

遺産分割協議が成立するまでは、相続人のうちの代表者一人が家賃を受け取り、その後法定相続分に応じて分配していきます。代表する相続人の口座に家賃が入金されたり、その口座からローンや委託料の支払いが発生すると、その方の財産と家賃収入が不明確になるため、家賃等の不動産管理用の専用口座を作って管理するとスムーズに進められます。

3-2-3.遺産分割協議では将来発生する家賃も考慮する

遺産分割協議で、賃貸物件を相続する場合、その物件の収益性だけでなく収支も考慮する必要があります。専門的な知識が必要とする点もありますので、不動産の専門家に相談することをおすすめします。

3-3.遺産分割協議成立後の家賃は賃貸物件を相続した方のもの

遺産分割協議にて分割内容が確定し賃貸物件を相続する方が決まったら、その後の家賃収入は当然相続した方のものとなります。このとき、遺産分割協議が成立までの間、相続人全員に法定相続分の割合で分けていた家賃は賃貸物件を相続することになった方へ戻す必要はありません。

4.家賃収入は亡くなられた方も相続した方も必ず確定申告をおこなう

家賃収入をもらうのは賃貸物件を相続した方ですが、将来の家賃は相続ではなく所得税の対象となります。よって、確定申告が必要となります。亡くなられた方の生前の家賃収入についても確定申告の対象となりますので、だれがどのように申告するのか確認していきましょう。今まで確定申告などご自身には関係ないと思われていた方も、申告を忘れないように気を付けましょう。

4-1.亡くなられた方の家賃収入は4か月以内に準確定申告をおこなう

亡くなられた方の生前の家賃収入は、1-1でご説明したように亡くなられてから4ヶ月以内に「準確定申告」を行う必要があります。相続人は、相続の開始があったことを知った日の翌日から4か月以内に「1月1日から亡くなられた日まで」の亡くなられた方の所得を申告して納税をしなければなりません。

もし、前年の確定申告が終わっていない場合は、亡くなられた年と前年の2年分の申告手続きが必要となりますので、忘れずにおこないましょう。

図7:準確定申告の申告期限のイメージ

4-1-1.準確定申告は相続人全員で行う

準確定申告は、亡くなられた方の相続人となる人全員がおこなう必要があります。相続人が2人以上いる場合は、各相続人が連署して申告書を提出しなければなりません。連署をおこなわず各相続人が個別で申告をおこなうこともできますが、情報が複雑になることから余程の理由が無い限りは、代表者が一部を作成してまとめて出す方がよいでしょう。

4-1-2.準確定申告で還付金を受け取ったら相続財産に加える

準確定申告により、相続人に還付金が支払われる場合があります。亡くなられた方に給与や報酬があり、所得税を源泉徴収されている場合や、高額の医療費を支払っていた場合などです。還付金は亡くなられた方に対しての未収金と考え、相続財産として扱います。

4-1-3.青色申告の申請書の提出期限に留意する

賃貸物件を相続したら、所得税の確定申告を行う必要がありますが、税金額で有利な取り扱いが受けられる「青色申告」という制度があります。亡くなられた方が青色申告者であり、相続人の方が事業をしていないときは、引き続き青色申告の承認を受けることができます。ただし、原則として確定申告書の提出期限までに「青色申告承認申請書」を税務署に提出しなければなりません。

表1:「青色申告承認申請書」の提出期限

| ケース | 提出期限 |

|---|---|

| 亡くなられた方が青色申告者で 相続発生が1月1日~8月31日の場合 |

相続が発生した日から4か月以内 ※準確定申告書の提出期限と同じ |

| 亡くなられた方が青色申告者で 相続発生が9月1日~10月31日の場合 |

12月31日 |

| 亡くなられた方が青色申告者で 相続発生が11月1日~12月31日の場合 |

翌年2月15日 |

4-2.家賃収入があったら確定申告を行う

すでにご説明したとおり、相続発生後の家賃は相続人の所得となることから、給与所得者の場合は1年間に20万円以上の不動産収入があった場合には、確定申告をして所得税を納めましょう。

※確定申告について詳しくは、こちらを参考にしてください。

4-2-1.家賃収入のある賃貸物件を相続した方は毎年確定申告をおこなう

賃貸物件を相続した方は、家賃収入から利益が出ますので初年度は「相続発生後~その年の12月31日まで」の収入、翌年以降は「1月1日~12月31日」までの収入について、ご自分の所得として翌年の2月16日から3月15日までの間に確定申告をしましょう。

4-2-2.賃貸物件を相続しなくても確定申告が必要な場合がある

賃貸物件を相続しなかった方も、遺産分割協議が整うまでの期間に法定相続分で家賃を取得した方は確定申告が必要となる場合がありますので、20万円以上の収入があった場合には注意しましょう。

5.さいごに

お父さまが賃貸物件を経営されていた場合などの家賃収入について、考え方をご理解いただけましたでしょうか。家賃は亡くなられた日と入金される日の組み合わせで考えていくことになります。

近年はワンルームマンション等への投資も増えていることから、この先も家賃収入を持つ方は増えていくと推測されますので、該当する相続人も増えていくことでしょう。

賃貸物件および、その家賃を誰が相続するかは、とても大切なことですが、家賃は所得扱いです。

くれぐれも「準確定申告」「確定申告」を忘れないように注意しましょう。