親の家の相続税はいくら?自分で相続税を計算する4つのSTEP【保存版】

- 相続税

「親の家を相続したら、相続税はいくら位になるんだろうか。支払えるかなぁ。」という不安はありませんか?

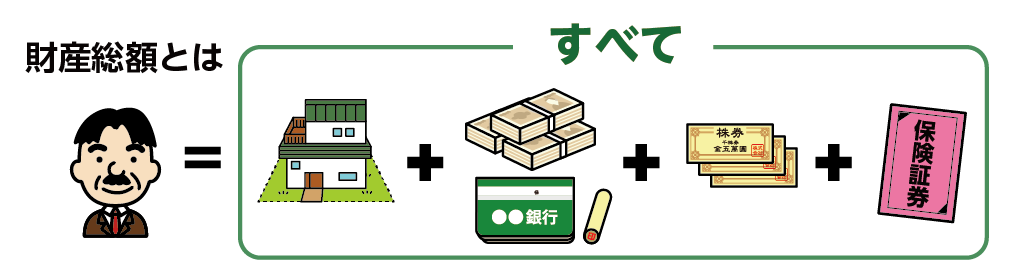

相続税は「家の相続税だけを個別に計算できない」というルールがあります。相続税は「個別の財産ごとにいくら」ではなく、「ご両親から引き継ぐ財産の総額に対していくら」なのかで決まってきます。

ただ、相続税の対象となる財産の大半の割合を占めるのが「家(土地)と現金」と言われていますので、「家」の財産価値(評価額)さえ分かれば、相続税の目安はおおよそ見当を付けることができます。

本記事では、親の家の相続税をご自身で計算する方法を4つのステップでご説明いたします。

家を相続する準備をはじめましょう。

図1:家の相続税だけを個別に計算できない

1.家の相続税は相続財産の総額に対してかかる

相続税は、家だけを個別で計算できるものではなく、亡くなられた方の所有されていたすべての財産の総額に対してかかります。そのため、親の家、預貯金、有価証券など財産の価値をそれぞれ評価する必要があります。

図3:相続税の対象となる財産一覧

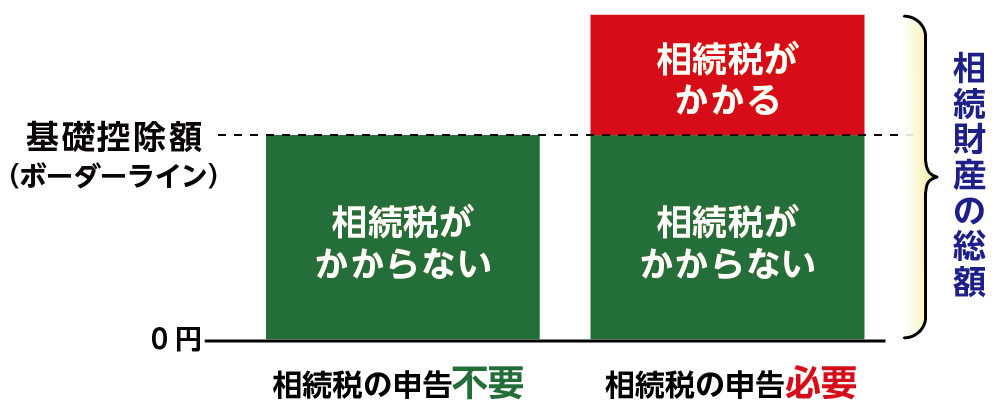

相続税は、財産を相続した場合に必ずかかるわけではありません。実際に、相続税の申告が必要な方は亡くなられた方の約8%です。相続財産の総額のうち基礎控除額を超える財産にのみ相続税が課税されます。

図4:相続税は財産総額が基礎控除を超えるときにかかる

親の家を含む財産総額から相続税がかかるのか判断し、相続税の対象となる場合は相続税を概算する手順を4STEPでご説明いたします。

(親の家の相続税を計算する4STEP)

STEP1:法定相続人を確定し基礎控除額を把握

STEP2:家の価値(相続税評価額)を計算

STEP3:小規模宅地等の特例が適用できるか確認

STEP4:財産総額が基礎控除額を超えるとき相続税額を計算

※相続税の申告が必要かの判断について詳しくは、こちらを参考にしてください

※相続税の基礎控除について詳しくは、こちらを参考にしてください

2.STEP1:法定相続人を確定し基礎控除額を把握

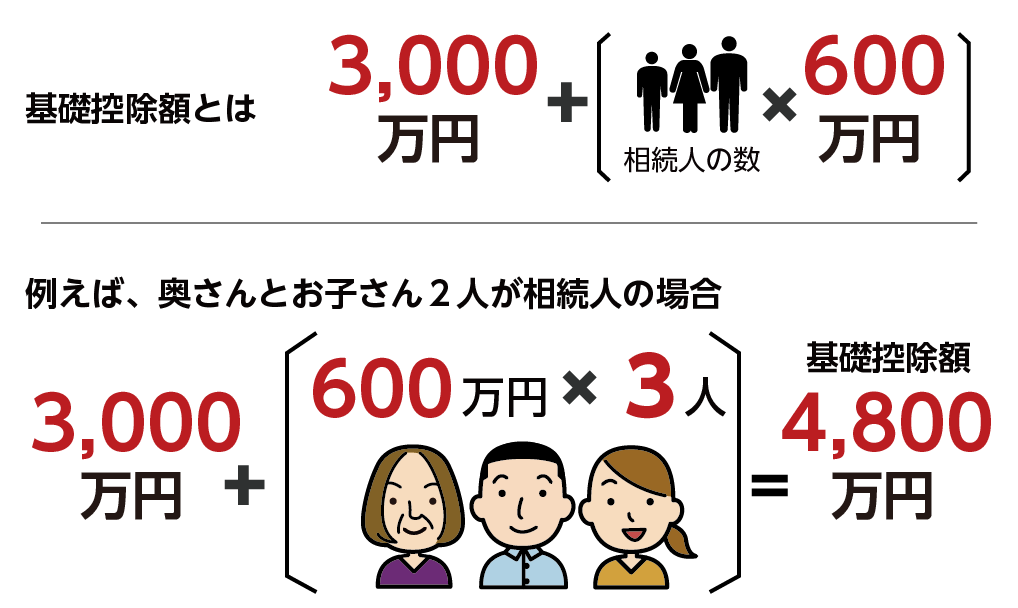

相続税の基礎控除とは、相続税の計算で相続財産の総額から差し引くことができる非課税枠のことです。基礎控除額は3,000万円+(法定相続人の数×600万円)で計算します。基礎控除額は法定相続人の数によって決まるため、相続税を計算するときは、最初に法定相続人の数を確定し基礎控除額を把握します。

たとえば、お父さまが亡くなられて法定相続人が奥さまとお子さん2人の場合の基礎控除額は4,800万円になります。

図5:相続税の基礎控除額

3.STEP2:家の価値(相続税評価額)を計算

預貯金であれば残高がそのまま財産価値となるため分かりやすいですが、家については相続税の計算における財産価値を評価する必要があります。亡くなられた方の財産の総額に占める割合が一番大きい財産が家となるケースが多いことから、その評価はとても重要です。

家は、所有している「土地」と「建物」を別々に評価します。土地の評価額と建物の評価額を合わせれば家全体の評価額となります。それぞれ評価方法が違いますので、次のとおり確認していきましょう。

3-1.土地の評価

土地の評価は「路線価方式」と「倍率方式」の二つの方法があります。

路線価とは道路に面している土地1㎡あたりの評価額のことを指します。相続税や贈与税の計算をするときの基準となる価格で、国税庁が毎年7月に発表します。路線価に基づいて土地を評価する方法を路線価方式といいます(図6参照)。

路線価が定められていない地域の土地は倍率方式で評価します(図7参照)。

<路線価方式>

路線価地域の土地の評価額は、路線価に土地の面積を掛けて算出します。

(例)路線価が28万円、各種補正率が1.0、面積が100㎡の土地の相続税評価額:28万円×1.0×100㎡=2,800万円

図6:路線価図

<倍率方式>

倍率地域の土地は、国税庁が定めている「評価倍率」という値を使って計算します。土地の評価額は、固定資産税評価額(土地)に倍率を掛けて算出します。

(例)固定資産税評価額が1,500万円で倍率が1.1の土地の相続税評価額:1,500万円×1.1=1,650万円

図7:倍率地域

※土地の具体的な評価について詳しくは、こちらを参考にしてください

3-2.建物の評価

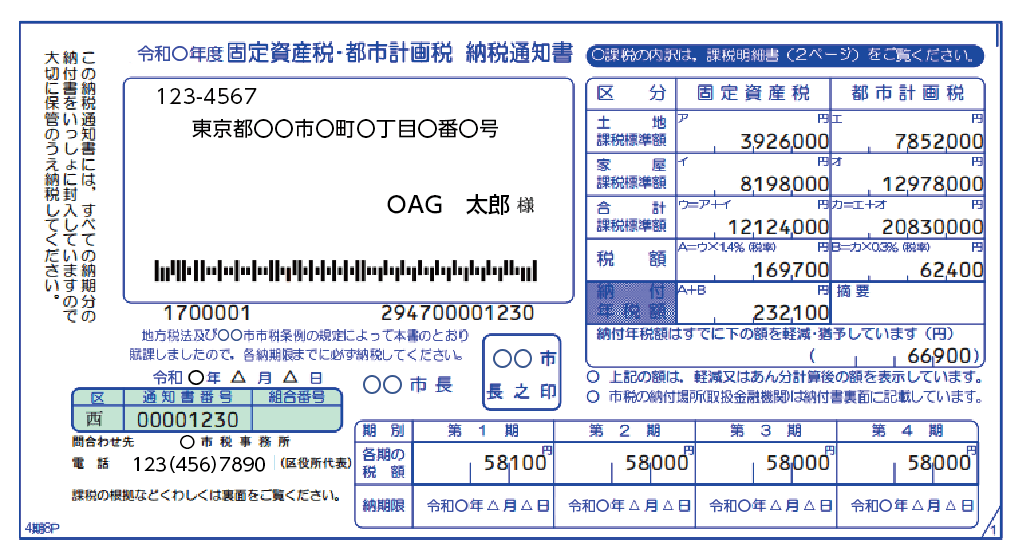

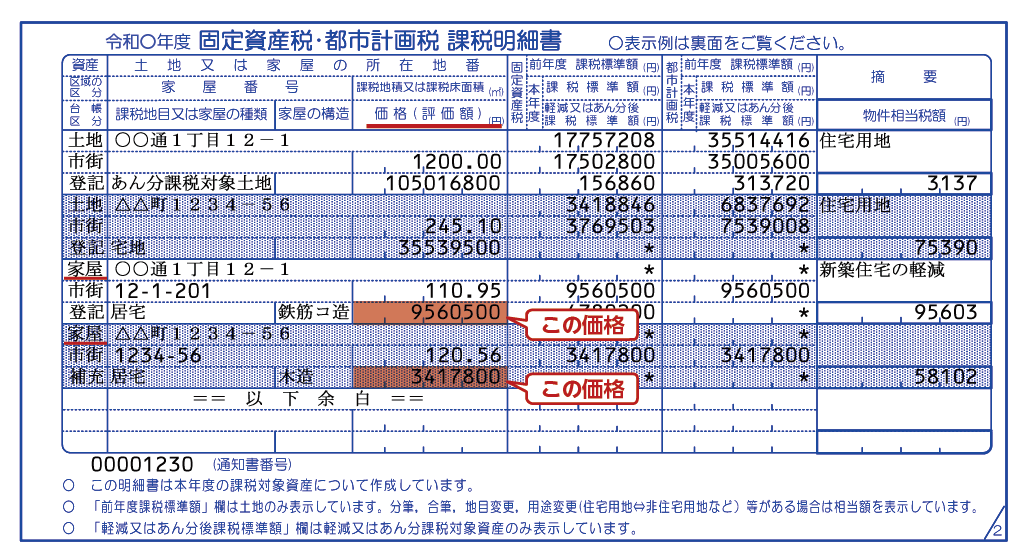

建物の評価は固定資産税評価額と同額です。毎年春から夏にかけて各市区町村役場より郵送されてくる固定資産税の納税通知書(図8)で確認できます。その中に固定資産税の課税明細書(図9)が同封されています。この課税明細書の家屋(建物)の評価額(固定資産税評価額)がそのまま建物の評価額となります。

図8:固定資産税の納税通知書の見本 ※神戸市の場合

図9:固定資産税の課税明細書の見本 ※神戸市の場合

3-3.家の相続税評価額の計算例

土地(路線価を利用)と建物の評価をあわせた家全体の評価額を計算してみましょう。実際に親の家の土地を評価する場合には、土地の形状に応じた特別な補正が必要です。少しでも評価額を下げられる要素が無いか細かく確認していきますが、下記事例では概算のため各種補正率を考慮せずに路線価に土地の面積を乗じて計算します。

<事例>

土地の面積:100㎡

路線価:280D ※Dは借地権割合のため、借地でなければ考えない

建物の固定資産税評価額:1,000万円

土地:(路線価)280,000(円/㎡)×(面積)100(㎡)

= 28,000,000円

建物: 10,000,000円

家の相続税評価額:2,800万円+1,000万円=3,800万円

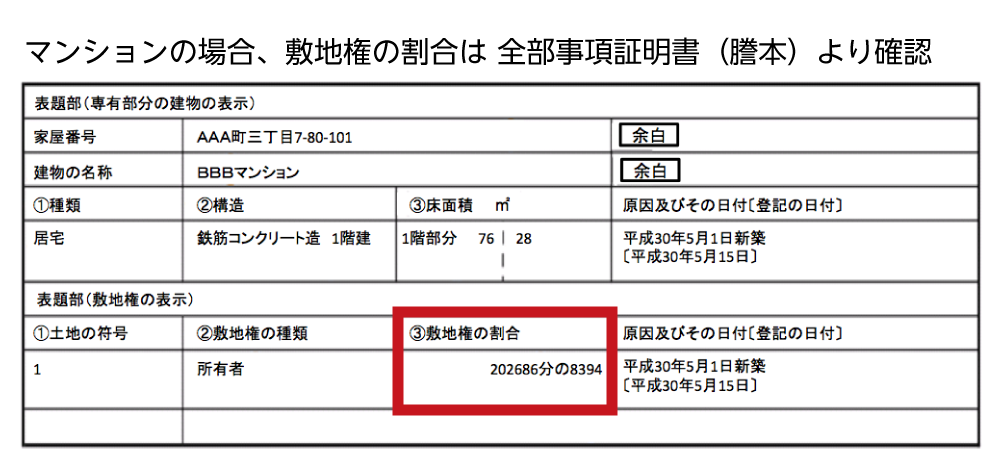

3-4.家がマンションの場合

家がマンションの場合でも、土地と建物に分けて評価をします。建物の評価は戸建てと同様に固定資産税評価額と同額になりますが、土地に関してはマンション特有の考え方があります。マンションの土地の相続税評価額は、マンション全体の土地の評価額にご自身が所有する割合である敷地権割合を乗じて計算します。敷地権割合は、不動産の全部事項証明書(図10参照)で確認できます。

※マンションの評価について詳しくは、こちらを参考にしてください

図10:敷地権割合の確認方法

4.STEP3:小規模宅地等の特例を適用できるか確認

財産の割合で不動産(土地や建物)の占める割合は大きいため、家の評価額を下げることができれば相続税額に大きな影響があります。家の評価を減額できる特例として、居住用不動産(自宅)の土地であれば限度面積330㎡までは、その評価額を80%減額することができる小規模宅地等の特例があります。

相続財産の総額が基礎控除を超えそうでも、相続税を減額できる特例を利用することで相続税が0円になり納税が不要なケースも多いです。

4-1.親の家に小規模宅地等の特例を適用する要件

小規模宅地等の特例は、相続税を支払うために家を手放さなくてよいように保護する目的があり、配偶者など要件に該当する方が相続した場合にのみ適用できます(図11参照)。また、亡くなられた方がアパートを経営するなど自宅以外の土地がある場合、制度の主旨から自宅の減額が最も多く、それ以外の土地は条件によって減額の割合が異なります(図12参照)。

図11:「小規模宅地等の特例」が適用される相続人

所有要件:相続開始時から相続税の申告期限まで所有していること

居住要件:相続開始の直前から相続税の申告期限まで引き続きその建物に居住していること

図12:小規模宅地等を適用できる土地ごとの上限面積と減額割合

※ついて詳しくは、こちらを参考にしてください

4-2.小規模宅地等の特例の計算例

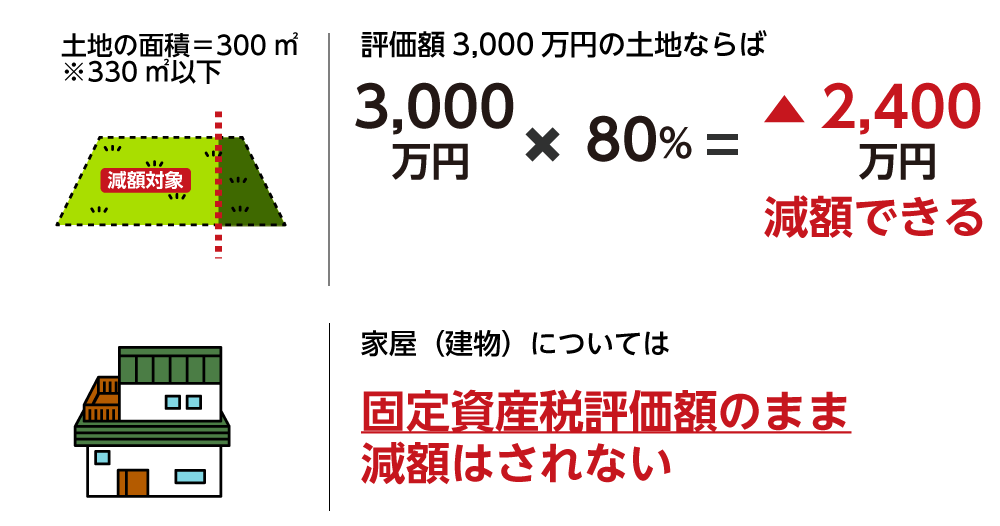

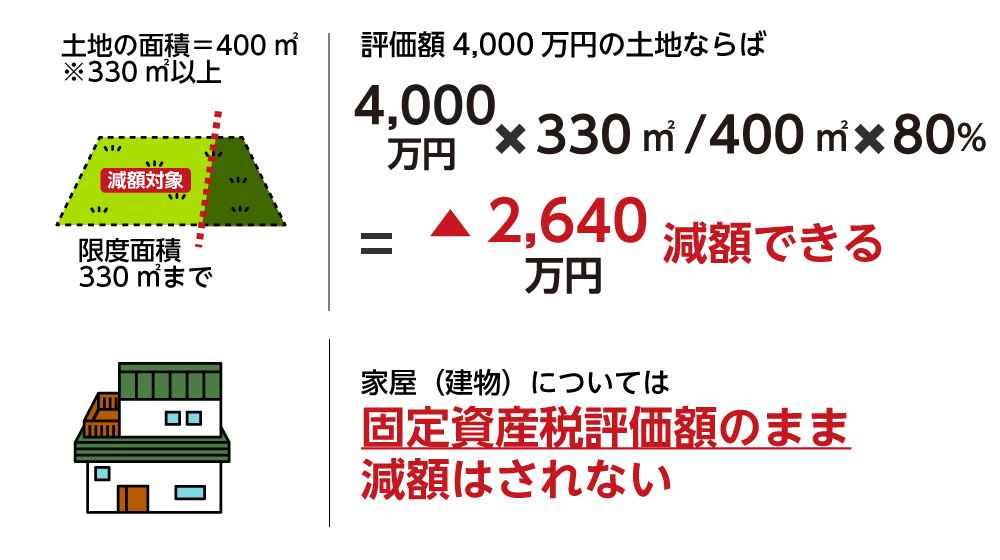

親の家に小規模宅地等の特例を適用する計算例を、特例の定める上限面積330㎡の範囲内の場合(事例①)と範囲を超えた場合(事例②)で解説いたします。

[事例①]300㎡以下の土地の場合

土地の広さ:300㎡(限度面積330㎡以下)

相続税評価額:3,000万円

相続税の計算をする際の財産額は600万円 ※実際の価値は下がりません

図13:小規模宅地等の特例の考え方(330㎡未満の土地)

[事例②]330㎡以上の土地の場合

土地の広さ:400㎡(限度面積330㎡以上)

相続税評価額:4,000万円

相続税の計算をする際の財産額は1,360万円 ※実際の価値は下がりません

図14:小規模宅地等の特例の考え方(400㎡のうち330㎡まで減額できる)

お父さまの相続財産(家・現金・退職金・生命保険等)の総額が基礎控除額を超える場合は、相続税の申告が必要です。

5.STEP4:財産総額が基礎控除を超えるとき相続税額を計算

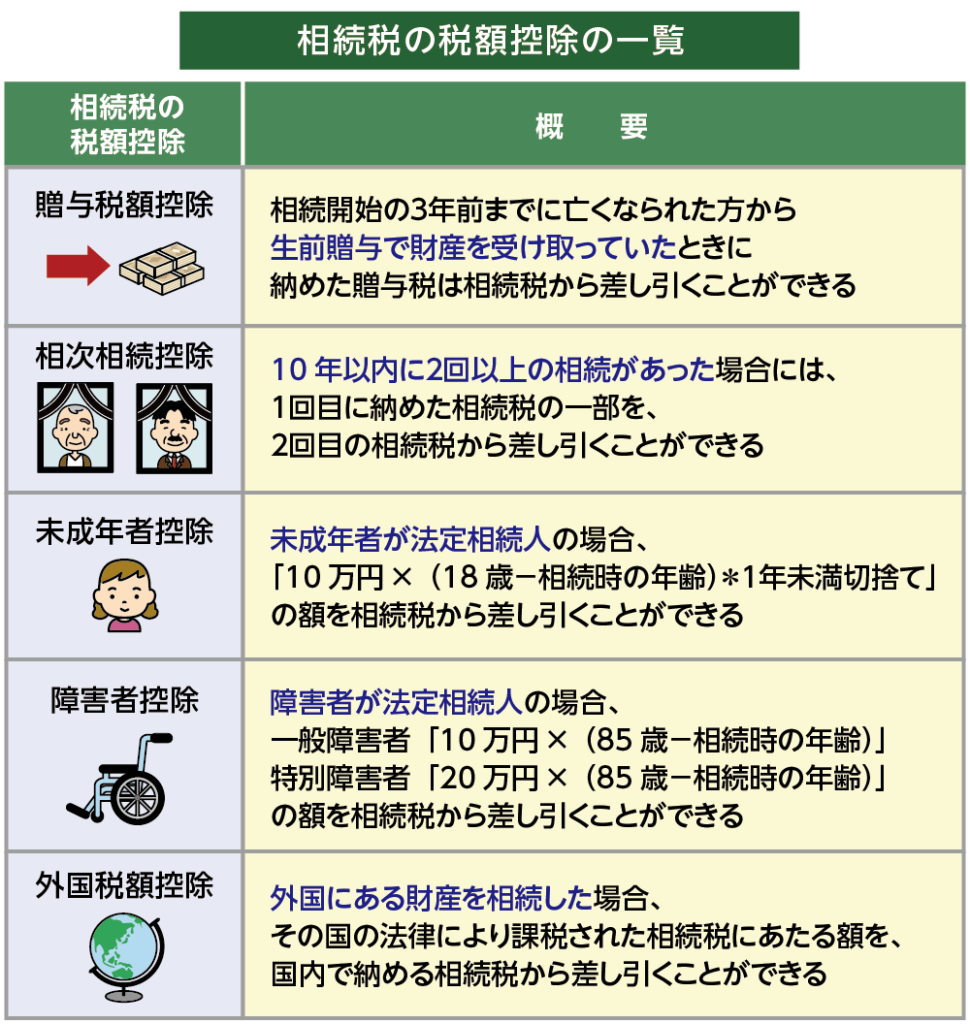

「お父さまの財産総額が基礎控除額を超えてしまう!」と不安に思った方も、相続税の非課税枠や特例を利用することで、相続税を減額できる可能性があります。税額控除は該当する相続人にのみ適用できますので、各人の相続税額を計算する最終STEP4で控除します。

5-1.配偶者の税額軽減を適用する

配偶者の税額軽減とは、配偶者が相続した財産について、1億6,000万円と配偶者の法定相続分のうちいずれか多い金額まで相続税が無税となる制度です。配偶者の税額軽減を適用すれば、一般的なご家庭の相続であれば配偶者は相続税がかからないケースが大半です。

5-2.その他の節税につながる5つの税額控除

主な税額控除について簡単に一覧にまとめました。まずは大まかに把握しておきましょう。

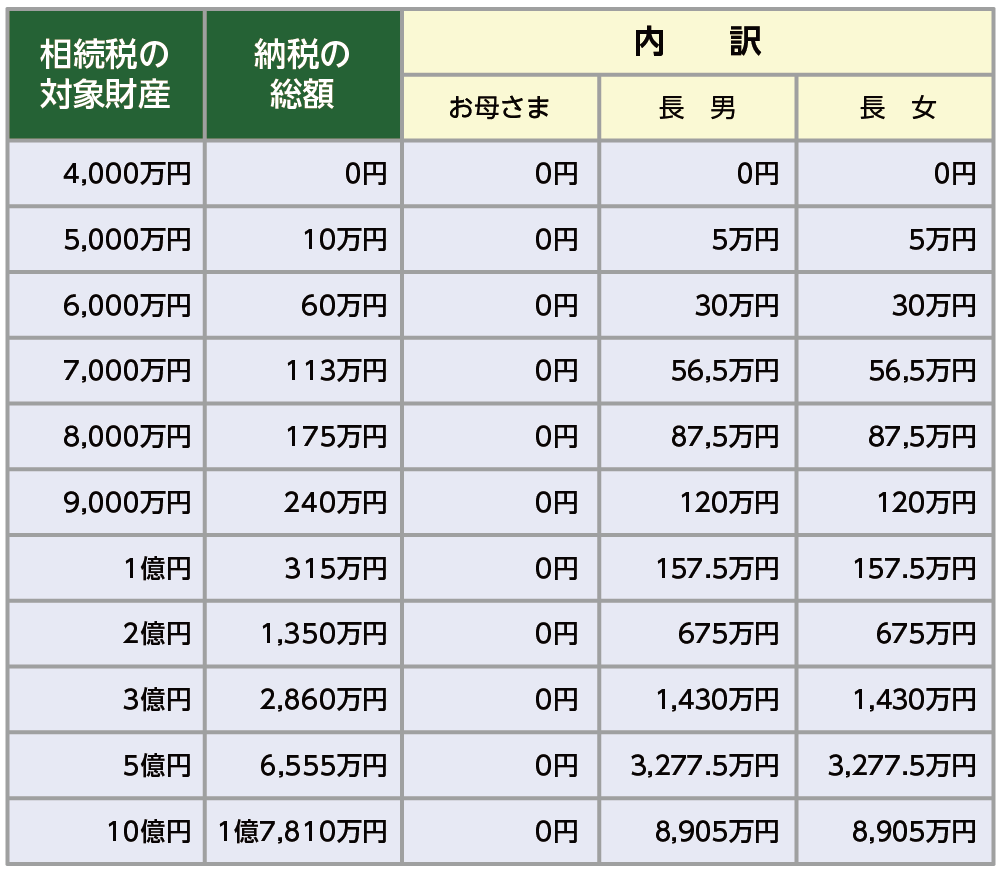

5-3.各相続人の相続税額の計算例

相続税は、財産の評価額の合計から相続税の総額を計算し、そこから財産を取得した割合に応じて各相続人の相続税額を計算します。小規模宅地等の特例を適用できると財産の評価額が大きく減額できるため財産総額の評価額の合計額も少なくなり、相続税の総額も少なくなります。

[相続税の計算例]

遺産総額12,000万円

・土地:5,000万円(300㎡)

・建物:1,000万円

・預貯金:6,000万円

相続人:お母様(配偶者)、長男(別居)、長女(別居)

遺産分割:お母さまが土地と建物(法定相続分1/2)、預貯金は長男、長女1/2ずつ(法定相続分各1/4)

(STEP1)法定相続人を確定し基礎控除額を把握

相続人:3人

基礎控除額:4,800万円

(STEP2)家の相続税評価額を計算

・土地:5,000万円(300㎡)

・建物:1,000万円

(STEP3)小規模宅地等の特例を適用できるか確認

お母様が土地と建物を相続するので小規模宅地等の特例が適用できる(330㎡以下のため8割減額)

土地の相続税評価額:5,000万円×(1-0.8)=1,000万円

(STEP4)財産総額が基礎控除を超えるとき相続税額を計算

相続財産の総額:土地1,000万円+建物1,000万円+預貯金6,000万円=8,000万円

基礎控除額4,800万円を超えるため相続税がかかる。

お母様の相続税額:0円(配偶者の税額軽減を適用)

長男、長女:各87.5万円(図15参照)

図15:相続税額の早見表

配偶者の税額軽減や小規模宅地等の特例を適用することにより相続税が0円になったとしても、相続税の申告をする必要があります。

5.まとめ

家の相続税は財産の総額を把握しなくてはいけないということをご理解いただけましたか。そして、おおよその相続税を計算できましたか。

家の相続においては「小規模宅地等の特例」という制度が適用できるかどうかが相続税額に大きな影響を与えます。無条件で特例を適用できる配偶者以外の方は、ご自宅を相続税の申告期限まで保有することが要件になっていますので、その前に売却すれば特例は受けられません。要件をしっかり確認して、必要に応じて生前対策を講じましょう。

路線価や固定資産税評価額に関しては、日常生活ではあまり意識をしていない方もいらっしゃるかと思いますが、固定資産税を支払う時期や路線価の見直しのタイミングで、「家の評価額が今いくら位なのか?」とチェックすると良いでしょう。

最後に、今回は家の評価を概算で確認する方法をご紹介しましたが、実際の相続税の計算においては、より細かな補正をして、正確に評価していくことになります。実際に相続税の申告が必要な方は、相続税に強い専門家にご相談をされることをオススメします。