贈与税の時効成立は難しい!バレるタイミングと厳しいペナルティ

欲しかった車、夢のマイホームを購入するといったときに、資金援助をしてもらうことがありますよね。相続税対策の目的で、生前贈与を受けるケースもあるでしょう。このような「まとまった財産」をもらった場合、贈与税がかかる可能性があります。

贈与税は、財産をもらった方(受贈者)に課せられる税金ですが、すべての方に贈与税がかかるわけではありません。贈与税がかからない基礎控除額(年間110万円までは非課税)以内であれば、贈与税はかかりません。この非課税枠は、贈与財産の合計額に対するものなので注意が必要です。例えば、1年間で「お父さまから100万円、お母さまから50万円」の贈与を受けた場合、もらった合計額は150万円なので、基礎控除額を超えた40万円に対しては「贈与税が課税される」ということです。

「2年前に500万円の贈与を親から受けたが、贈与税の申告をしなかった。贈与税の時効は6年と聞いたが、贈与の事実を税務署は把握していないから、このまま放っておけば大丈夫だろう」

「祖父はずっと孫名義で貯金をしてくれている・・・贈与税の非課税枠内でコツコツ貯めたお金だから、申告の必要もなくて安心だ」

このように考えてしまうのは少し危険です。非課税枠や、時効というのは、そもそも贈与と認められなければ、まったく意味のない主張となってしまいます。本記事では、贈与税が認められないケース、時効の考え方、ペナルティなどについてご説明したいと思います。

Contents

1.贈与税の時効は最長7年!成立するのは意外に難しい

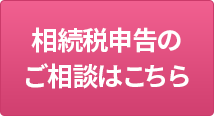

贈与税の時効は「原則6年」です。申告義務があると知りながら故意に申告をしなかった、または悪質な脱税行為とみなされた場合、贈与税の時効は「7年」まで延長されます。

時効の起算日は、贈与を受けた日ではなく、贈与税の申告期限(贈与を受けた年の翌年の3月15日)の翌日である3月16日となります。贈与税は時効が成立すれば、申告と納税をする必要はなくなりますが、税務署としてはできる限り「申告漏れ」となる事態は避けたいところです。そう簡単に時効の成立を認めることはせず、あらゆる手段で贈与の実態を調査し、指摘できる事項とタイミングは逃しません。スムーズに時効が成立するのは「意外に難しい」とご理解ください。

図1:贈与税の時効は「最長7年」

2. 贈与税の無申告を税務署に指摘される主なタイミングは2回

贈与税の申告・納税には時効があるとお伝えしましたが、申告義務があるにも関わらず、無申告だった場合、その事実が発覚する可能性が高いタイミングが2回あります。いつ、どのようなタイミングで贈与税の無申告が発覚してしまうのでしょうか。

2-1.不動産の登記(名義変更)をしたとき

不動産を贈与された場合、名義変更をするために法務局で所有権移転登記の申請をおこないます。移転登記をする理由は「贈与」であると明記されますので、登記情報を確認すれば、贈与されたタイミングは明らかとなります。贈与を理由に登記がされたにも関らず、贈与税の申告がされていなければ、税務署から指摘を受けることになります。

それであれば登記の手続きをしなければ分からないだろう・・・と思われるかもしれませんが、登記をしなければ、所有権を得たことを第三者に証明することができませんし、贈与の登記がされた時点を贈与の起算日とした判例もありますので、登記をしないでいることはお勧めできません。

2-2.相続税の申告をしたとき

現金の贈与を受けた場合、多額でない限り、すぐに税務署に知られることはありません。

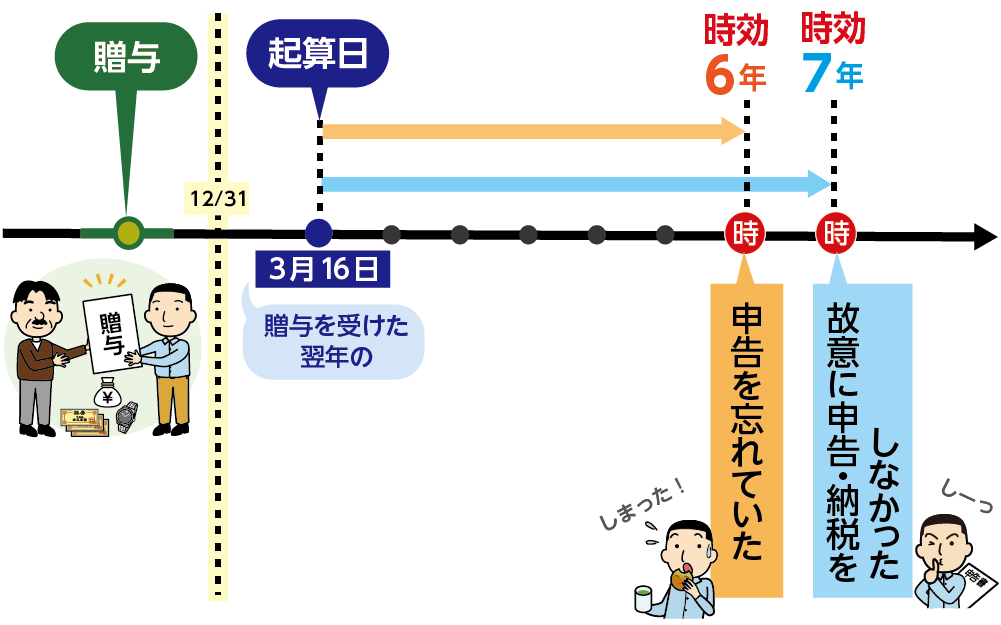

しかし、贈与をした人(贈与者)が亡くなられ、贈与者の死亡届が役所で受理されると、税務署でも相続が発生した事実を把握します。税務署から「相続のお尋ね」という書類が、相続人の方宛に送られてくるのは、税務署が相続の事実を把握した証拠です。

税務署は、亡くなられた方の財産だけでなく相続人の方々の財産にいたるまで「贈与の事実がなかったか、使途不明金などはないか」細かく確認しています。無申告の疑いが生じた場合、税務調査で事実確認をされることになり、隠し通すことは難しい状況となります。

図2:相続と同時に贈与も調査される

3. 年間110万円以下の贈与でも時効が成立しないケース

1人あたりが毎年(1月1日から12月31日までの1年間)贈与される財産が、贈与税の基礎控除額110万円以下であれば、贈与税の申告と納税は原則不要です。しかし、110万円以下の贈与であっても、贈与者に相続が発生した際に贈与した財産とはみなされず、贈与税の時効が成立しないといったケースがあります。

3-1.年間110万円以下でも「名義預金であれば相続財産」となる

「お子さんやお孫さんのために、毎年コツコツと100万円の預金をしていた」

110万円以下の贈与だから、贈与税も相続税もかからないのではないか、と思われている方は多くいらっしゃいます。贈与とは、お互いが贈与の事実に同意した上で、贈与を受ける方がいつでも自由に贈与された財産を使える状態でない場合は、贈与ではなく名義財産(名義預金)とみなされ、口座に入金していた方(贈与者)の財産に変わりありません。

贈与者が亡くなられると、名義預金は相続財産とみなされます。金額に関わらず、贈与税の時効である6年以上がたとえ経過していたとしても、もともと贈与ではないので贈与税の時効は成立せず、相続財産となり相続税の課税対象となります。

名義預金が贈与と認められ、受け取った財産として受贈者の財産にするには、贈与者と受贈者の間でお金を受け取るという同意があり、受贈者が預金の存在を知っていること、受贈者が受け取った預金を自由に管理、処分ができる状況でなければなりません。

※名義預金について、詳しくはこちらをご覧ください。(当サイト内)

関連記事

3-2相続や遺贈で財産を取得した人が相続開始3年~7年以内に受けた贈与

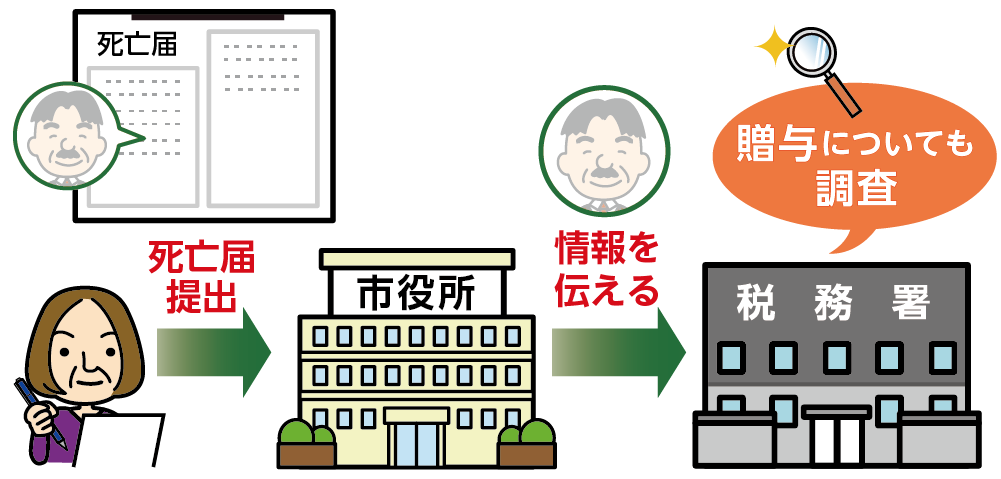

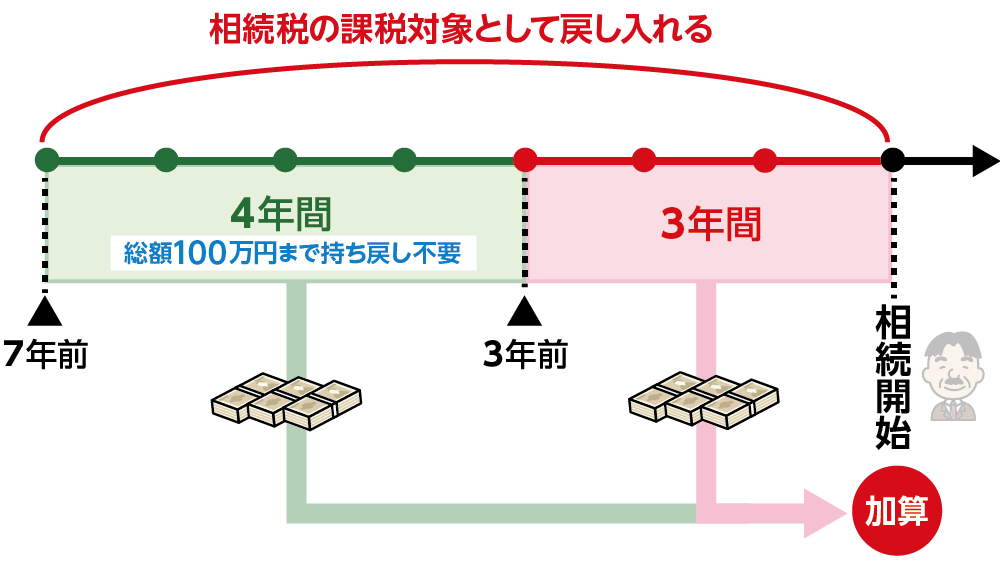

毎年110万円までであれば贈与税がかからない暦年贈与制度を活用して、徐々に財産を移して相続税対策をしているケースでも、贈与者が亡くなられて相続が発生すると、相続や遺贈で財産を取得した人が相続開始前の3年以内に受けた贈与は、すべて相続財産として加算されるため、贈与税の時効は成立しません。令和6年1月1日以降に贈与される財産については、加算の対象となる期間が段階的に7年まで延長されます。

すでに贈与税を支払っていた場合には、相続税から納付済みの贈与税が控除されるので、税金が二重に課されることはありません。

図3:相続開始前3年以内の贈与は相続財産として戻し入れる

図4:生前贈与加算は段階的に7年に延長される

※相続税の3年以内加算について詳しくはこちらをご覧ください。(当サイト内)

関連記事

4. 贈与税の無申告で課せられる3つのペナルティ

必要な贈与税の申告納税がされていなかったことを税務署が把握すると、本来納めるべき贈与税に加えてペナルティ税(加算税+延滞税)が課されます。

ペナルティとして課せられる税金は、本来納付すべき税額に決められた税率を乗じて計算します。現在無申告であっても、税務調査が実施される前に自ら申告納税手続きをおこなえば、ペナルティの税金は少なくなります。

表1:無申告で課される3つのペナルティ

| 1.無申告加算税 | 必要な申告をしなかった場合 |

| 2.重加算税 | 故意に申告せずにいた場合 |

| 3.延滞税 | 期限までに贈与税が納付されなかった場合 |

4-1.申告しなかった場合は無申告加算税

無申告加算税は、必要な申告納税をしなかった場合に課せられます。

贈与税に加え、贈与税の金額に無申告加算税の税率をかけた金額を納めます。原則として、贈与税の税額に対して50万円までは15%、50万円を超える部分は20%がかかります。また、税務署の調査を受ける前に自ら申告した場合には、5%まで軽減されます。

4-2.財産を隠していた場合は重加算税

贈与税の申告納税の必要性を知っていながら、贈与税から逃れるために故意に申告せずにいたことが明らかになった場合、無申告加算税に代えて重加算税の40%がかかります。更に過去5年以内に無申告加算税、または重加算税を課されたことがある場合には、さらに10%が加算されます。

4-3.納付の遅れに対して更に課される延滞税

延滞税とは納付期限までに贈与税が納付されなかった場合に課せられます。

延滞税の金額は、納付期限の翌日から納付した日までの日数に応じて決まります。尚、具体的な延滞税の割合は年度により異なりますので、国税庁のホームページをご確認ください。

5.まとめ

贈与税の時効は原則6年、故意に申告しなかった場合には7年となります。

贈与税には、非課税となる110万円の基礎控除額があり、受贈者の方すべてに贈与税がかかるわけではありません。1年間に受けた贈与の額が110万円を超える場合には、贈与税の申告と納税が必要になります。控除額以上か否かは贈与財産の合計額で判断します。

贈与税は、税務署から通知されることはありませんので、贈与を受けて贈与税申告の対象だったにも関らず、そのままにしてしまうと無申告とみなされます。贈与税は、所有権移転登記や相続時の税務調査で発覚することが多いため、時効が成立することは、非常に難しいとご理解ください。

贈与税は無申告によるペナルティの負担が大きいといえます。時効の成立を待つよりも、正しく申告納税をすることが一番損をしない方法です。ご自身の贈与について、ご不明な点、ご相談されたいことがございましたら、お気軽にOAG税理士法人へお問い合わせください。