【不在者財産管理人】行方不明の相続人がいるときの遺産分割方法

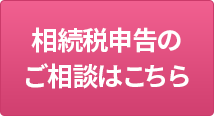

「ずっと音信不通の長男とはもう連絡が取れないので、長男を除いた状態で、遺産分割協議を進め、相続手続きを進めることはできるのかしら・・・」

結論から申しますと、相続人の中に一人でも不在者の方がいた場合、遺産分割協議を進めることはできません。音信不通であったり、行方不明といったやむを得ない理由から、その相続人を除いて、遺産分割協議をおこなったとしても、その協議は「無効」となり、相続手続きを進めることはできません。

このような場合、「不在者財産管理人」を選任する手続きをおこなって、不在者である相続人の代わりを務めてもらい、遺産分割協議をおこない、相続手続きを進めていくことになります。

本記事では、不在者財産管理人の役割や、具体的な選任手続きの方法を詳しくご説明いたします。

Contents

1.不在者財産管理人をたてることで行方不明者がいても相続手続きはできる!

不在者財産管理人とは、行方が分からず、連絡が全く取れない不在者の方の財産を、本人に代わって管理する人のことです。相続が発生し、相続人の中に連絡の取れない方(不在者)がいると、遺産分割協議をおこなうことはできません。遺産分割協議は相続人全員の参加が必須条件だからです。

そこで、不在者財産管理人を選任することにより、不在者財産管理人が行方不明の相続人に代わって遺産分割協議に参加し、全員が同意した協議を成立させ、相続手続きを進めることができます。

図1:行方不明の相続人がいるとき不在者財産管理人を選任する

2.不在者財産管理人が必要となる具体的なケース

不在者財産管理人は、相続が開始したときに限らず、不在者の財産の管理が必要なときに選任されます。たとえば、不在者の債務支払いのために不在者の預金を引き出したいときや、不在者が所有する建物が老朽化していて急いで修繕したいときなどです。

この章では、相続人の中に行方不明の方がいた場合で、不在者財産管理人が必要となるケースについてご説明いたします。

2-1.遺産を分割するとき

遺産分割協議は、相続人全員でおこなう必要があります。行方不明の相続人を除いて遺産分割協議を成立させると無効となります。不在者の代理人となる不在者財産管理人をたてて、遺産分割協議を進めなくてはなりません。

2-2.共有財産の売却をするとき

相続が開始したとき、相続財産は相続人全員の共有となります。共有不動産を売却する、賃貸にだす、大規模なリフォームをする場合などは相続人全員の同意が必要です。不在者財産管理人が不在者に代わり同意すると、引き継いだ財産の売却などもできるようになります。

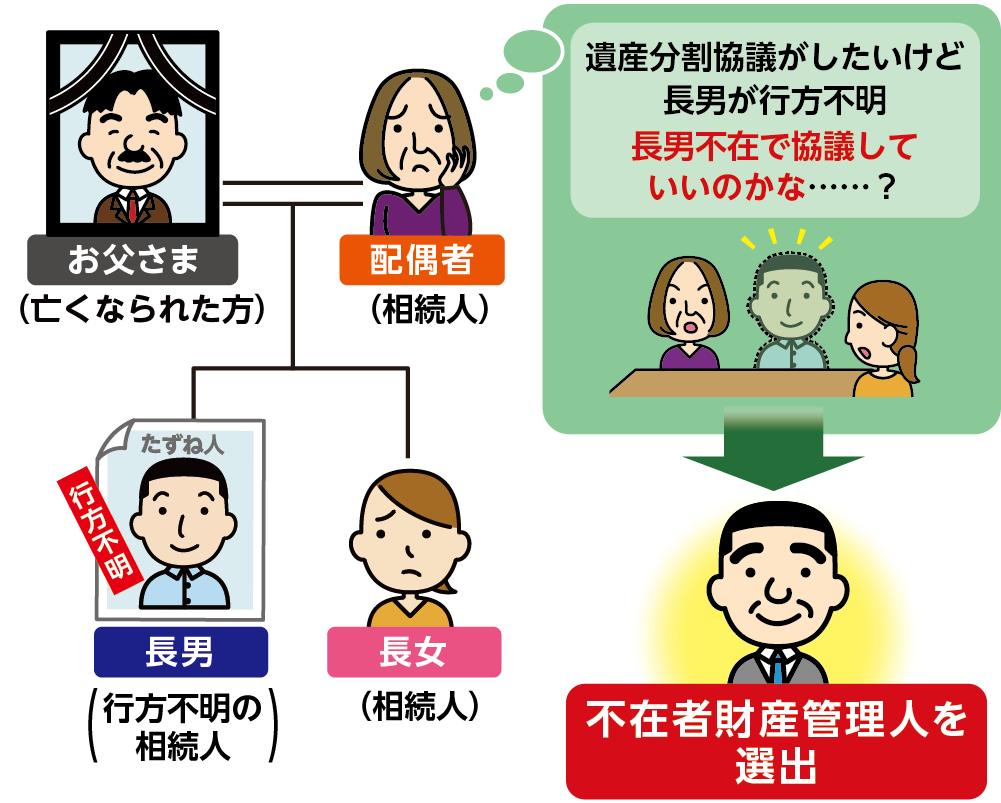

3.不在者財産管理人の役割

不在者財産管理人の役割は主に不在者の財産の管理・保存をすることですが、家庭裁判所の許可を得た上で、不在者に代わって遺産分割や不動産の売却等をおこなうことになります。不在者財産管理人に選任された後、おおむね2ヶ月以内に不在者の方の財産を調査して「財産目録」を作成し、家庭裁判所へ報告しなければなりません。その後も、不在者の方の財産報告を定期的に(1年に1回など)おこなわなければなりません。

図2:不在者財産管理人は財産目録を作成し裁判所に報告する

3-1.遺産分割協議や不動産の売却をおこなう場合は許可が必要

不在者財産管理人は家庭裁判所の許可を得て(権限外行為許可という)、遺産分割協議に参加できない相続人の代理人となります。不在者財産管理人は不在者の利益を守るため、遺産分割協議において法定相続分を確保しなければなりません。

また、不在者財産管理人は裁判所に権限外行為許可を得れば、共有不動産など不在者の財産を処分することができるようになります。

図3:不在者財産管理人は裁判所の許可を得て遺産分割協議に参加できる

※法定相続分について詳しくは、こちらを参考にしてください。(当サイト内)

関連記事

3-2.不在者の財産の管理保持

不在者財産管理人は、不在者の財産を管理します。たとえば不在者の所有名義の不動産の現状維持のための修繕や契約の更新、不在者に代わり固定資産税の納税、債権者への返済等をおこないます。

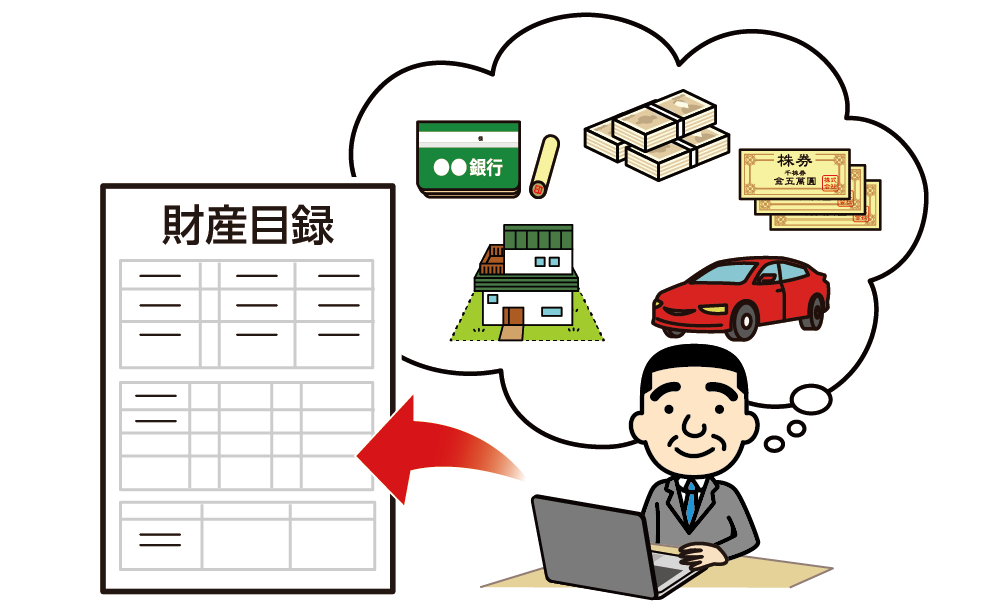

4.不在者財産管理人の選任

利害関係人などの申立人が、不在者の方の住所を管轄する家庭裁判所に「不在者財産管理人選任の申立て」をおこない、裁判所が「不在である」と認めた場合に不在者財産管理人が選任されます。申立てから選任まで、約1~2ヶ月間かかります。

さらに、相続に関する遺産分割をおこなう場合には、選任された不在者財産管理人が、家庭裁判所に対し「権限外行為許可」の申立てをおこなう必要もあります。許可されるまで、さらに1ヶ月程度かかります。

このように、不在者の相続人がいた場合は遺産分割協議を開始するまでに数ヶ月間の時間を要してしまいますので、早めに申立てをすることが相続手続きを速やかに進めるポイントとなります。

図4:不在者財産管理人選任から遺産分割までの流れ

表1:不在者財産管理人の選任方法

4-1.申立てができる人

不在者の配偶者や遺産分割協議をしたい他の相続人、債権者等の利害関係人または検察官です。

4-2.費用

費用は通常、収入印紙800円と連絡用の郵便切手代(各家庭裁判所により金額は異なる)、必要書類の取得費用となります。不在者の財産が少ない場合は、不在者財産管理人に支払う報酬等の管理費用を負担しなければならない場合もあります。(5-2参照)

4-3.必要書類

必要書類は申立書のほかに相続人の範囲が明らかになる戸籍謄本等一式、不在の事実を証明する資料、不在者の債務も含めた財産目録とそれを裏付ける資料等(表1参照)が必要になります。

4-4.不在者財産管理人の職務が終了するとき

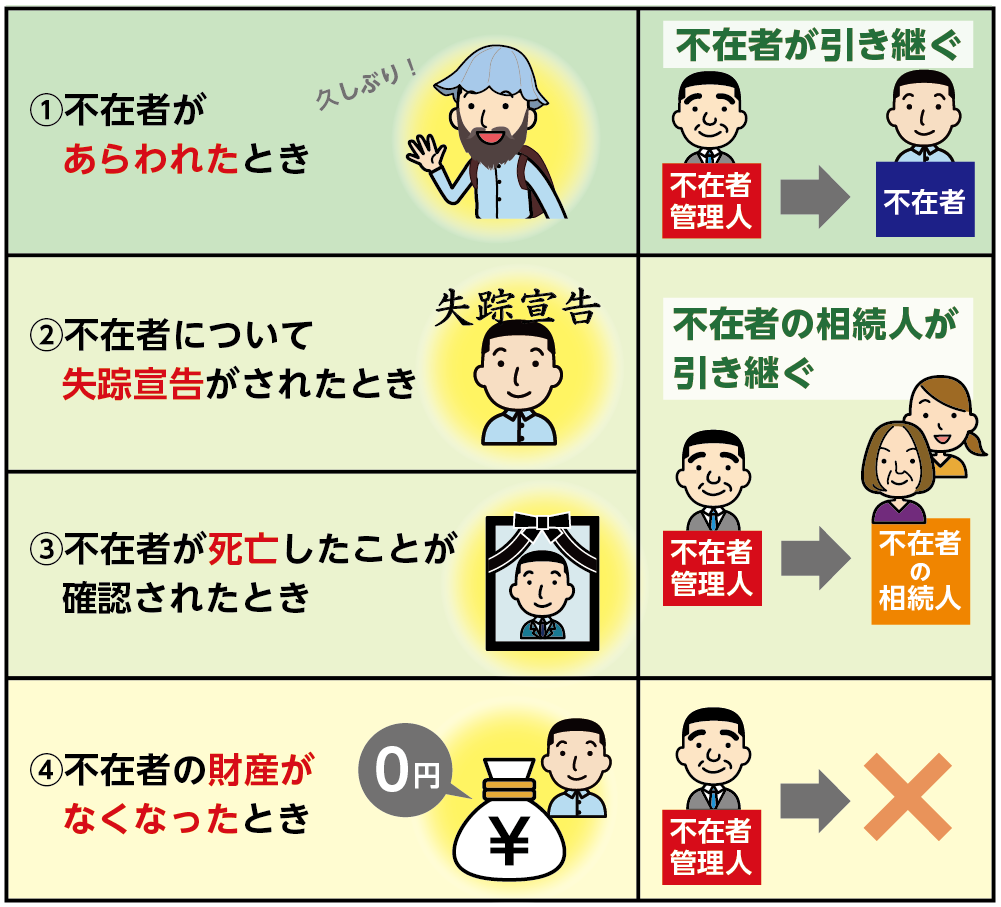

不在者財産管理人の職務は、不在者が現れたり、亡くなられたことが確認されるまで続きます。遺産分割をするなどの当初の選任目的が果たされたら終わるというものではないので注意が必要です。

不在者が生存していたときは、不在者に財産を引き継ぎます。失踪宣告がされ、不在者が亡くなられたとみなされたとき、あるいは不在者の死亡の事実が確認されたときは、不在者の相続人に財産を引き継ぐことになります。また、管理する財産がなくなったときにも職務は終了します。

いずれも家庭裁判所の審判を仰ぐことになります。

図5:不在者財産管理人の職務が終わるとき

5.不在者財産管理人を選任するときのデメリット

行方不明の相続人がいた場合、不在者財産管理人を選任しなければ、遺産分割の手続きを進めることができないため選任せざるを得ません。不在者財産管理人を選任するときのデメリットを確認しておきましょう。

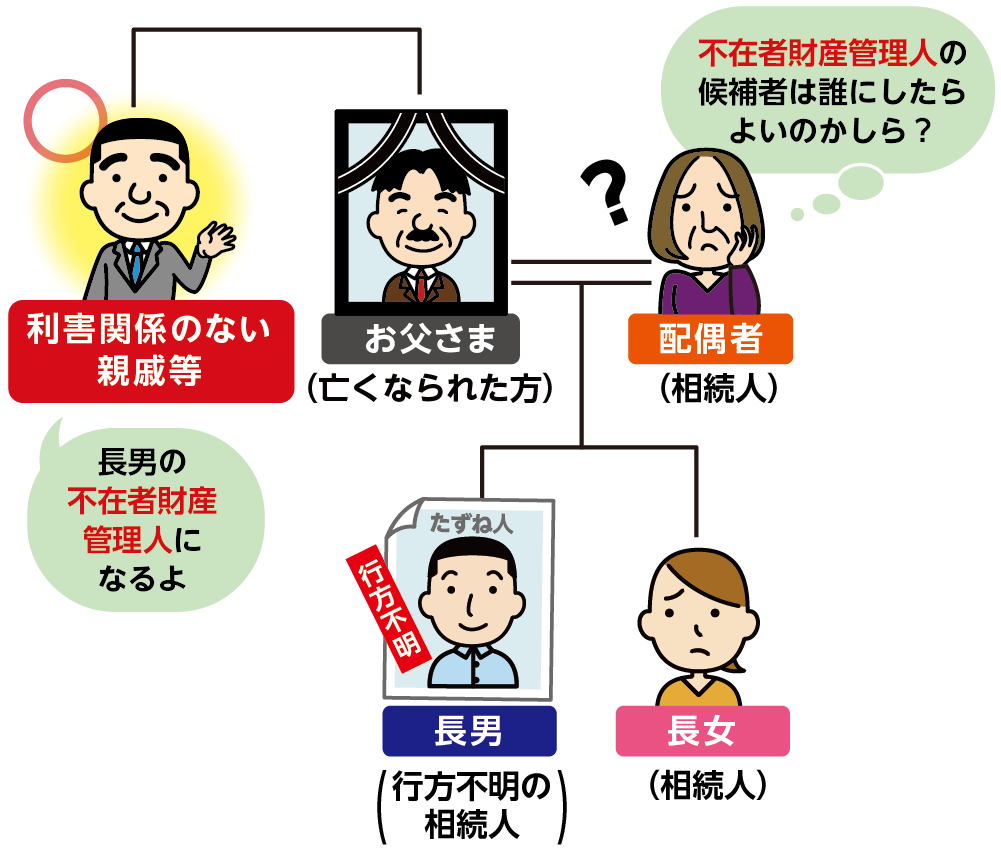

5-1.不在者財産管理人は候補者が選任されるとは限らない

不在者財産管理人に、他の相続人の方がなることはみとめられません。相続おいて、利害関係のない亡くなられた方の親族が選任されることが多いです。家庭裁判所へ申立てをするときに、不在者財産管理人の候補者をたてることができ、通常はその方がそのまま選任されます。

候補者がいない、あるいは候補者が適していない場合は、家庭裁判所により司法書士などの専門家が選任されます。選任された不在者財産管理人について、不服申立てはできません。

図6:相続に利害関係のない親戚などが不在者財産管理人になれる

5-2.申立人が報酬や予納金を負担することがある

不在者の親戚が不在者財産管理人に選任されたときは、報酬が請求されないこともありますが、専門家が選任された場合は、報酬の支払いが必要となります。報酬は不在者の財産から支払うことになります。

また、売却時の不動産鑑定などの財産管理の費用も必要です。不在者の財産が少なくて、報酬や管理費用が支払えないと見込まれる場合は、裁判所に「予納金(数十万~100万円)」の納付を求められることがあります。不在者財産管理人の選任を申立てるときに、申立人が支払うことになります。

6.行方不明から7年経過したら失踪宣告によって遺産分割が可能

相続人が行方不明になってから7年以上経過したときや災害などで生きているかどうかも分からないような場合は、家庭裁判所に失踪宣告の申立てを行うこともできます。失踪宣告が認められると行方不明者は亡くなられたものとみなされるため、行方不明だった相続人自身の相続も開始することになります。

この場合は、亡くなられた方の相続と行方不明者の方の相続の手続きを並行しておこなうことになり、手続きが煩雑になります。専門家にご相談されることをお勧めいたします。

相続人が7年以上行方不明の場合でも、失踪宣告をせずに不在者財産管理人を選任して相続手続きを進めることもできます。失踪宣告がみとめられるまで、半年以上と時間がかなりかかるので、相続税申告が必要で急を要している場合などは、不在者財産管理人を選任した方がよいかもしれません。

7.まとめ

不在者財産管理人とは行方不明の相続人の財産を管理する人です。遺産分割協議は相続人全員の合意が必要なため、相続人の中に行方不明の方がいた場合、協議を成立させることはできません。不在者財産管理人は家庭裁判所に申立てをすることにより選任することができます。

不在者財産管理人は、行方不明の相続人に代わって遺産分割協議に参加することや、財産を処分することができます。ただし、不在者財産管理人の権限を超える行為とされていますので、「権限外行為許可」の申立てが必要です。

「不在者財産管理人選任」の申立て、「不在者財産管理人の権限外行為の許可」の申立て両方において、添付書類として遺産分割協議書案を提出する必要があります。申し立てる時点で、不在者以外の相続人で遺産分割協議を調えておきましょう。

不在者財産管理人の職務は不在者の方があらわれるまで、あるいは失踪宣告がされたときや亡くなられた事実が確認されるまで続きます。

不在者財産管理人の選任申立ての手続きで必要な書類を集めるのが大変な方や手続きをスムーズに進めたい方は早めに専門家にご相談されることをお勧め致します。